《金证研》南方资本中心 罗九/作者 沐灵 映蔚/风控

控制权是实现企业利益相关者利益的核心权力,其中的合理配置体现各权力主体经营管理理念的同时,也是企业长期稳定发展的保证。而深圳市一博科技股份有限公司(以下简称“一博科技”)携七名实控人上市,其共同控制风险引来不少关注。

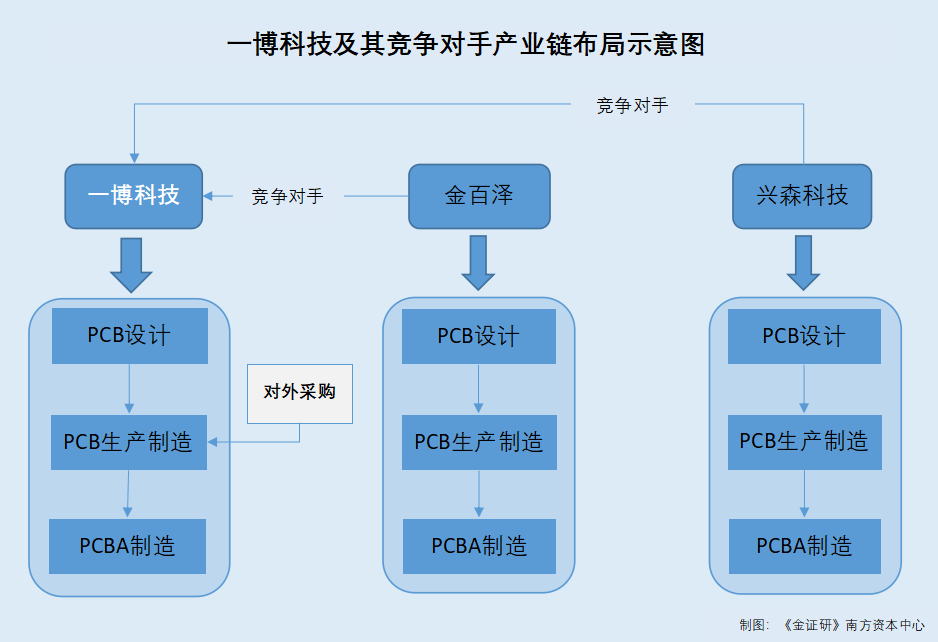

值得关注的是,受行业资金需求大、技术要求高及业内竞争激烈等因素推动,PCB生产厂商“大型化、集中化”趋势日趋明显,行业马太效应显现。在一博科技PCB设计、PCBA制造服务市占率均不足0.5%的情况下,招股书称一博科技与大型PCB企业无竞争,而一博科技与大型PCB企业的客户曾重叠,上述无竞争的说法或遭“打脸”。同时,PCB行业深陷“快速交付”之争,且一博科技竞争对手具备全产业链布局,而一博科技仅自有PCB设计、PCBA制造能力,但PCB制板能力或缺失,产业链布局“缺环”,未来其将如何在竞争中脱颖而出?

一、行业竞争激烈两大业务市占率不足0.5%,宣称与大型PCB企业无竞争或遭“打脸”

将目光放置PCB行业。该行业竞争激烈市场份额向头部企业集中,PCB行业或现“马太效应”。

据前瞻产业研究院公开数据,国内印制电路板制造行业竞争激烈,截至2020年,内陆地区PCB企业数量达约2,000家以上。在国内印刷电路板行业内,企业分高、中、低三个层面,中高端有外资、港资,台资、少数国有企业主导,低端指运作不规范的小厂,由于设备、环保方面投资少,反而形成成本优势。中端层面形成厂家密集态势,两头夹击,竞争更加激烈。

截至2020年,国内印制电路板行业的市场集中度较低,鹏鼎控股(深圳)股份有限公司(以下简称“鹏鼎控股”)、深南电路股份有限公司(以下简称“深南电路”)等PCB企业市场份额占比靠前,而除了头部企业以外,其他企业的营收规模差距不为明显,在行业中端和低端领域竞争较为激烈。

据深南电路2020年年度报告,PCB行业下游应用领域广泛,集中度较低,且市场竞争较为激烈。尽管全球PCB产业重心进一步向国内转移,中国内资PCB企业将迎来一个全新的发展时机,但伴随成本和市场等优势逐步缩小,行业扩产持续增加。在行业快速发展的背景下,内资PCB厂商经历了一轮上市潮,PCB行业上市公司超过20家。已上市PCB企业利用资金优势积极扩充产能,未来随着新增产能逐步释放,PCB行业市场竞争将更加激烈。

据鹏鼎控股签署日为2018年9月4日的招股说明书(以下简称“鹏鼎控股招股书”),就数量而言,目前全球有两千余家PCB厂商,行业格局分散,小厂林立。与此同时,领先的PCB生产厂商“大型化、集中化”趋势日趋明显。近年来,全球主要的PCB厂商营收规模都经历了新一轮扩张。据Prismark统计,全球前五大PCB厂商的市场份额从2006年的10.8%已增长到2017年的23.09%。PCB行业企业“大型化、集中化”的发展趋势,一方面是由该行业资金需求大、技术要求高及业内竞争激烈的特点所决定,另一方面也是受到下游终端产品更新换代加速、品牌集中度日益提高的影响。

而随着下游终端电子产品更新换代加速,品牌集中度日益提高,与之相适应,拥有领先的产品设计与研发实力、卓越的大批量供货能力及良好产品质量保证的大型PCB厂商,才能不断满足大型品牌客户对供应商技术研发、品质管控及大批量及时供货的苛刻要求;而中小企业在此类竞争中则凸显不足,导致其与大型PCB厂商的差距日益扩大。大型PCB厂商不断积累竞争优势、扩大经营规模、筑高行业门槛,盈利能力不断增强,在竞争中将日益占据主导地位,使该行业日益呈现“大型化、集中化”的局面。

截至2020年,一博科技PCB设计、PCBA制造服务市占率均不足0.5%。

据招股书,中国内陆PCB设计细分行业的理论市场规模约为280.99-374.64亿元,而一博科技2020年PCB设计服务业务的营业收入为1.29亿元,占国内理论PCB设计市场规模的比例约为0.34%-0.46%。

对于市场占有率不高原因,招股书解释称,主要系上述测算的PCB设计细分行业市场规模仅为理论市场规模,而多数产品公司仍选择由公司内部的硬件工程师兼做PCB设计,不单独将PCB设计业务外包,目前PCB设计细分行业外包渗透率不高。

据招股书,目前90%的PCB设计仍由硬件产品制造企业的自有设计部门完成。

据招股书援用自Prismark统计数据,PCB生产制造企业按批量将订单细分为样板订单、小批量订单和大批量订单三种类型,2018年全球PCB行业各类型订单金额占比如下:样板订单占比5%左右,小批量订单占比10-15%,大批量订单占比80-85%。因此,全球PCB样板和小批量订单金额合计占比约15-20%。

而一博科技PCBA制造服务专注于研发打样和中小批量细分市场。根据Global Industry Analysts数据测算,2020年,中国内陆EMS行业中研发打样、中小批量细分领域的理论市场规模约为184.88-246.5亿美元,而一博科技2020年度PCBA制造服务收入为4.45亿元,占国内理论市场规模的比例为0.28%-0.37%。市场占有率不高的主要原因系PCBA贴装行业市场较为分散,从事研发打样、中小批量贴装的企业众多所致。

即是说,在行业集中化发展,市场份额向头部企业集中情形下,一博科技PCB设计、PCBA制造服务市占率均不足0.5%。

值得一提的是,一博科技自称PCBA业务专注于研发打样、中小批量,与大型PCB企业不存在跨领域竞争。

据招股书,一博科技主营业务为PCB设计服务、PCBA制造服务,其中PCBA制造服务专注于研发打样、中小批量细分领域。未来一博科技将扩大PCB设计人员规模,进一步提升其PCB设计能力;并在此基础上,实现PCBA研发打样、中小批量领域的产能扩张。

在大型PCB制造企业为客户同时提供PCB设计、PCBA制造服务的情况中,招股书称,由于业务定位、成长路径、资源禀赋等存在差异,鹏鼎控股、深南电路等大型PCB制造企业与一博科技业务交叉较少。在PCB设计业务方面,部分企业公开资料显示从事PCB设计环节,但未独立开展规模化、专业化的PCB设计业务;而PCBA型制造服务业务方面,一博科技专注于研发打样、中小批量领域,而大型PCB制造企业主要从事批量领域生产。一博科技与大型PCB制造企业所处领域分别均具有较大成长空间,不存在跨领域竞争、争夺市场存量的情况。

大型PCB企业在其本身PCB制造领域仍有较大发展空间,因而出于其禀赋优势及市场机遇考虑,该等企业发展规划主要为做大做强其PCB制造主业,与一博科技仍将保持差异化发展路线。大型PCB企业对一博科技业务发展无重大不利影响。

显然,一博科技未来亦将继续专注于研发打样及中小批量领域,并自称与大型PCB企业差异化发展或无竞争。

值得关注的是,一博科技大客户、小客户数量与收入“倒挂”,百万元以上客户占比3.13%却贡献逾五成收入。

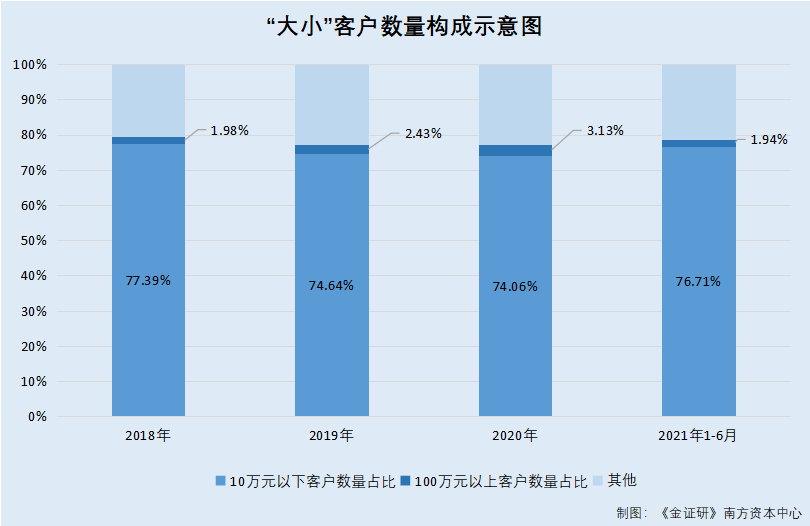

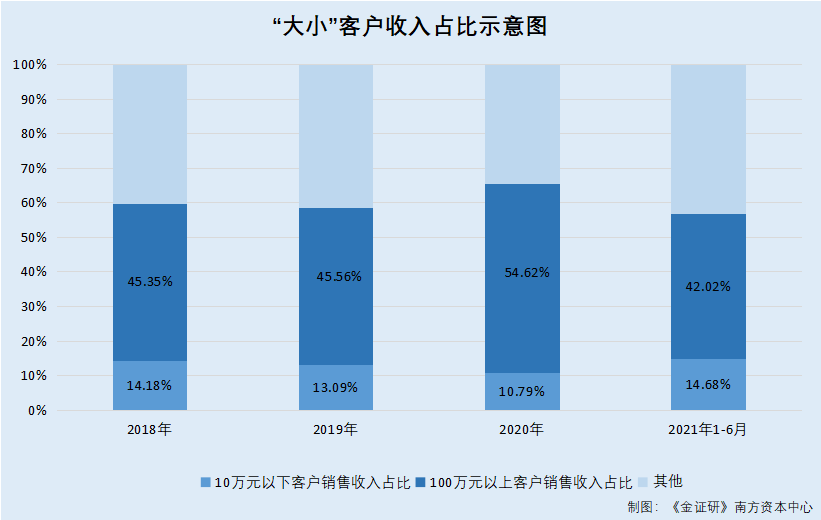

据招股书,2018-2020年及2021年1-6月,一博科技10万元以下客户数量分别为1,879家、1,993家、2,221家、1,861家,数量占比分别为77.39%、74.64%、74.06%、76.71%,实现的收入分别为4,835.42万元、5,312.74万元、6,189.19万元、4,875.51万元,收入占比分别为14.18%、13.09%、10.79%、14.68%。

同期,一博科技100万元以上客户数量分别为48家、65家、94家、47家,数量占比分别为1.98%、2.43%、3.13%、1.94%,实现的收入分别为1.55亿元、1.85亿元、3.13亿元、1.4亿元,收入占比分别为45.35%、45.56%、54.62%、42.02%。

即截至2020年,一博科技10万元以下客户数量占比逾七成,却只贡献了远不足两成的收入。而数量占比仅3.13%的100万元以上客户则为一博科技贡献了超五成收入。

此外,一博科技7位实控人均出自华为,曾在对外宣传中称华为系其客户。

据招股书,汤昌茂、柯汉生、王灿钟、郑宇峰、朱兴建、李庆海、吴均为一博科技的控股股东和实际控制人,截至招股书签署日2021年12月30日持有一博科技股权分别为18.95%、12.64%、12.64%、10.11%、8.84%、7.58%、7.58%,合计持股78.34%。

招股书称,汤昌茂为一博科技成立的牵头人及创始团队逐步建设的关键推动者。汤昌茂2003年牵头组织柯汉生、董英玉共同创立一博科技;后由汤昌茂主导邀请王灿钟、郑宇峰、朱兴建、李庆海、吴均等人先后于2004-2010年加入一博科技。汤昌茂、柯汉生、王灿钟、郑宇峰、朱兴建、李庆海、吴均7位实控人均曾在深圳华为技术有限公司(以下简称“华为”)任职。

据一博科技官网2019年8月发布的公开信息,一博科技创始人汤昌茂曾接受《信用中国》栏目的访谈。

《信用中国》2019年3月12日披露信息显示,一博科技成立于2003年,先后与华为、思科、INTEL、苹果、三星等60余家世界500强建立合作关系。

同年,一博科技创始人汤昌茂也曾登上《世界经理人》。《世界经理人》2019年12月20日发布的公开信息显示,一博科技成立于2003年,先后与华为、思科、Intel、苹果、三星等60余家世界500强企业建立合作关系。

且公开搜索软件搜索“一博科技”结果显示,一博科技官网简介内容为“一博科技,专注于高速PCB设计、PCB制板、焊接加工、器件选型一条龙服务。世界500强合作客户超60家,包括华为、Intel等”。

也就是说,一博科技曾多次在宣传推广中称华为系其客户。

而令人困惑的的是,招股书宣称与逾20家知名企业建立长期合作关系,却未再提及与华为合作。

值得注意的是,据招股书,经过多年的市场耕耘,一博科技已树立良好的市场口碑,积累了深厚的客户资源。一博科技与郑煤机、中联重科、名硕电脑、中兴、新华三、浪潮、联想、大疆、飞腾、龙芯、中车、东软医疗、百度、阿里巴巴、腾讯、Intel、Apple、Google、Facebook、Microsoft、Marvell、Xilinx等国内、国际知名企业建立了长期的合作关系。服务优质客户的经验帮助一博科技提高了市场知名度和服务竞争力,同时又进一步促进一博科技持续开发优质客户,客户资源优势已一博科技形成了业务发展的良性循环。

而在招股书中,一博科技未提及“其与华为存在合作”事宜。

那么,一博科技与华为是否未曾存在合作?至今合作是否已终止?存疑待解。

除此之外,深南电路招股书显示,报告期内华为均系其电子联装产品第一大客户。

据招股书,深南电路、一博科技均有开展PCBA业务,其中深南电路业务定位于对“样品→中小批量→大批量”综合制造的全覆盖,与一博科技专注于研发打样、中小批量的业务定位存在一定差异。

据招股书,一博科技的PCBA制造服务业务与深南电路的电子装联业务就具体工序而言无实质差别,均为贴片、焊接、组装、测试等。其中招股书提到,深南电路电子装联业务定位于批量业务,其前五大客户包括华为。

据深南电路签署日为2017年10月13日的招股说明书,报告期内,即2014-2016年以及2017年1-6月,华为均为其电子联装产品第一大客户,为其贡献收入分别为1.33亿元、2.09亿元、2.99亿元、1.32亿元,合计为7.73亿元。

可见,一博科技与深南电路客户或曾存重叠。一博科技或曾与华为建立合作关系,而招股书未披其与华为的合作,是否意味着其或未能与华为维持稳定合作将其发展为大客户,这背后华为原对一博科技的PCBA订单是否“花落”深南电路?尚未可知。

而且,金百泽招股书还指出,国内的部分批量企业逐渐向小批量、样板转型。

值得一提的是,据招股书,深圳市金百泽电子科技股份有限公司(以下简称“金百泽”)专业从事高端特色PCB样板、快板和小批量制造,为一博科技PCB设计服务、PCBA制造服务的主要竞争对手之一。

而据金百泽签署日为2020年10月16日的招股说明书(以下简称“金百泽招股书”),金百泽在重大风险因素处揭示,随着海外小批量板生产企业向国内不断转移,国内的部分批量企业逐渐向小批量、样板转型,如果金百泽在技术创新、产品研发、市场开拓、营销能力、服务水平等方面不能持续提高以保持产品的竞争优势,在与国内外知名厂商的竞争中将会遇到冲击和挑战,面临经营业绩下滑的风险。

另外据鹏鼎控股招股书,PCB行业量产供货长期以来主要面向下游大型客户。近年来,随着电子信息产业的快速发展,针对不同细分市场需求(如可穿戴设备)的初创型企业蓬勃发展,其对PCB产品有着分散但突出的采购需求,日益成为PCB行业不可忽视的长尾客户群体。与这一市场变化及客户特点相适应,鹏鼎控股借力大数据及云端技术,构建了智能化线上线下服务平台“优客板”,满足长尾型客户PCB打样、设计工程咨询和SMT代工等需求。

上述情形或说明,受行业资金需求大、技术要求高及业内竞争激烈等因素推动,PCB生产厂商“大型化、集中化”趋势日趋明显,行业马太效应显现。而截至2020年,一博科技PCB设计及PCBA制造服务市占率均不足0.5%。对于大型PCB企业,一博科技称其业务专注于研发打样及中小批量,与深南电路等大型PCB企业差异化发展不存在竞争。

而实际上,一博科技逾五成收入靠客户数量占比为3.13%的百万元以上客户贡献,且其曾宣称与华为存在合作,而华为却现身为PCB企业深南电路电子联装产品(即PCBA制造服务)第一大客户,双方客户重叠或存竞争。且一博科技竞争对手金百泽在招股书指出,国内的部分批量企业逐渐向小批量、样板转型,大型PCB企业鹏鼎控股亦曾宣称要布局长尾客户群体。一博科技自称与深南电路等大型PCB企业不存在竞争是否具备说服力?未来,一博科技又如何面对批量企业向小批量、样板转型渗透的竞争?一博科技未来又是否谋划向大批量领域发展?犹未可知。

二、行业深陷“快速交付”之争,产业链布局“缺环”竞争力现短板

问题尚未结束。实际上,PCB行业“快速交付”的特点,或系一博科技需面对的问题。

其中,一博科技定位于研发打样及中小批量领域,自称快速交付能力为竞争优势之一。

据招股书,一博科技定位于PCB研发创新服务商,从事的具体服务环节包括PCB设计服务及研发打样、中小批量领域的PCBA制造服务,其PCB设计服务和PCBA制造服务均定位于服务客户研发阶段需求。

而且,研发打样、中小批量领域具有“小批量、多种类、快速交付”的特点,其中对新产品的研发而言,是否能够快速交付已成为客户选择合作伙伴的最高要求。

对此,招股书表示,一博科技具有快速响应的PCBA制造服务优势。在以PCB设计服务为原点,一博科技同时向客户提供研发打样、中小批量的PCBA制造服务,全链条服务能力可一站式满足客户研发阶段需求。一博科技的一站式快速响应能力能够降低客户项目研发成本、缩短研发项目周期、提高客户研发效率,为产品的提前入市提供坚实的支撑,为客户赢得市场先机。

而事实上,一博科技或不具备PCB裸板自有生产能力,其产业链布局现“缺环”。

据招股书,电子产品产业链按产业布局可分为产品开发、生产制造、销售及售后、下游客户,其中PCB设计处于产品开发阶段,PCB生产制造、PCBA加工均处于生产制造阶段。

即PCB设计、PCB生产制造、PCBA制造分别属于PCB产业链的不同环节,三者顺序为PCB设计-PCB裸板生产制造-PCBA焊接组装。

PCB设计的产成品是用于PCB板生产制造的图纸及生产文件,落地的实物是PCB生产制造的PCB生产制造的产成品(即PCB裸板);PCB裸板生产制造的产成品PCB裸板则是用于PCBA焊接组装服务需使用的原材料。

据招股书,一博科技是一家以PCB设计服务为基础,同时提供PCBA制造服务的一站式硬件创新服务商。其中PCBA制造服务所需原材料电子元器件及PCB裸板从供应商采购或由客户自行提供。一博科技不自行生产PCB裸板,而是通过专业的各具技术特色的PCB板厂定制PCB裸板后,为客户提供PCBA制造一站式服务。

即一博科技或并未拥有自有PCB裸板生产能力,其PCB裸板靠对外采购。

且为提高整体生产柔性和供应稳定性,2016年,一博科技参股了一家PCB板厂商。

据招股书,为了全面、快速地响应不同阶段、不同客户的需求,一博科技在珠三角PCB板制造企业中遴选出与一博科技业务特点相匹配的邑升顺电子(深圳)有限公司(以下简称“深圳邑升顺”)作为投资标的,通过双方合作以提高一博科技整体生产柔性和供应稳定性。2016年12月,一博科技增资入股深圳邑升顺,增资后持股20%。2020年6月,一博科技转让所持有的深圳邑升顺4.83%股权,转让后持股15.17%。

招股书称,深圳邑升顺主营业务为PCB板生产、销售,为一博科技PCB板供应商。

而竞争对手兴森科技及金百泽,或均具备全产业链布局。

据招股书,国内与一博科技从事类似业务的公司主要有深圳市兴森快捷电路科技股份有限公司(以下简称“兴森科技”)、金百泽、深圳市迈威科技有限公司(以下简称“迈威科技”)。其中兴森科技、金百泽均提供PCB设计和PCBA制造服务,与一博科技存在竞争关系,而迈威科技主要从事PCB设计业务,但其收入规模较小、服务客户数量偏少,与一博科技不存在直接的竞争关系。

据金百泽招股书,金百泽业务可分为印制电路板(PCB)、电子制造服务(EMS)和电子设计服务三类。印制电路板,指PCB样板和中小批量板制造服务,产品种类包括高多层电路板、HDI板、刚挠结合板、高频板、金属基板、厚铜电路板等。电子制造服务包括电子装联(SMT、THT插装与焊接等)、BOM服务(元器件选型、采购和技术支持服务等)、检测服务(电子产品可靠性试验、环境适应性试验等服务)。而电子设计服务指方案设计、高速PCB设计、仿真设计、EMC设计与优化等设计服务。

据金百泽招股书,金百泽PCB业务聚焦电子产品研发阶段的PCB样板和中小批量板需求,经过长期服务于产品研发的经验积累,形成了覆盖“设计—制造—服务”的一站式平台,满足客户研发阶段硬件的全价值链需求。

据兴森科技2020年年度报告,兴森科技PCB业务聚焦于样板快件及小批量板的研发、设计、生产、销售和表面贴装,采用CAD设计、销售、制造、SMT表面贴装一站式服务的经营模式。

上述或表明,一博科技竞争对手兴森科技及金百泽,具备从PCB设计到PCB裸板生产再到PCBA制造的一体化生产能力。

值得注意的是,一博科技官网显示,双面板最快48小时交付。

据招股书,一博科技PCBA制造业务涉及原材料采购包括PCB裸板、半导体类、无源元件等,其中PCB裸板简单样板供货周期7-14天,复杂样板及中小批量板供货周期14-28天,少部分生产工艺较为复杂的PCB板供货周期则在1个月以上。

而据一博科技官网截至2022年3月22日公开信息,在PCB制板服务方面,一博科技双面板批量、样板、加急交付时间分别为9天、5天、48小时。

据一博科技参股公司深圳邑升顺官网,其PCB制板双面板及四面板的样板交期均为5天,生产板则分别为9天、10天。

由此,一博科技在官网所披露的交付时间,是否指其接到订单后向供应商下单到接到供应商交付的货品并向客户发出货品时间?犹未可知。

而竞争对手金百泽、兴森科技披露,其单双面板最快24小时交货。

据金百泽招股书,金百泽具备样板和中小批量的柔性制造和快速交付能力,通过开展方案设计、高速电路板设计、印制电路板制造、电子装联、元器件齐套和检测等全价值链服务,为客户的产品研发和硬件创新提供垂直整合的一站式解决方案。

在交付时间方面,为了解决研发型PCB订单种类多、面积小、交期短的痛点,金百泽建立了快速响应的工程服务体系、柔性化的生产体系、和高速运转的存货收发系统。2019年,金百泽单双面板最快24小时交货、多层板最快48小时交货,高多层最快72小时交货。

在兴森科技2020年年度报告中,兴森科技未披露其具体交付时间,但报告指出,兴森科技在PCB制造方面,始终保持全球领先的多品种与快速交付能力。

据兴森科技招股书,兴森科技的快速交货能力在国内PCB样板业处于领先水平,双面板最快可24小时交货、4~8层板可2~4天交货,10层以上板可5天交货。且该招股书签署日为2010年3月30日。

换言之,一博科技同行兼竞争对手金百泽、兴森科技或均提供PCB设计+PCBA制造的一站式服务,且具备快速交付能力,双面板最快24小时交货。

除此以外,通过公开搜索工具搜索关键词“PCB打样”“PCB打样快速”显示,多家公司宣传内容中包含“加急”、“快速”、“24小时出货”等词语。

而在某电商平台搜索“pcb打样”,不少商家均在其广告宣传显眼位置打出“可8小时加急出货”、“免费加急24小时”、“PCB打样24H发货”等字样。

即是说,一博科技所处PCB行业具有“快速交付”的特点,而不少业内企业表示其具备快速交付能力。值得一提的是,一博科技竞争对手金百泽、兴森科技均具备全产业链布局,而在PCB行业“PCB设计+PCB裸板生产制造+PCBA制造”的产业链条中,一博科技或仅具备PCB设计、PCBA制造能力,其或不具备PCB裸板生产制造能力,其产业链布局或现“缺环”。从一博科技所披露的PCB制板加急交付时间看,其或亦落后于同行,一博科技如何从这场速度之争脱颖而出?

问题接踵而至,一博科技能否在资本市场乘风破浪,有待考验。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。