《金证研》南方资本中心 鹤起/作者 三石 南江 映蔚/风控

回溯历史,2020年6月18日,重庆新铝时代科技股份有限公司(以下简称“新铝时代”)曾作为特邀嘉宾出席汽车经销商交流会,并在会后展示了其研发的轻卡及轻卡车厢产品。然好景不长,由于铝合金车厢市场需求不及预期,2022年新铝时代决定停止铝合金车厢生产和相关业务拓展。同年,新铝时代签订上市辅导协议,向创业板发起冲击。

而上市背后,新铝时代与原国有股东的关系值得关注,其否认与原国有股东客户重叠或虚假陈述。此外,新铝时代在招股书中称其自成立以来专注新能源汽车领域,而实际上其官网曾披露其从事生产家电等领域的铝合金产品,新铝时代在招股书中对此只字不提,或为“匹配”创业板定位的要求。除此之外,新铝时代的研发投入占比及专利数量均不及其可比公司,令人唏嘘。

一、多名董监高“来自”原股东南涪铝业,自称与南涪铝业主要客户无合作或遭打脸

俗话说,背靠大树好乘凉。而回溯历史,新铝时代成立2年时间内主营业务规模扩大10倍背后,客户与原国有股东客户存重叠,但新铝时代对此却予以否认。

1.1 原股东南涪铝业曾系何峰的控股公司,何峰拟退出南涪铝业当年设立新铝时代

据新铝时代签署日期为2023年9月8日的招股说明书(以下简称“招股书”),重庆南涪铝业有限公司(以下简称“南涪铝业”)为新铝时代原股东,于2018年12月退出。

公开信息及签署于2023年10月21日的《关于重庆新铝时代科技股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函》之回复报告(以下简称“首轮问询回复”)显示,南涪铝业曾由新铝时代实控人何峰所控制的公司重庆市大方金属材料有限公司(以下简称“大方金属”),及国有控股企业重庆涪陵能源实业集团有限公司(以下简称“涪能集团”)分别持股52%、48%。2015年9月,大方金属与涪能集团签署股权转让协议,拟将所持全部南涪铝业股权转让予涪能集团。上述交易工商变更登记于2016年完成。

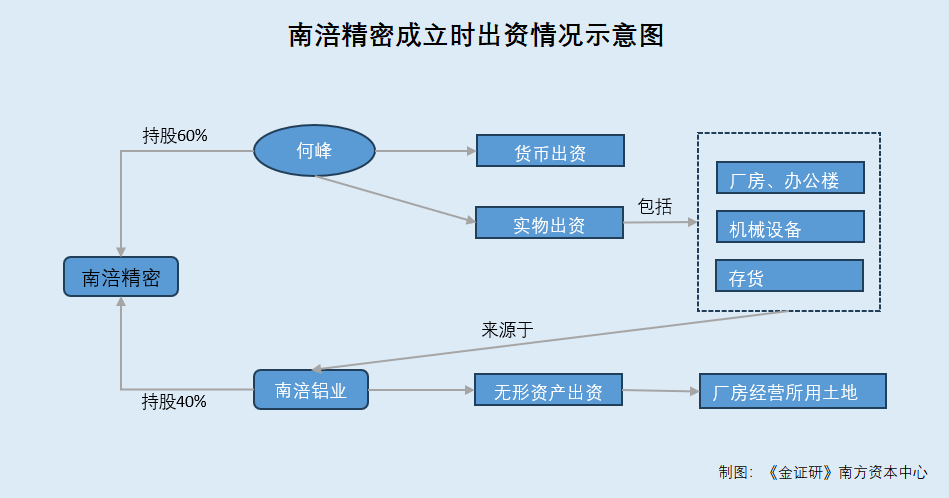

据招股书,新铝时代的前身重庆南涪铝精密制造有限公司(以下简称“南涪精密”)于2015年12月18日设立,由何峰与南涪铝业共同出资,注册资本为3,385万元。其中,何峰以货币资金认缴出资857.05万元,以房产、机器设备等实物资产认缴出资1,173.95万元,合计2,031万元,对南涪精密持股60%;南涪铝业以土地使用权认缴出资1,354万元,对南涪精密持股40%。

即南涪铝业原是新铝时代实控人何峰控股的公司,2015年何峰拟转出对南涪铝业控股权,同年何峰与南涪铝业共同出资设立新铝时代。

1.2 由何峰与南涪铝业共同设立,新铝时代厂房设备及土地主要来源于南涪铝业

据首轮问询回复,何峰与南涪铝业已分别将出资所用的实物资产、无形资产交付给新铝时代前身南涪精密,相关资产投入新铝时代前身南涪精密后均得到使用。

其中,实物资产部分,何峰出资的房屋用作南涪精密的涪陵生产基地厂房、办公楼,机械设备投入后亦正常使用,而包含成品及半成品在内等存货出资后南涪精密用于生产或销售。而无形资产部分,南涪铝业出资的土地使用权,系南涪精密上述涪陵生产基地厂房经营所用土地。

可以看出,何峰与南涪铝业提供了南涪精密初设时的生产经营所需的设备、厂房等。

值得留意的是,何峰的出资来源,亦来自于南涪铝业。

据首轮问询回复,南涪精密设立之时,何峰实物出资来源为南涪铝业用于抵消其与何峰之间债权债务的部分铝精加工资产(房屋建筑、机器设备、存货)。

据首轮问询回复,在2010年5月至2015年9月期间,何峰任南涪铝业董事长、总经理,负责南涪铝业的经营管理。2012-2015年,南涪铝业营业收入下滑,现金流动性较差。因此,何峰以自有及自筹资金陆续向南涪铝业提供借款,用于支持南涪铝业生产经营。截至2015年8月27日,何峰向南涪铝业提供的借款余额为2,256万元。

2015年11月27日,南涪铝业与何峰签署《债务抵偿协议》,南涪铝业以评估价值为1,173.95万元的部分铝精加工资产抵偿何峰借款本金1,173.95万元,并于2015年12月结清与何峰之间尚余的借款本息1,139.2万元。

至此,通过上述梳理可知,2010年5月至2015年9月,何峰任南涪铝业总经理及董事长期间,以自有及自筹资金向南涪铝业提供借款。于2015年11月27日,南涪铝业以评估值为1,173万元的房屋建筑、机器设备、存货抵偿何峰借款本金中的1,173.95万元,并于2015年12月结清与何峰之间尚余的借款本息1,139.2万元。

2015年12月18日,南涪精密设立。何峰以南涪铝业归还的1,173.95万元实物资产和货币资金857.05万元出资,获得南涪精密60%股权;南涪铝业以价值1,354万元土地使用权出资,获得南涪精密40%的股权。

并且,何峰与南涪铝业的实物出资、无形资产出资,已全部投入至南涪精密的生产运营当中。

也就是说,南涪精密起初用于生产经营的资产或主要“来自”南涪铝业。

据首轮问询回复,南涪铝业及涪能集团对本次债务抵偿行为不存在任何异议,且本次债务抵偿行为未发现存在造成国有资产流失的情形。

“故事”还在继续。

1.3 多名董监高“来自”南涪铝业,成立两年业务扩大十倍背后与南涪铝业客户存交叠

据招股书,截至招股书签署日2023年9月8日,新铝时代的董事、监事、高级管理人员及核心技术人员中,包括何峰、何妤、陈世远、孟庆国四人。

其中,新铝时代实控人兼董事何峰,曾于2010年5月至2015年9月任南涪铝业董事长及总经理,并于2015年12月至2019年12月任南涪精密董事长及总经理。

董事何妤,曾于2014年10月至2015年12月任南涪铝业销售工程师,并于2015年12月至2020年6月任南涪精密董事长助理。

董事兼高管陈世远,2011年6月至2015年12月任南涪铝业副总经理;2015年12月至2019年12月任南涪精密副总经理。

职工代表监事孟庆国,2010年9月至2015年9月,任南涪铝业总工;2015年10月至2019年12月,任南涪精密监事。

即何峰、何妤、陈世远、孟庆曾在南涪铝业任职,并在新铝时代设立后陆续加入新铝时代。

事实上,南涪铝业与新铝时代客户或亦曾存重叠。

据回溯于2018年8月25日的南涪精密官网,截至2018年8月15日,南涪精密的客户主要有重庆四联光电科技有限公司(以下简称“四联光电”)、四川九州光电科技有限公司(以下简称“九洲光电”)、四川华体照明科技股份有限公司(以下简称“华体照明”)、重庆星河光电科技有限公司(以下简称“星河光电”)、雷仕照明、四川长虹技佳精工有限公司(以下简称“长虹精工”)、珠海格力电器股份有限公司(以下简称“格力电器”)等。

据招股书,新铝时代的主要产品为电池盒箱体,比亚迪股份有限公司及其子公司(以下统称为“比亚迪”)为新铝时代2020年至2022年各期第一大客户。2016 年,通过比亚迪测试和认证进入比亚迪供应链体系,并开始批量供货,截至招股书签署日2023年9月8日,已成为比亚迪新能源汽车电池盒箱体的第一大供应商,双方建立了长期稳定的合作关系。

而据南涪铝业官网于2014年11月25日发布的合作大事记,2011年,南涪铝业进入雷士照明的供应体系;2012年,南涪铝业开始为格力空调供应铝型材,还获得了九洲光电颁发的年度最佳合作伙伴;2014年,南涪铝业成为长虹精工合格供应商,不仅如此,同年南涪铝业还与比亚迪汽车共同研发电动汽车托盘(又称“电池盒箱体”);2015年,南涪铝业成为格力电器的重要供应商。

不仅如此,据南涪铝业官网2014年11月24日披露的合作企业,除合作大事记提到的企业外,还有华体照明、星河光电、四联照明等客户。

不难看出,新铝时代与南涪铝业的客户存在交叠。

据西南交通大学机械工程学院招生就业处2018年3月17日发布的南涪精密校园招聘会公开信息,南涪精密成立之初仅有67人,短短2年时间,南涪精密主营业务规模扩大10倍、现有员工1,000余人、新建厂房50亩。

可见,新铝时代成立2年时间主营业务规模即扩大10倍。而企业业务的发展壮大,通常与客户的稳定合作关系息息相关。

1.4 称2020-2022年与南涪铝业主要客户无业务合作,而南涪铝业官网现重叠客户的“身影”

据首轮问询回复,2020-2022年,南涪铝业未与新铝时代主要客户、供应商开展业务合作。

截至查询日2023年11月22日,南涪铝业官网披露的公司简介显示,南涪铝业产品应用于建筑、装饰、家电、新能源汽车等领域,产品配套专供比亚迪汽车、长虹电子等企业。

显然,南涪铝业官网显示,比亚迪或仍是南涪铝业的主要客户。而比亚迪同样是新铝时代的大客户,新铝时代却称不存在与南涪铝业主要客户开展业务合作,新铝时代前述说法是否与南涪铝业官网相互矛盾?

简而言之,新铝时代由原国有股东南涪铝业与实控人何峰共同出资设立,成立2年时间内主营业务规模便扩大10倍。研究发现,新铝时代多名董监高“来自”南涪铝,新铝时代客户与原国有股东南涪铝业客户重叠。不仅如此,新铝时代称报告期内不存在与南涪铝业主要客户开展业务合作背后,南涪铝业官网却仍自称其产品专供比亚迪,两者的客户存在交叠。种种矛盾之下,新铝时代是否存在虚假陈述的嫌疑?

二、专利数量行业“垫底”,主营业务演变涉嫌选择性披露

三创四新是冲击创业板的拟上市企业需要符合的要求。本次上市,新铝时代对主营业务演变涉嫌选择性披露,或“迎合”创业板定位。此外,新铝时代自称需要持续加大在技术研发、人才培养等方面投入才能保持技术优势,而其研发投入占比、研发人员占比以及专利数量,均不及其同行的表现。

2.1 冲击创业板自称自成立起专注新能源零汽车领域,回溯官网显示曾生产家电等领域铝合金产品

据招股书,新铝时代主要从事新能源汽车电池系统铝合金零部件产品的研发、生产和销售,主要产品为电池盒箱体。且新铝时代自成立以来,一直专注于新能源汽车领域。

而据回溯于南涪精密官网2018年8月15日的信息,2011年,南涪精密开始生产LED铝合金散热器以及应用于空调外壳、导风板、电视机边框等家电在内的铝合金产品。于2014年起,南涪精密方依托原有业务和市场,开发新能源汽车零部件,后与比亚迪合作,开展电动汽车电池铝托盘生产销售。

此外,除上述产品外,2018年南涪精密官网所展示的产品还包括门窗型材、幕墙型材产品。

也就是说,新铝时代或曾生产销售照明、家电、建材等领域的铝合金产品。招股书称新铝时代成立以来一直专注于新能源汽车领域,而对曾生产销售家电等领域铝合金产品只字不提,是否涉嫌选择性披露?

据招股书,新铝时代此番拟在创业板上市,而新铝时代的主营业务属于鼓励类产业中的“十六、汽车”之“2、轻量化材料应用”,符合相关产业政策的规定。新铝时代产品与新能源产业深度融合,符合国家产业政策,符合创业板行业定位。

进一步而言,新铝时代对曾生产销售家电等领域铝合金产品“避而不谈”,是否为“符合”上市要求的创业板定位?

2.2 2020-2022年的研发投入占比逐年下降异于同行,且不及同行均值

据招股书,新能源汽车动力电池系统不断迭代升级,随着新铝时代下游客户产品的不断迭代,新铝时代若要在激烈的市场竞争中持续保持竞争力,必须不断进行材料、工艺及产品方面的研究和创新,持续加大在技术研发、人才培养等方面投入,从而保持市场竞争中的技术优势。

然而新铝时代的创新能力或遭拷问。

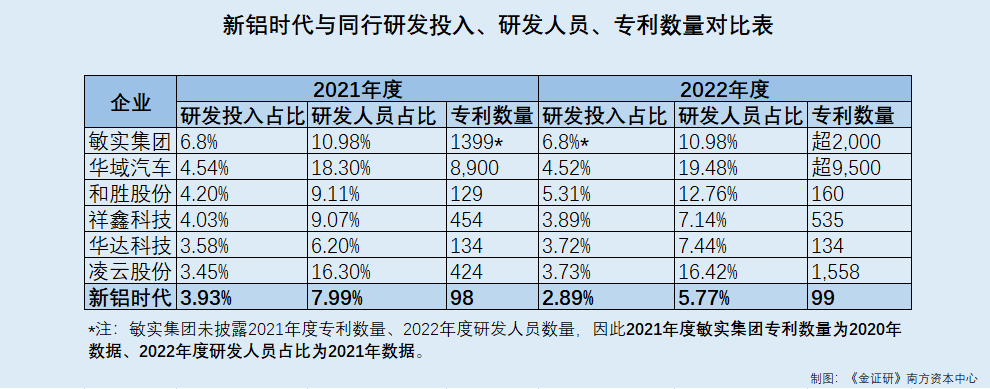

据招股书,2020-2022年,新铝时代研发投入占营业收入比例分别为5.07%、3.93%、2.89%。

据招股书,新铝时代所认定的同行业可比公司分别为华域汽车系统股份有限公司(以下简称“华域汽车”)、敏实集团有限公司(以下简称“敏实集团”)、广东和胜工业铝材股份有限公司(以下简称“和胜股份”)、祥鑫科技股份有限公司(以下简称“祥鑫科技”)、华达汽车科技股份有限公司(以下简称“华达科技”)、凌云工业股份有限公司(以下简称“凌云股份”)。

据新铝时代同业可比公司年报信息,2020-2022年,敏实集团的研发投入占比分别为6.1%、6.8%、6.8%;华域汽车的研发投入占比分别为4.17%、4.54%、4.52%;和胜股份的研发投入占比分别为4.41%、4.2%、5.31%;祥鑫科技的研发投入占比分别为4.14%、4.03%、3.89%;华达科技的研发投入占比分别为3.82%、3.58%、3.72%;凌云股份的研发投入占比分别为3.78%、3.45%、3.73%。

由《金证研》南方资本中心测算,2020-2022年,新铝时代同行业可比公司研发投入占营业收入比例均值分别为4.4%、4.43%、4.66%。

也就是说,新铝时代同业可比公司的研发投入占比均值均保持在4%以上,并呈现逐年上升的趋势。

而新铝时代营收不断上升,研发投入占比却逐步下降,由2020年高于行业的5.07%逐步下滑至2022年的2.89%,且不及同行可比公司的平均水平。该情形意味着,新铝时代对其研发的重视程度几何?

问题尚未结束。

2.3 截至2022年末研发人员占比低于同行,专利数量也少于可比公司

据新铝时代签署日为2022年12月26日的招股书(以下简称“2022年招股书”),截至2021年年末,新铝时代的研发人员数量为133人,研发人员占比为7.99%。

同期,敏实集团、华域汽车、和胜股份、祥鑫科技、华达科技、凌云股份于2021年年末的研发人员占比分别为10.98%、18.3%、9.11%、9.07%、6.2%、16.3%。

即2021年,新铝时代的研发人员占比仅高于华达科技,或“向后看齐”。

据招股书,截至2022年年末,新铝时代研发人员数量为147人,研发人员占比为5.77%。

同期,而敏实集团、华域汽车、和胜股份、祥鑫科技、华达科技、凌云股份于2022年年末的研发人员占比分别为10.98%、19.48%、12.76%、7.14%、7.44%、16.42%。

即到了2022年,新铝时代的研发人员占比由2021年的“向后看齐”,变为行业“垫底”。

此外,据2022年招股书及招股书,截至2021年末、2022年年末,新铝时代的专利数量为98个、99个。

而截至2021年末,敏实集团、华域汽车、和胜股份、祥鑫科技、华达科技、凌云股份的专利数量为1,399个、8,900个、129个、454个、134个、424个。

截至2022年末,敏实集团、华域汽车、和胜股份、祥鑫科技、华达科技、凌云股份的专利数量为超过2,000个、超过9,500个、160个、535个、134个、1,558个。

不难看出,新铝时代的专利数量,远低于其可比公司。

也就是说,新铝时代称持续加大在技术研发、人才培养等方面投入,从而保持市场竞争中的技术优势,而这背后,新铝时代不仅研发投入占比低于同行均值,其研发人员数量占比、专利数量也不敌其可比公司。且其自诩成立起专注新能源汽车领域,但实际上官网曾披露其曾从事家电领域铝合金产品的生产,其上述说法或难站得住脚。

驽马十驾,功在不舍。此番上市,新铝时代能否博得投资者青睐?有待观望。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。