Photo by Ryoji Iwata on Unsplash

《金证研》沪深金融组 艾茉/作者 洪力 苏果/编审

经过十多年的发展,截至2020年,一共有15家银行系公募基金公司。这些银行系基金公司在基金业江湖中群雄逐鹿,成为中国公募基金中重要的一极。建信基金作为2005年成立的第一批银行系基金公司,净资产从成立当年的62亿元,增加到2019年12月末的5,294.8112亿元,进入TOP10之内排名第六位。

虽然建信基金在资产规模上已经挤进第一集团的行列,但这种规模的膨胀是建立在固收基金尤其是货币基金占比过重,以及固收和权益发展严重不对等的基础上。权益基金占比过小,权益类基金存在着单支基金平均规模小,多支指数基金和QDII基金规模处于清盘线以下等种种问题。建信基金在资产规模突飞猛进的背后,藏着诸多隐患。

一、非货币规模占比过小,单支基金碾压众多中小基金公司

成立于2005年6月的建信基金,总经理张军红曾表示,过去十三年,建信基金成为行业领先的大型基金管理公司,逐步长成为一个健康的“生态体”,不断迈向国内领先、国际一流的综合性资产管理公司,并与客户、股东、合作伙伴等构建一个健康的“生态圈”。但建信基金不会止步于此,下一步更要顺势而为巩固基础、把握时机提质增效,加快向国际领先的资产管理机构迈进。

回顾建信基金15年的发展历程,确实在基金的规模上,建信基金做到了行业内第一集团的水平,但真的如张军红所说的那样,建信基金长成为了一个健康的生态体了吗?已经成为国内领先、国际一流的综合性资产管理公司了吗?

《金证研》沪深金融组通过一些具体的数据,全方位剖析建信基金的现状。

如果单就资产规模而言,截至2019年12月末,建信基金的资产规模为5,294.81亿元,在149家公募基金公司中排名第10位,仅次于另一个银行系基金巨头工银瑞信之后(5,399.15亿元,第7位)。

就规模来说,确实是碾压一众中小型基金。但《金证研》沪深金融组分析其资产规模构成时能发现,规模构成不够“合理”,固收占比过重,尤其是货币型基金占比过大。据同花顺iFinD数据统计,剔除掉货币基金规模,建信基金的非货基规模仅为1,498.87亿元,排名第21位。

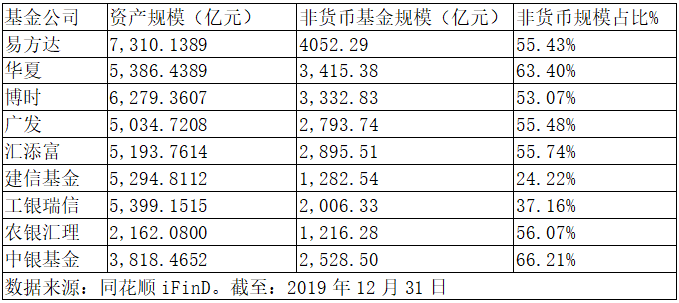

对比行业内顶尖的前五大基金公司,非货币基金规模占比达50%以上,而建信基金的非货币规模占比仅有24.22%,相差二十多个百分点。

虽然建信基金的资产规模要比汇添富基金的规模要多出将近1,000多亿元,但是非货币基金规模汇添富却要多出建信基金1,612.97亿元,占比也高出31.52%。

通过下表的对比,可以看出建信基金的资产规模中,非货币基金的占比过低,不仅是大大低于传统的前五大基金公司,也低于同为银行系的基金公司。非货币基金占比过小,这就是建信基金与行业公认的顶尖公司的差距所在,离一流的基金公司的差距可谓明显。

在建信基金旗下所有基金中,规模最大的为建信现金添利货币A/B,截至2020年2月26日,资产规模合计为2,230.2643亿元,其中建信现金添利货币A(000693)的规模达到了1,563.4755亿元。

2,230.2643亿元是什么样的概念呢?2019年新华基金的全部资产规模仅为234.4242亿元,建信现金添利货币A/B约等于9.5个新华基金的规模。光建信现金添利货币A/B的规模,足够碾压多少小型基金公司全部家当了,可见建信基金货币基金实力的雄厚。

不过也从一个侧面反映出,建信基金固收类基金的规模过于庞大,占比过高。

截至2019年12月31日,建信基金的资产总规模为5,294.8112亿元,其中的主流产品股票型基金为169.85亿元、混合型为107.15亿元、债券型基金为986.43亿元、QDII 1.39亿元、货币型4012.27亿元。权益类基金规模仅为278.39亿元,在资产整体规模中的占比过小。

轻权益重固收的问题暴露无疑,在证券监管层大力要求提高权益类基金占比的呼声下,建信基金无疑是与大趋势逆向而行。

二、权益基金无一入围排名龙虎榜,QDII规模小业绩差

纵观2019年各类型基金的龙虎榜,结合同花顺iFinD数据统计可以发现,建信基金在主动股票型基金、偏股型混合基金、灵活配置型基金、QDII基金、债券基金、指数基金这些分类型基金排行TOP20上没有一个入围。作为一个有着15年历史,资产规模排名前十的银行系基金公司不应该缺席。

2019年,众多权益类基金在过去的一年中,取得不错的净值增长率。混合型基金更是凭借着灵活的资产配置,进可攻退可守。在2019年,多支混合型基金的收益率超过了百分之一百以上。

建信基金在过去2019年里,混合型基金的表现还可圈可点,都能取得正向收益率。但如果深入地分析,发现众多的混合型基金中,包括股债平衡型或者灵活配置型,有9支基金的净值增长率在10%以下,有12支跑输业绩基准。

建信基金的混合型基金,在2019年的表现中,首尾业绩差异巨大,其中净增长率排名第一的建信央视50B(150124),2019年的净增长率为121.9764%,超越业绩基准85.5359%。而表现最差的建信灵活配置混合(000270),2019年的净值增长率为0.5592%,跑输业绩基准-5.1595%。另外一支混合型基金,建信兴利混合(002585),2019年的净值增长率为4.7050%,跑输业绩基准-18.56%。

建信灵活配置混合,成立于2013年9月3日,截至2020年2月28日,成立以来的净值增长率为64.17%。从今年来、近一年、近二年、近三年、近五年的阶段涨幅为1.31%、1.30%、3.95%、6.84%、30.19%,同期同类平均为4.84%、25.4%、20.97%、31.25%、63.66%,从数据来看虽然跑赢沪深300指数涨幅,但却大幅落后于同类平均水平。

建信兴利混合,成立于2016年6月8日,截至2020年2月28日成立至今的净值增长率为9.53%。该基金今年以来、近一年、近二年、近三年的阶段涨幅分别为0.04%、0.63%、4.61%、8.34%,同类涨幅为4.84%、25.4%、20.97%、31.25%,沪深300涨幅为-3.82%、7.38%、-2.08%、14.11%。可见该基金在涨幅上常跑输同类平均水平。

指数类基金作为权益类基金的重要组成部分,其资产规模和业绩反映出基金公司投研实力深厚与否。《金证研》沪深金融组注意到,建信基金2019年12月末的股票型基金的规模为169.85亿元,其中指数基金的规模为124.344亿元。建信基金旗下指数基金,主要是围绕MSCI中国A股指数、央视财经50指数、深证基本面60ETF、中证500指数、沪深300指数这些指数开发相应的指数基金产品。从规模和业绩来看,其中最重要的要数建信中证500指数增强A/C、建信深证基本面60ETF、建信央视50。

从业绩上看,2019年的净值增长率最高为建信财经50B(150124),达到了121.97%,跑赢业绩基准85.53%。自成立以来的累计净值增长率为180.64%,超越业绩基准72.92%。而建信港股通恒生中国2019年的净值增长率仅为1.87%,跑输业绩基准-8.42%。成立至今的累计净值增长率仅为-2.72%,跑输业绩基准-2.93%。

从规模上看,在建信基金旗下25支基金(份额分拆统计)中,建信中证500指数增强A/C的规模为61.30亿元,而建信港股通恒生中国(513680)的规模仅有0.0688亿元。截至2020年2月28日,建信基金旗下共有9支(份额分拆统计)指数基金的规模在1个亿以下,其中建信港股通恒生中国(513680)0.0688亿元、建信创业板ETF连接A/C 0.3245亿元、建信中证1000指数增强A/C 0.4139亿元。规模上的二级分化明显。

建信基金早在2010年就开始布局QDII基金,2010-2012年以每年发行一支基金的速度布局,而在2020年一月份时又发行了二支QDII基金(现处于建仓期,暂无规模统计数据)。截至2019年12月份,QDII资产规模为1.3877亿元,分别为建信全球机遇混合0.7674亿元、建信新兴市场混合0.3875亿元、建信富时100指数A人民币0.2328亿元。可以看出,这三支早年发行的QDII,规模都很小,有二支基金远低于五千万的清盘线以下,另外一支也是处于清盘边缘。截至2020年2月28日,这三支基金除了建信全球机遇混合的累计净值1.4700元,其他两支的净值分别为0.9210元、0.8421元,远低于一元的面值,而二支基金还是2011年和2012年成立的,成立至今已有八九年的历史。

在这三支2013年之前成立的QDII基金中,规模最小累计净值最低的为建信富时100指数人民币A(539003),该基金成立于2012年6月26日,截至2020年2月28日,资产规模为0.23亿元,累计净值为0.8421元,成立至今的净值增长率为-16.39%。

从阶段涨幅来看,建信富时100指数今年以来、近一年、近二年、近三年的阶段涨幅分别为-11.75%、-5.80%、-5.91%、-0.84%,同类平均为-6.21%、4.46%、3.94%、14.17%,跟踪标的为-12.75%、-7.18%、-9.01%、-9.40%。可以看出在阶段涨幅指标上,该基金大幅落后于同类平均水平,在排名上经常是处于后十分之一的位置。

三、两老将高换手率难救绩差基金,排名垫后待“翻身”

建信基金现有36名基金经理,有9名基金经理的从业年限在2年以下,其中更是有5名基金经理的从业年限在1年以下。二年以上六年以下的有14人,六至八年的有8人,十年以上的有5人。从年限结构分析,建信基金的基金经理年限比较合理。在这36名基金经理中,职位最高的为梁洪昀,现为建信基金投资管理部总监。而在36人中,投资管理年限最长,基金经理从业年限最久的为徐杰。

梁洪昀,其2003年1月至2005年8月就职于大成基金,历任金融工程部研究员、规划发展部产品设计师、机构理财部高级经理。2005年8月加入建信基金,历任研究部研究员、高级研究员、研究部总监助理、研究部副总监、投资管理部副总监、投资管理部总监。2009年起担任公募基金经理,目前管理的基金资产总规模为15.38亿元,任职期间最佳基金回报为92.06%。从梁洪昀的履历看知其具有14年证券投资管理年限,11年基金经理从业年限,是伴随着建信基金一起成长起来的基金业老将。

在梁洪昀管理的基金中,业绩最差的为建信鑫泽回报灵活灵活配置混合C(004669),该基金成立于2018年2月7日,基金规模为2.1亿元(2019年12月31日),截至2020年2月28日单位净值为1.0139元,累计净值1.0139元,成立至今的累计净值增长率为1.39%。

建信鑫泽回报灵活灵活配置混合C,今年来、近一年、近二年的分阶段涨幅分别为0.45%、8.33%、1.37%,沪深300涨幅为-3.82%、7.38%、-2.08%,同类平均为7.86%、29.27%、24.11%,同类排名位2474/3302、2360/2923、2231/2537。从中可以看出该基金在分阶段涨幅中,虽然跑赢了沪深300涨幅,但是大幅落后于同类平均水平,在同类排名中处于后十分之一的位置。

建信基金另一位老将许杰也有着17年的投资管理经验,12年的基金经理从业年限。公开资料表明,许杰2002年3月加入泰达宏利基金公司任研究员、研究部副总经理、基金经理等。2011年10月加入建信基金,任权益投资部副总经理,现管理着建信中小盘先锋股票、建信潜力新蓝筹股票、建信瑞盈灵活配置混合A/C、建信新经济。目前旗下管理的基金资产总规模为7.91亿元,任职期间最佳基金回报为92.80%。

在徐杰管理的基金中,业绩最差的为建信新经济灵活配置混合。该基金成立于2015年5月26日,基金规模为3.89亿元(2019年12月31日数据),截至2020年2月28日累计净值为0.9280元,成立至今的净值增长率为-7.20%.基金评级仅为一颗星。

建信新经济灵活配置混合,今年以来、近一年、近二年、近三年的阶段涨幅分别为9.95%、19.74%、9.95%、18.67%,同类平均为4.83%、25.38%、20.95%、31.23%,同类排名位706/3302、1456/2923、1664/2537、1276/2000。通过数据对比可知,建信新经济灵活配置混合的阶段涨幅虽然跑赢沪深300涨幅,但是却大幅跑输同类平均水平。

二位老将梁洪昀、徐杰管理分别管理的建信鑫泽回报灵活灵活配置混合C和建信新经济灵活配置混合,在2019年的净值增长率上,都很低业绩排名靠后。虽然掌舵者不同,但分析这二支基金,可以发现一些共同点,那就是它们的换手率都特别高。

建信新经济一直保持着高换手率的特点,2019年6月30日报告期内,换手率为723.44%,2018年12月31日报告期的换手率为663.86%。建信鑫泽回报灵活灵活配置混合C的换手率也大同小异,2018年12月31日报告期内的换手率还保持在105.52%合理水平,到了2019年6月30日报告期飙升至688.46%。虽然这二支基金的换手率都明显高于同类水平,可惜基金的业绩却没有随之高于同类平均,反而大幅落后于同类平均水平,二支基金的排名都很垫后。

在过去的2019年,借着股市结构性行情的东风,一些头部基金在规模上都大幅增加。据同花顺iFinD数据统计,易方达基金2019年非货币基金规模为4,047.87亿元,相比于2018年的2,766.60亿元,增加了1,281.27亿元。华夏基金2019年非货币基金规模为3,437亿元,相比于2018年2,495.75亿元,增加了941.25亿元。

而建信基金在2019年却逆向而行,在总份额和总净资产上都大幅缩水。在总份额上,2019年为5223.27亿份,相比于2018年缩水1,067.91亿份,同比减少16.97%。在总净资产上,2019年为5,294.8112亿元,相比于2018年缩水1,036.58亿元,同比减少16.37%。份额和净资产的减少反映在财务指标上就是净利润的大幅减少,2019年的净利润为10.2536亿元,相比于2018年11.4600亿元,减少了1.2064亿元,同比减少10.52%。

规模和净利润如“逆水行舟不进则退”。建信基金净资产和净利润相比于2018年大幅减少,与头部顶尖的基金公司差距在拉大。而在内部固收基金占比过大,权益基金占比过小,单支基金平均规模过小,这些都阻碍了建信基金构筑起健康生态圈。建信基金要想成为国内领先、国际一流的综合性资产管理公司,还有很长的路要走。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。