《金证研》香港资本组 李秋水/作者 映蔚 洪力/编审

2019年,全国房地产开发投资132,194亿元,同比增长9.9%;全国商品房销售面积171,558万平方米,同比下降0.1%;全国商品房销售额159,725亿元,增长6.5%。在此背景下,金辉集团股份有限公司(以下简称“金辉集团”)以离岸控股公司Radiance Holdings (Group) Company Limited(金辉控股(集团)有限公司,以下简称“金辉控股”)“亮相”香港资本市场。

而在其前次冲击A股之前,金辉控股向关联方“低价”置入子公司,四年后“赴港”上市前,又“高价”卖出子公司,而金辉控股却对股权受让方的背景“隐而不提”,是否涉嫌隐瞒关联交易?不得而知。此外,供应商或与曾经的“合作伙伴”的高管或存“关联”,交易公允性存疑。雪上加霜的是,多家子公司及一家合营公司财务数据与“官宣”不符,信息披露或“漏洞百出”。

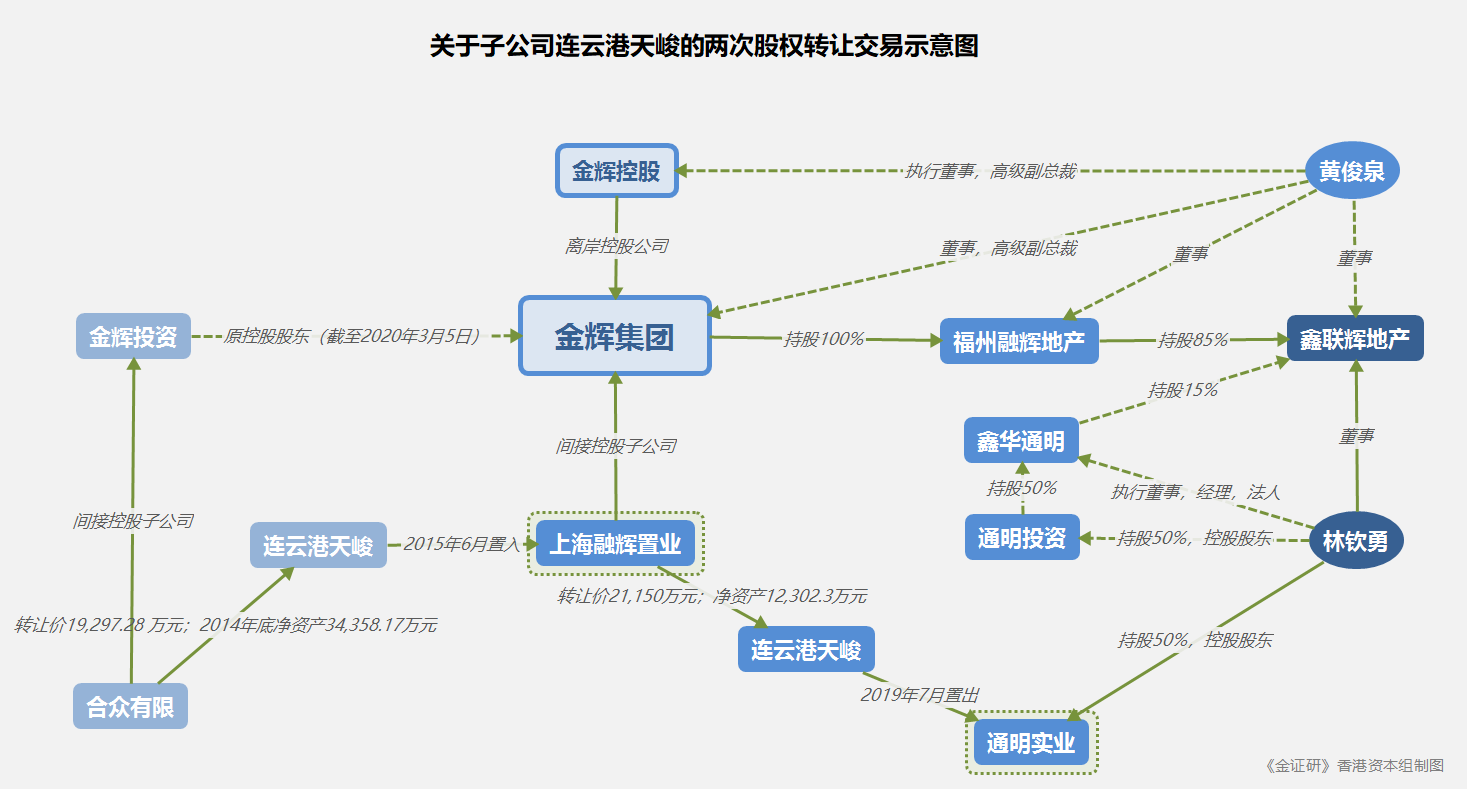

一、子公司“低进高出”,涉嫌隐瞒关联交易?

据公开信息,早年2016年1月26日,金辉集团向证监会递交上市申请。或为布局资本市场,金辉集团从关联方低价“置入”子公司。

据签署日为2016年1月25日、上市主体为金辉集团的A股招股书(以下简称“金辉集团2016年版招股书”),2015年6月9日,金辉集团的间接控股子公司上海融辉置业有限公司(以下简称“上海融辉置业”),与关联方合众企业发展有限公司(BEST GROUP ENTERPRISES DEVELOPMENT LIMITED,以下简称“合众有限”)签署《股权转让协议书》。

双方协议,合众有限将其持有的连云港天峻置地有限公司(以下简称“连云港天峻”)100%股权,以19,297.28万元的价格转让予上海融辉置业。

据金辉集团2016年版招股书,2014年及2015年1-9月,连云港天峻的净资产分别为34,358.17万元、34,196.12万元。

也就是说,2015年6月,合众有限将连云港天峻全部股权转让给上海融辉置业的价格,比2014年底连云港天峻的净资产少了15,060.89万元。即2014年底其净资产是转让价格的1.78倍,合众有限可谓甘当“冤大头”?

虽得到关联方合众有限的“相助”,金辉集团的上市之路并非“顺风顺水”,在其“漫漫”四年A股上市排队无期后,2020年3月25日,金辉控股向港交所递交上市申请(以下简称“招股书”),正式迈向冲击港股。

据招股书,2020年3月,金辉集团称,鉴于中国房地产行业调控和监管环境收紧,及中国总体融资环境所面临的挑战日趋严峻,以及为获得国际证券市场认可,其向证监会提交申请自愿撤回A股上市申请。

为“赴港”上市,金辉集团“大刀阔斧”地进行重组,2019年10月17日在开曼群岛注册成立了金辉控股,2020年3月5日完成一系列重组,自此金辉控股成为金辉集团的离岸控股公司。

而在其“赴港”上市之前,金辉集团又将四年前低价购入的子公司连云港天峻“高价”卖出。

据招股书,2019年7月13日,金辉控股的间接控股子公司上海融辉置业与福建通明瑞达实业有限公司(以下简称“通明实业”)签订了股权转让协议,协议约定,融辉置业以21,150万元的价格向通明实业出售其持有的连云港天峻100%股权。

而彼时连云港天峻被转让的资产净值仅为12,302.3万元,即连云港天峻此次被转让的价格比资产净值多出8,847.7万元,是资产净值的1.72倍。

需要指出的是,通过本次股权转让,金辉控股出售子公司连云港天峻的现金及现金等价物的流入净额为1,295.9万元。

除此之外,上述高价“置出”子公司的交易受让方,背后身份或“另有玄机”。

据公开信息,通明实业的控股股东为“林钦勇”,对通明实业持股50%。林钦勇还在福建鑫华通明投资有限公司(以下简称“鑫华通明”)担任执行董事、经理、法人代表;且其还通过福建通明投资有限公司(以下简称“通明投资”),对鑫华通明间接持股25%。

而公开信息还显示,鑫华通明系福建鑫联辉房地产开发有限公司(以下简称“鑫联辉地产”)的股东之一,鑫华通明对鑫联辉地产持股15%。而鑫联辉地产的控股股东系福州融辉房地产有限公司(以下简称“福州融辉地产”),对鑫联辉地产持股85%。

此外据市场监督管理局数据,林钦勇在鑫联辉地产担任董事一职。而鑫联辉地产另一董事黄俊泉,同时也在福州融辉地产担任董事一职。而招股书显示,黄俊泉在金辉控股担任执行董事、高级副总裁的职务。

据招股书,福州融辉地产系金辉集团的全资子公司。而福州融辉地产是鑫联辉地产的控股股东,也即是说,鑫联辉地产实际为金辉控股的间接控股子公司。

由上述情况表明,金辉集团先后“低价”置入“高价”卖出子公司连云港天峻,其中是否涉嫌税收流失?且“高价”卖出的受让方与金辉集团或潜藏着“关联”关系,其是否存在隐瞒关联交易之嫌?不得而知。

一波未停一波又起,金辉控股的供应商身份“疑点重重”,与金辉控股的关系或“不一般”。

二、供应商与原合作伙伴关系或“不一般”,采购数据真实性存疑

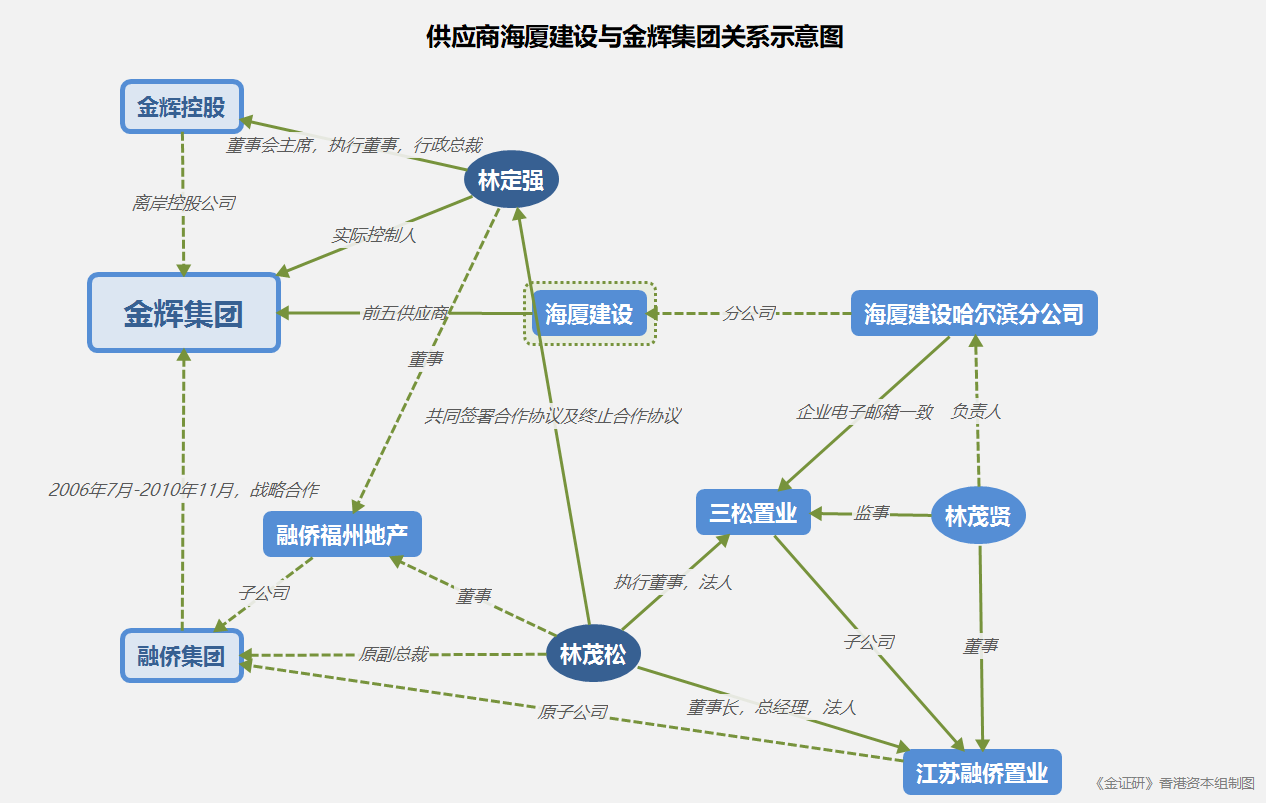

在金辉集团的离岸控股公司金辉控股“诞生”之前,金辉集团曾有一名合作四年的“亲密”合作伙伴—融侨集团股份有限公司(以下简称“融侨集团”)。

据金辉集团2016年版招股书,2006年7月14日,金辉集团实际控制人林定强及其妻子林凤英,与融侨集团股份有限公司(以下简称“融侨集团”)的实际控制人林文镜及陈云水、林茂松,一同签署了《房地产开发合作协议》。自此,金辉集团与融侨集团共同投资了19家房地产公司。

然而,2010年11月17日,林定强、林文镜、陈云水与林茂松签署了《融侨金辉集团股权重组协议书》。就此,金辉集团与融侨集团终止合作,约定林定强及其关联人、林文镜及其关联人互相退出对方的公司、股权、项目及相关资产,并对此前共同投资的19家房地产公司进行股权重组。

据金辉集团2016年版招股书,在金辉集团与融侨集团共同投资的19家公司中,江苏融侨置业有限公司(以下简称“江苏融侨置业”)在股权重组前,金辉集团持股80%;股权重组后,金辉集团并无持股,江苏融侨置业被转入了融侨集团。

而值得注意的是,合作结束后,金辉集团的供应商与原“合作伙伴”融侨集团的高管,或还存在“千丝万缕”的关系。

据金辉集团2016年版招股书及金辉集团公司债券2018年年报,2012-2014年、2015年1-9月及2018年,湖北海厦建设有限公司(以下简称“海厦建设”)分别系金辉集团的第五大、第五大、第四大、第四大、第五大供应商,金辉集团对其采购金额分别为1.34亿元、1.74亿元、3.82亿元、1.78亿元、3.4亿元。

据市场监督管理局及海厦建设官网,海厦建设的创始人系“林华书”,“林森”担任执行董事,“林福”担任总经理,“林小花”担任监事。

据福建三松集团有限公司(以下简称“三松集团”)官网,江苏融侨置业原为融侨集团子公司,现为三松集团所控制;而三松集团现任董事长“林茂松”,原任职融侨集团副总裁,长期追随融侨集团实际控制人及董事长“林文镜”;长期以来,林文镜时常了解三松集团和江苏融侨置业发展现状,并给予指导和帮助。

据公开信息,金辉集团实际控制人林定强与融侨集团前副总裁林茂松,曾均在融侨(福州)房地产有限公司(以下简称“融侨福州地产”)担任董事;目前融侨福州地产状态为“吊销,已注销”。

据市场监督管理局数据,林茂松在江苏融侨置业担任董事长、总经理、法人代表;而江苏融侨置业还存在一位董事名为“林茂贤”。

此外,林茂松、林茂贤还在哈尔滨三松置业有限公司(以下简称“三松置业”)分别担任执行董事、监事,且林茂松为三松置业的法人代表。而三松置业成立于2013年10月12日,系江苏融侨置业的全资子公司。

据市场监督管理局数据,林茂贤系海厦建设哈尔滨分公司的负责人;海厦建设哈尔滨分公司系海厦建设的分支机构,成立于2013年4月1日,注销于2019年8月13日。

值得一提的是,海厦建设哈尔滨分公司与三松置业2018年报显示,双方的企业电子邮箱一致,均为“1374508654@qq.com”。

也就是说,金辉集团与融侨集团合作结束后,其供应商海厦建设与融侨集团原高管及其控制的公司,存在“剪不断理还乱”的关系,金辉集团与海厦建设之间的交易公允性或该“打上问号”。

问题远未结束,金辉集团或还存在信披问题。

三、子公司财务数据前后“矛盾”,信息披露或“漏洞百出”

值得注意的是,在子公司业绩披露部分,金辉集团却出现财务数据与“官宣”矛盾的疑云。

据金辉集团2016年版招股书,2014年,金辉集团的原子公司福州金辉物业管理有限公司(以下简称“福州金辉物业”)的总资产、净利润分别为759.02万元、42.5万元。

据市场监督管理局数据,2014年,福州金辉物业的总资产、净利润分别为801.85万元、93.26万元。即较之金辉集团2016年版招股书披露的数据,福州金辉物业的总资产、净利润分别多出42.83万元、50.76万元。

无独有偶,据金辉集团2016年版招股书,2014年,金辉集团的子公司福建金辉安徽房地产有限公司(以下简称“安徽金辉地产”)的总资产为6.29亿元。

而据市场监督管理局数据,2014年,安徽金辉地产的总资产为5.07亿元;即较之金辉集团2016年版招股书披露的数据,安徽金辉地产总资产少了1.22亿元。

据金辉集团2016年版招股书,2014年,金辉集团的子公司安徽融辉置业有限公司(以下简称“安徽融辉置业”)的总资产为9.35亿元。

但是市场监督管理局显示,2014年,安徽融辉置业的总资产为4.22亿元;即较之金辉集团2016年版招股书披露的数额,安徽融辉置业总资产少了5.13亿元。

据金辉集团2016年版招股书,2014年,金辉集团的子公司成都瑞华企业(集团)有限责任公司(以下简称“成都瑞华”)的总资产、净利润分别为3,185.5万元、-51.58万元。

而据市场监督管理局数据,2014年,成都瑞华的总资产、净利润分别为2,364.88万元、-51.49万元;即较之金辉集团2016年版招股书披露的数据,成都瑞华总资产少了820.62万元,净利润多出874.02元。

据金辉集团2016年版招股书,2014年,金辉集团的子公司成都融辉置业有限公司(以下简称“成都融辉置业”)的总资产、净利润分别为31,074.25万元、1,163.31万元。

据市场监督管理局数据,2014年,成都融辉置业的总资产、净利润分别为31,408万元、2,114万元;即较之金辉集团2016年版招股书披露的数据,成都融辉置业总资产、净利润分别多出333.75万元、950.69元。

据金辉集团2016年版招股书,2014年,金辉集团的子公司成都金辉居业置业有限公司(以下简称“成都金辉居业”)的总资产、净利润分别为75,230.84万元、-1,482.38万元。

据市场监督管理局数据,2014年,成都金辉居业的总资产、净利润分别为44,680万元、-1,393万元;即较之金辉集团2016年版招股书披露的数据,成都金辉居业总资产少了30,550.84万元、净利润多出89.38万元。

据金辉集团2016年版招股书,2014年,金辉集团的原合营公司苏州旭邦置业有限公司(以下简称“苏州旭邦置业”)的总资产、净利润分别为49,981.17万元、-444.85万元。

据市场监督管理局数据,2014年,苏州旭邦置业的总资产、净利润分别为49,411.08万元、-581.78万元;即较之金辉集团2016年版招股书披露的数据,苏州旭邦置业总资产、净利润分别少了570.09万元、136.93万元。

据金辉集团2016年版招股书及公开信息,重要会计政策和会计估计变更、会计差错更正、合并范围变化等因素,或并未对上述子公司及合营公司财务数据“打架”的情况产生影响。

不仅供应商采购数据真实性存疑,其子公司财务数据频频与“官宣”对不上,此番“换道”港交所的金辉控股能否“如愿以偿”?未来奔赴上市之路或仍存诸多未知数。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。