《金证研》南方资本中心 望山/作者 沐灵 映蔚/风控

创新是企业高质量发展的“主引擎”,企业发展从要素驱动向创新驱动转型,这条转型道路仍任重道远。且大环境在创新驱动发展的战略下,企业往往需要更多的研发投入促进创新,来为其可持续发展注入原动力。反观此番上市的北京亚康万玮信息技术股份有限公司(以下简称“亚康万玮”),其不得不面对研发费用率远低于同行均值的“窘境”。

不仅如此,其研发人员数量占比也不及同行表现,且其一年内多名研发人员“出走”,未来如何提升研发创新能力?其在市场竞争中能否保持竞争力?尚未可知。另一方面,近年来,亚康万玮IT运维服务营收占比攀升,对净利润的“贡献度”也升高。在这背后,2020年亚康万玮净利增速下滑,净现比三年不足1,毛利率低于同行业水平;同时,亚康万玮或还存有客户“依赖症”,其可持续盈利能力存疑。

一、净现比连续三年不足1,销售毛利率低于同行均值

近年来,亚康万玮净利润放缓,报告期内,即2018年-2020年,其IT运维服务销售收入占比逐渐上升,对净利润比例“贡献”超五成且2020年创新高。

据亚康万玮签署日为2021年5月14日的招股说明书(以下简称“招股书”),2018年-2020年,亚康万玮营业收入分别为10.92亿元、13.48亿元、12.12亿元,2019-2020年分别同比增长23.38%、-10.04%。

据招股书,亚康万玮的主营业务是为大中型互联网公司和云厂商提供IT设备销售及运维服务。报告期内,即2018-2020年,亚康万玮的主营业务收入构成包括IT设备销售业务与IT运维服务业务,两大主营业务收入合计占营收比例超99%。

其中,2018年-2020年,亚康万玮IT设备销售收入分别为9.4亿元、11.29亿元、9亿元,占主营业务收入比例分别为86.18%、83.87%、74.27%。同期,亚康万玮IT运维服务销售收入分别1.51亿元、2.17亿元、3.12亿元,占主营业务收入比例分别为13.82%、16.13%、25.73%。

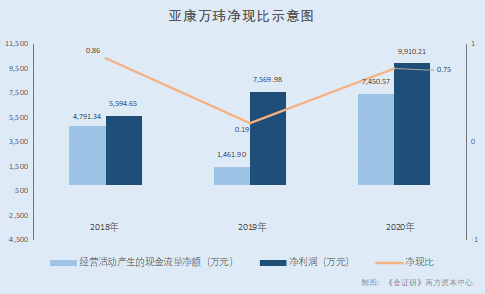

据招股书,2018年-2020年,亚康万玮净利润分别为5,594.65万元、7,569.98万元、9,910.21万元,2019-2020年分别同比增长35.31%、30.91%。

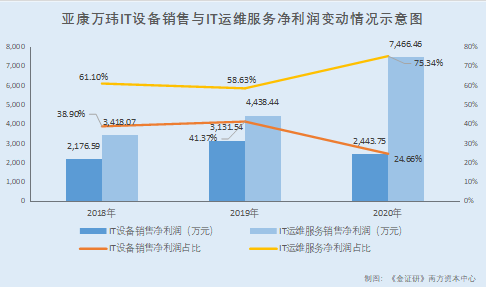

其中,2018-2020年,IT设备销售净利润分别为2,176.59万元、3,131.54万元、2,443.75万元,占净利润比例分别为38.9%、41.37%、24.66%;IT运维服务销售净利润分别为3,418.07万元、4,438.44万元、7,466.46万元,占净利润比例分别为61.1%、58.63%、75.34%。

不难看出,报告期内,亚康万玮IT设备销售业务收入占比逐年下降,而IT运维服务业务收入占比逐年扩大,且IT运维服务净利润对合并范围的净利润“贡献度”呈上升趋势。

不仅如此,亚康万玮的净现比已连续三年不足1。

据招股书,2018年-2020年,亚康万玮经营活动产生的现金流量净额分别为4,791.34万元、1,461.9万元、7,450.57万元,净现比分别为0.86、0.19、0.75。

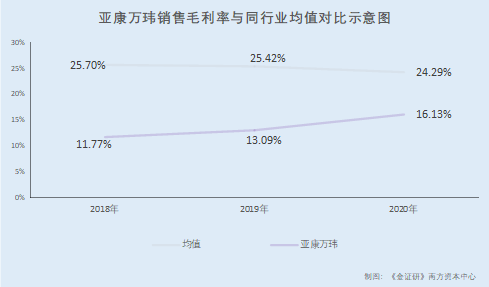

毛利率是反映企业的持续竞争优势的指标,而报告期内,亚康万玮销售毛利率低于同行业可比公司水平,盈利能力存疑。

据招股书,亚康万玮同行业可比公司主要包括北京海量数据技术股份有限公司(以下简称“海量数据”)、北京银信长远科技股份有限公司(以下简称“银信科技”)、神州数码信息服务股份有限公司(以下简称“神州信息”)、上海天玑科技股份有限公司(以下简称“天玑科技”)、北京宇信科技集团股份有限公司(以下简称“宇信科技”)、北京先进数通信息技术股份公司(以下简称“先进数通”)六家。

据东方财富Choice数据,2018年-2020年,亚康万玮的销售毛利率分别为11.77%、13.09%、16.13%。

对比同行业可比公司情况,据东方财富Choice数据,2018年-2020年,海量数据的销售毛利率分别为26.53%、29.78%、30.87%;银信科技的销售毛利率分别为28.91%、24.34%、21.11%;神州信息的销售毛利率分别为18.63%、18.57%、17.09%;天玑科技的销售毛利率分别为31.53%、29.98%、33.92%;宇信科技的销售毛利率分别为32.74%、35%、35.15%;先进数通的销售毛利率分别为15.87%、14.82%、7.61%。即2018年-2020年,亚康万玮同行业可比公司销售毛利率均值分别为25.7%、25.42%、24.29%。

可见,2018-2020年,亚康万玮的营收或从IT设备销售业务向IT运维服务业务“倾斜”,近三年来,净利润超五成由IT运维服务业务“贡献”,且该比例有所上升。而在这背后,亚康万玮的净现比连续三年小于1,且销售毛利率低于同行业可比公司均值,亚康万玮的持续盈利能力或“承压”。

二、客户集中度高企引监管层关注,IT设备销售业务或遇行业降温“窘境”

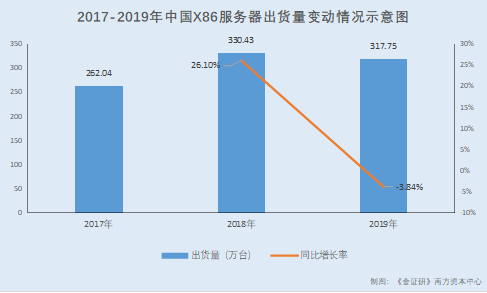

近年间,中国X86服务器的出货量出现负增长,亚康万玮IT设备销售业务或遇行业“降温”窘境。

据招股书,亚康万玮IT设备销售业务的主要IT设备为X86服务器,且该业务主要集中于中国。2018-2020年,亚康万玮IT设备销售业务中,中国业务的收入占比分别为94.74%、84.12%、79.35%。

据前瞻网引援自IDC的数据,2017-2019年,中国X86服务器出货量分别为262.04万台、330.43万台、317.75万台,2018-2019年分别同比增长26.1%、-3.84%。

此外,招股书显示,亚康万玮主营业务IT设备销售与运维服务市场容量巨大,市场参与者较多,且单个市场参与者在市场所占份额低,行业分布分散。随着用户对IT设备销售和运维服务的需求越来越多,行业内新晋竞争者逐渐增多,或导致亚康万玮所处行业竞争加剧。

而在所处行业降温,市场“分食者”众多的情况下,亚康万玮或还存有客户“依赖症”。

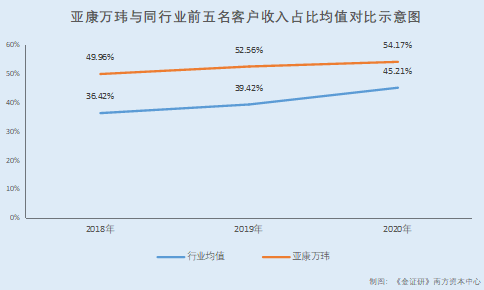

据招股书,2018-2020年,亚康万玮前五名客户收入占比分别为49.96%、52.56%、54.17%。

对比同行业可比公司情况,2018-2020年,天玑科技前五名客户收入占比分别为27.43%、37.67%、45.16%;银信科技前五名客户收入占比分别为33.3%、30.36%、42.39%;宇信科技前五名客户收入占比分别为37.57%、40.59%、45.99%;神州信息前五名客户收入占比分别为22.4%、20.12%、24.76%;海量数据前五名客户收入占比分别为35.11%、46.77%、37.97%;先进数通前五名客户收入占比分别为62.71%、61.02%、74.97%。

同期,亚康万玮同行业可比公司前五名客户收入占比均值分别为36.42%、39.42%、45.21%。

其中,报告期内,亚康万玮IT设备销售前五大客户占IT设备销售总收入占比分别为56.8%、58.71%、64.57%,客户集中度或“高企”。

可见,亚康万玮前五大客户收入占比高于同行业可比公司均值,而该现象也受到监管层关注。

在《亚康万玮首次公开发行股票并在创业板上市申请文件审核问询函的回复》及《亚康万玮首次公开发行股票并在创业板上市申请文件第二轮审核问询函的回复》(以下简称“第二轮问询回复”)中,深交所要求亚康万玮补充披露客户集中度高的原因,其中,第二轮问询回复还问及亚康万玮针对客户集中度高所采取的措施,及是否可以有效降低客户“依赖”风险。

对此,亚康万玮在招股书中表示,公司聚焦于互联网行业,主要客户基本为互联网各细分领域的龙头企业,在行业集中度持续提升的背景下,基本主导了IT设备的需求,从而间接导致其客户集中度升高。且亚康万玮表示,公司在服务好存量客户同时,也积极开拓新客户,并降低了客户集中度相对高的风险。

也就是说,亚康万玮面临IT设备销售市场“降温”的同时,客户集中度“高企”。而观其亚康万玮整体营收情况,其客户集中度“高企”,且前五大客户收入占比高于同行业可比公司均值。

三、研发费用率低于同行均值,一年内多名研发人员“出走”创新能力存隐忧

在企业发展过程中,企业研发创新能力的重要性不言而喻,这承载着企业未来在产品市场上的竞争力,而亚康万玮作为高新技术企业,截至招股书签署日无任何专利。

据招股书,2016年及2019年,亚康万玮均通过了高新技术企业复审,分别于2016年12月22日与2019年7月15日取得了《高新技术企业证书》,有效期均为三年。即报告期内,亚康万玮均被认定为高新技术企业。

而据招股书,截至招股书签署日期2021年5月14日,亚康万玮未拥有任何专利。

据招股书,亚康万玮称,其拥有核心技术,具备持续创新能力,并通过模式创新、业态创新、助力互联网行业发展,属于利用创新驱动的成长型创新企业。

然而《金证研》南方资本中心研究发现,亚康万玮创新能力或并不“乐观”。除未拥有任何专利以外,亚康万玮的研发费用率也远低于同行业可比公司,且连续三年不足1%。

据招股书,亚康万玮持有61项软件著作权,研发过程中的研发费用均费用化处理,无资本化情形。

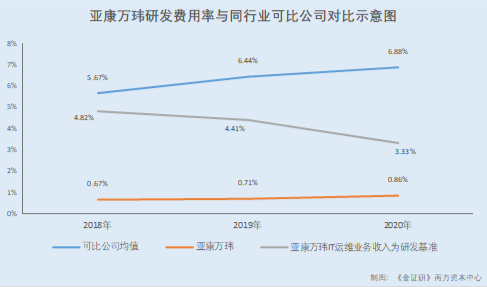

据招股书,2018-2020年,亚康万玮研发费用率分别为0.67%、0.71%、0.86%。

同期,天玑科技研发费用率分别为8.58%、9.51%、10.01%;宇信科技研发费用率分别为8.6%、10.35%、10.51%;海量数据研发费用率分别为7.43%、8.61%、12.02%;神州信息研发费用率分别为2.61%、3.7%、4.78%;银信科技研发费用率分别为3.71%、3.32%、2.52%;先进数通研发费用率分别为3.09%、3.15%、1.44%。

2018-2020年,亚康万玮同行业可比公司的研发费用率分别为5.67%、6.44%、6.88%。

对此,亚康万玮在招股书中表示,关于其研发费用占营收比例低于同行业的主要原因,由于业务结构不同导致,公司的IT设备销售业务收入占比高,且互联网行业IT设备标准化度高,公司在IT设备销售业务上无研发投入;公司研发集中在IT运维服务领域,若公司以IT运维业务收入为研发基准,报告期内,公司研发费用率分别为4.82%、4.41%、3.33%。

而即使单以IT运维业务收入为研发基准,2018-2020年,亚康万玮的研发费用率仍低于同行业可比公司,且呈逐年下滑趋势。

问题并未结束,亚康万玮的研发人员数量占比同样不具备优势。

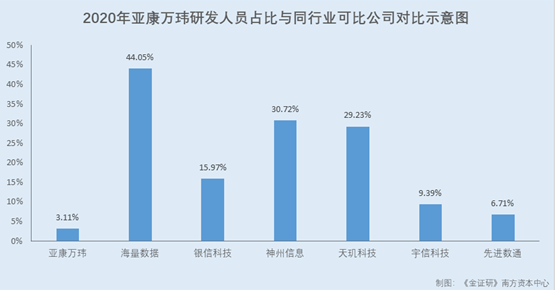

据招股书,截至2020年12月31日,亚康万玮的研发人员为39人,研发人员占总人数的比例为3.11%。

据上述6家同行业可比公司2020年年报,截至2020年12月31日,天玑科技的研发人员为221人,研发人员数量占比为29.23%;宇信科技的研发人员为1,014人,研发人员数量占比为9.39%;海量数据的研发人员为163人,研发人员数量占比为44.05%;神州信息的研发人员为3,962人,研发人员数量占比为30.72%;银信科技的研发人员为255人,研发人员数量占比为15.97%;先进数通的研发人员为149人,研发数量占比为6.71%。

即2020年,亚康万玮的研发人员数量占比在同行中“垫底”。

不仅如此,亚康万玮研发人员在短短一年间离职14人,或存人才流失风险。

据亚康万玮签署日期为2020年7月6日的招股书,截至2019年底,亚康万玮的研发人员为53人,研发人员占总人数的比例为5.22%。

据招股书,截至2020年底,亚康万玮研发人员数量为39人,占员工总数比例为3.11%。

即2020年这一年间,亚康万玮研发人员由53人减少至39人。

作为高新技术企业,报告期内,亚康万玮无任何专利。且与同行业可比公司相比,亚康万玮在研发费用率及研发人员数量占比方面,均低于同行业可比公司。而一年内多名研发人员的“出走”,对亚康万玮研发创新能力的影响几何?犹未可知。

上述问题对于亚康万玮而言或系“冰山一角”,其在上市路上或遇“拦路虎”。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。