《金证研》北方资本中心 牟西/作者 惜海/风控

作为上市公司的高级管理人员,财务总监对企业的资金流向和资金分配的重要性显而易见。而2018-2019年,武汉长盈通光电技术股份有限公司(以下简称“长盈通”)两度更换财务总监。其中2018年辞任财务总监一职的吴伟钢,将股权转让给长盈通实控人皮亚斌变现发生纠纷,经调解后转让给其他受让方。

而回溯历史,关于实控人皮亚斌的专利技术出资,或上演“空手道”式出资的异象。2010年7月,皮亚斌以专有技术向长盈通增资,彼时该专有技术的评估值为2,104.79万元。实际上,该专有技术并未被长盈通直接运用到实际经营中,价值存在高估的情形。而后皮亚斌以现金及债权置换了原非专利技术出资2,104.79万元,用于补足出资的现金以及支付集资款的资金,实际上来源为转让股权所得,彼时长盈通转让股权所得共计8,892.94万元,而此前皮亚斌用于出资的货币资金或仅为975万元。

一、昔日厂房承租方系股东持股的企业,关系或“不一般”

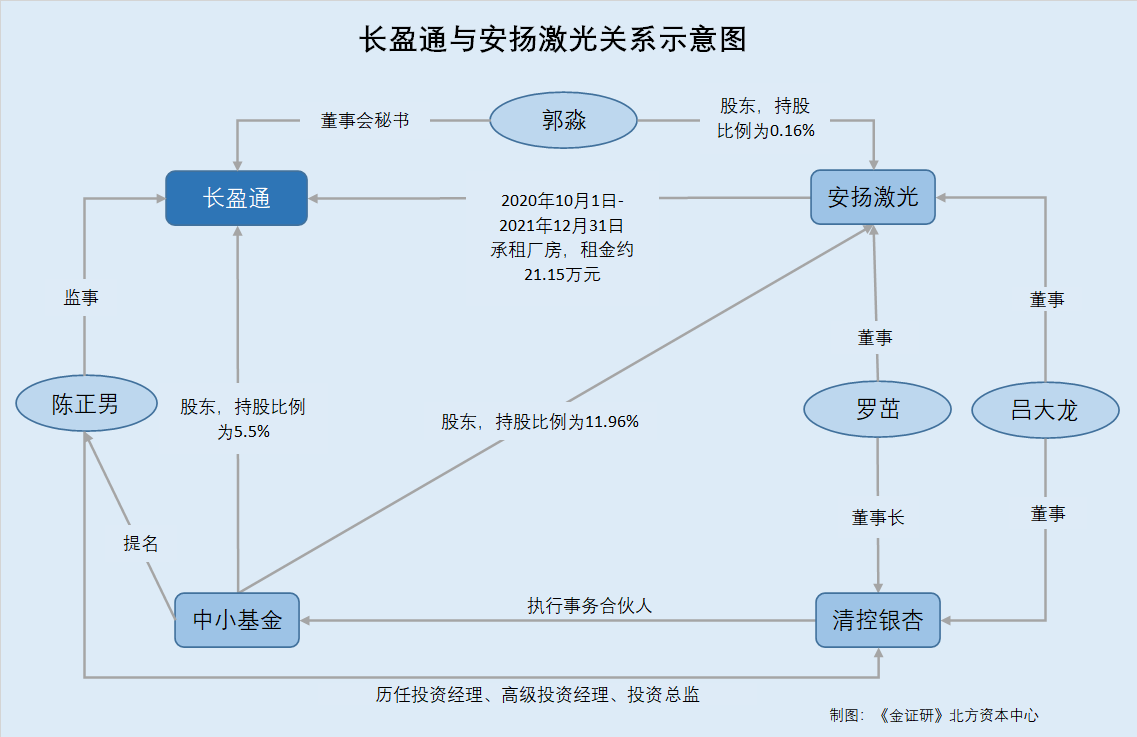

河床越深,水面越平静。《金证研》北方资本中心经研究发现,长盈通董秘在外投资的企业,实际上或还是长盈通的股东在外持股的企业。

1.1 厂房承租方安扬激光,系董秘郭淼对外投资的企业

据签署日为2022年8月29日的招股书(以下简称“招股书”),武汉安扬激光技术股份有限公司(以下简称“安扬激光”)为长盈通董事会秘书郭淼持股0.16%的企业,其主营业务为飞秒光纤激光器、皮秒光纤激光器等的研发、销售。

事实上,安扬激光不仅为长盈通的董事会秘书郭淼投资的企业。

据招股书,截至2021年12月31日,安扬激光承租长盈通的101厂房,包括101厂房150平方米的MCVD区域及550平方米的拉丝塔区域,租赁期限分别为2020年10月1日至2021年12月31日、2020年10月1日至2021年6月30日,租金均为每月每平方米30元。

截至招股书签署日2022年8月29日,上述租赁已终止,安扬激光不再向长盈通租赁房产,长盈通收回上述房产自用。

根据《金证研》北方资本中心研究,2020年10月1日至2021年12月31日,安扬激光向长盈通支付租金约为21.15万元。

然而,长盈通与安扬激光之间的关系或不止于此。

1.2 股东金鼎创投、公牛创投、公牛投资为一致行动关系,合计持股11.53%

据招股书,截至招股书签署日2022年8月29日,武汉金鼎创业投资有限公司(以下简称“金鼎创投”)直接持有长盈通500万股股份,金鼎创投对长盈通的持股比例为7.08%。武汉公牛创业投资有限公司(以下简称“公牛创投”)直接持有长盈通250万股股份,对长盈通的持股比例为3.54%。

此外,武汉公牛投资管理有限公司(以下简称“公牛投资”)直接持有长盈通70.39万股股份,公牛投资对长盈通的持股比例为1%。公牛投资、公牛创投和金鼎创投(以下将此三家企业统称为“公牛系”)合计持有长盈通11.53%的股份。并且,公牛投资持有公牛创投100%的股权,公牛投资同时持有金鼎创投29.13%的股权,“公牛系”具有一致行动关系。

1.3 股东中小基金持股5.5%并提名监事至长盈通,清控银杏系其执行事务合伙人

据招股书,截至招股书签署日2022年8月29日,中小企业发展基金(江苏南通有限合伙)(以下简称“中小基金”)持有长盈通388.35万股股份,中小基金对长盈通的持股比例为5.5%。并且,中小基金的执行事务合伙人为清控银杏创业投资管理(北京)有限公司(以下简称“清控银杏”),并委派罗茁为代表。

2019年12月10日,公牛投资将其持有的388.35万元股份转让给中小基金,2020年1月10日起,中小基金成为长盈通的股东。此外,中小基金提名陈正男为长盈通的监事,陈正男的任期为2020年8月至2023年8月。另外,2016年至招股书签署日2022年8月29日,长盈通的监事陈正男历任清控银杏的投资经理、高级投资经理、投资总监。

即是说,2020年1月10日至招股书签署日2022年8月29日,中小基金为长盈通的股东,对长盈通的持股比例为5.5%,并提名陈正男为长盈通的监事。

此外,2016年至招股书签署日2022年8月29日,陈正男均在清控银杏任职。

据市场监督管理局数据,清控银杏成立于2015年7月10日,其经营范围为投资管理、企业管理等。截至查询日2022年8月25日,罗茁、吕大龙分别为清控银杏的董事长、董事。且清控银杏无关于罗茁、吕大龙的变更记录。

即中小基金为长盈通的股东,且提名陈正男担任长盈通的监事,清控银杏为中小基金的执行事务合伙人,罗茁、吕大龙分别为清控银杏的董事长、董事。

事实上,中小基金为安扬激光的股东之一,其执行事务合伙人清控银杏的董事长罗茁、董事吕大龙均在安扬激光任职。

1.4 中小基金持股安扬激光11.96%,其执行事务合伙人的董事长、董事均在安扬激光任职

据市场监督管理局数据,安扬激光成立于2010年12月23日,其经营范围为光纤激光器、特种激光器等的研发和生产。截至查询日2022年8月25日,安扬激光的注册资本为3,000万元,同时,中小基金为安扬激光的股东之一,罗茁、吕大龙均为安扬激光的董事。

2020年1月15日至查询日2022年8月25日,中小基金对安扬激光持有11.96%的股份。

2017年9月8日,安扬激光进行高级管理人员变更,罗茁新增为安扬激光的董事。2019年12月4日、2020年1月15日、2021年1月8日、2021年5月25日、2021年7月23日,安扬激光进行高级管理人员变更,变更前后,罗茁均为安扬激光的董事。

2020年1月15日,安扬激光进行高级管理人员变更,吕大龙新增为安扬激光的董事。2021年1月8日、2021年5月25日、2021年7月23日,安扬激光进行高级管理人员变更,变更前后,吕大龙均为安扬激光的董事。

即是说,2017年9月8日至查询日2022年8月25日,罗茁为安扬激光的董事。2020年1月15日至查询日2022年8月25日,吕大龙为安扬激光的董事。2020年1月15日至查询日2022年8月25日,中小基金对安扬激光持有11.96%的股份。

据公开信息,清控银杏的董事长罗茁与安扬激光的董事罗茁或系同一人,清控银杏的董事吕大龙与安扬激光的董事吕大龙或系同一人。

由上可知,2020年10月1日至2021年12月31日,安扬激光承租长盈通的厂房。截至招股书签署日2022年8月29日,中小基金对长盈通的持股比例为5.5%,并提名陈正男任长盈通监事。截至查询日2022年8月25日,中小基金为安扬激光的股东,其对安扬激光的持股比例为11.96%。中小基金执行事务合伙人清控银杏的董事长罗茁、董事吕大龙,均任安扬激光的董事。

据招股书,长盈通并未将安扬激光披露为关联方,亦未将其与安扬激光的租赁事宜披露为关联租赁。长盈通将安扬激光披露为董秘郭淼对外投资的企业。

上述情形可见,长盈通持股5%以上的股东中小基金,同时持有安扬激光11.96%的股份,且中小基金执行事务合伙人清控银杏的董事长罗茁、董事吕大龙均在安扬激光任职,而这是否意味着罗茁、董事吕大龙在安扬激光任职由清控银杏委派?中小基金同时对长盈通与安扬激光持股超5%,两者关系除了安扬激光系长盈通董秘郭淼对外投资的企业外,还潜藏别的“关联”,关系或不一般。

值得一提的是,实际控制人皮亚斌曾以专有技术向长盈通增资,而该专有技术的价值存在高估的情形。

二、实控人专有技术出资价值被高估,而后以股转所得款置换或浮盈超七千万元

其身正,不令而行,其身不正,虽令不从。出资瑕疵包括未履行法定的评估、验资程序,或中介机构不具备相应资质等。而长盈通的实际控制人,曾以专有技术向长盈通增资,而该技术的价值却被高估。

2.1 由皮亚斌与李隽出资设立,截至2011年7月16日收到1,000万元出资

据招股书,截至招股书签署日2022年8月29日,皮亚斌直接持有长盈通25.96%的股份,并通过员工持股平台武汉盈众投资合伙企业(有限合伙)(以下简称“盈众投资”)持有长盈通4.39%的股份。同期,皮亚斌合计控制长盈通30.35%的股份,其为长盈通的控股股东及实际控制人,并担任长盈通的董事长兼总裁。

回溯历史,武汉长盈通光电技术有限公司(长盈通的前身,以下统称为“长盈通”)系由皮亚斌和李隽出资设立。

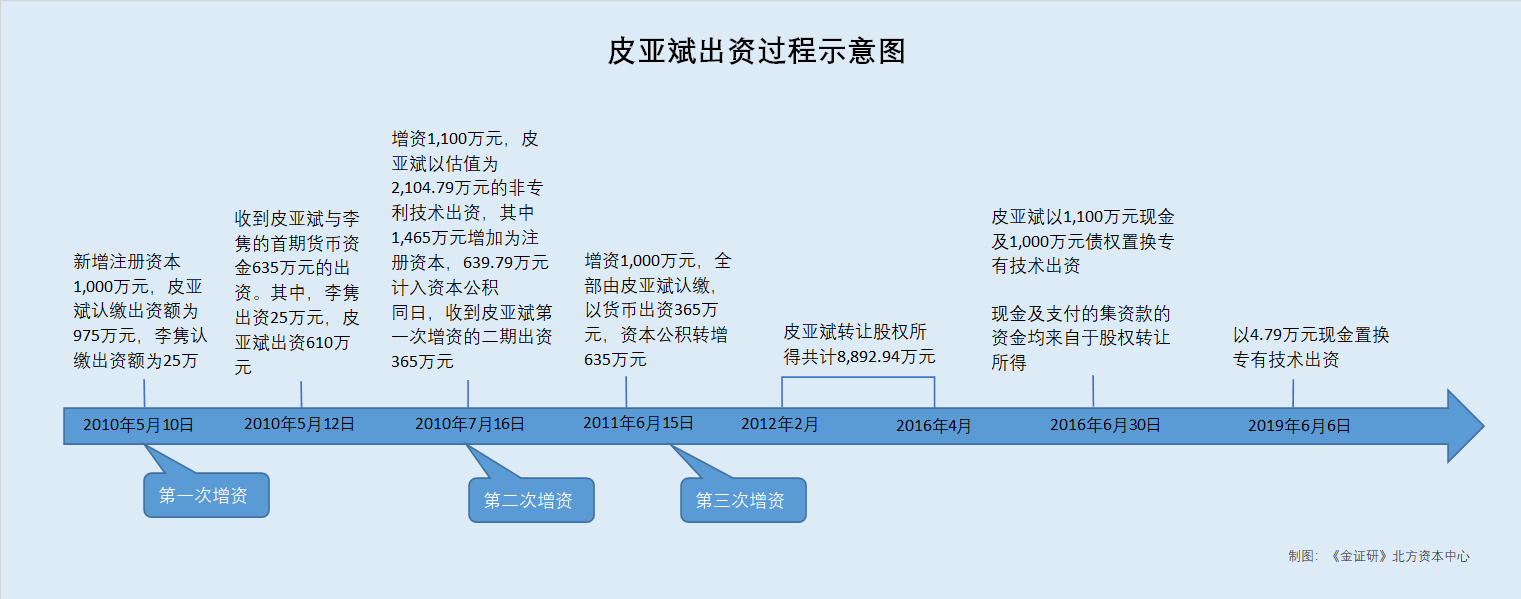

2010年5月10日,皮亚斌与李隽以货币出资1,000万元设立长盈通。其中,皮亚斌认缴出资额为975万元,李隽认缴出资额为25万元。截至2010年5月12日,长盈通收到皮亚斌与李隽的首期出资金额合计635万元,出资方式均为货币资金。截至2010年7月16日,长盈通收到皮亚斌的第二期出资365万元。

即截至2010年7月16日,长盈通已经收到设立时的1,000万元出资额。

而在长盈通收到皮亚斌第二期的出资前,长盈通股东会决议皮亚斌再对长盈通增资。

2.2 2010年7月10日股东会决议,皮亚斌向长盈通增资1,100万元

据长盈通于2022年6月10日签署的《关于长盈通首次公开发行股票并在科创板上市申请文件审核问询函的回复报告》(以下简称“问询函回复”),2010年7月10日,长盈通召开股东会,决定将长盈通的注册资本变更为2,100万元,新增的注册资本1,100万元全部由皮亚斌认缴。

变更后,皮亚斌的出资额为2,075万元、李隽的出资额为25万元。

2.3 2010年7月16日,长盈通收到皮亚斌以专有技术缴纳的出资1,465万元

2010年7月13日,湖北中瑞恒信资产评估有限公司出具《评估报告》(鄂中恒评报字[2010]第W021号),以2010年7月8日为评估基准日,评估对象即皮亚斌所有的拟用作增加注册资本的专有技术,即“一种使用保偏光纤带绕制的光纤环圈及其制造”的评估值为2,104.79万元。

2010年7月14日,皮亚斌与长盈通签署《专有技术转移协议》,约定皮亚斌将其已提交发明专利和实用新型专利申请的“一种使用保偏光纤带绕制的光纤环圈及其制造”的专利申请权及专利所有权转让给长盈通,长盈通同意依据股东会决议追加皮亚斌在长盈通的出资金额1,465万元。

2010年7月16日,湖北宏源会计师事务有限公司(以下简称“湖北宏源”)出具《验资报告》(鄂宏源验字[2010]第009号),截至2010年7月16日,长盈通已收到皮亚斌以专有技术缴纳的出资1,465万元,其中于2010年7月13日投入专有技术,评估价值为2,104.79万元,全体股东确认的价值为2,104.79万元,其中1,465万元作为新增注册资本,剩余639.79万元作为资本公积。

2010年7月27日,长盈通办理完本次增资的工商变更登记手续。

2.4 2011年7月长盈通增资至3,100万元,皮亚斌货币出资365万元

而后,2011年7月,长盈通增资至3,100万元。

2011年6月15日,长盈通召开股东会,全体股东一致同意注册资本增加1,000万元,新增注册资本由股东皮亚斌出资365万元,资本公积转增635万元。股东李隽放弃按其持股比例享有的资本公积转增注册资本,增资后注册资本变更为3,100万元,皮亚斌出资额为3,075万元,李隽出资额为25万元。

2011年7月1日,武汉康力会计师事务有限责任公司出具《验资报告》(康验字[2011]第055号),截至2011年6月30日,长盈通已收到皮亚斌缴纳的新增注册资本合计1,000万元,其中货币出资365万元,资本公积转增635万元。

2011年7月6日,长盈通办理完本次增资的工商变更登记手续。

2.5 截至2011年7月皮亚斌以975万元货币资金及专有技术,持有长盈通3,100万元注册资本

根据《金证研》北方资本中心研究,截至2010年7月16日,皮亚斌以专有技术出资,评估值为2,104.79万元。其中,1,465万元新增为长盈通的注册资本,而此次长盈通新增注册资本的金额为1,100万元。相较之下,皮亚斌以专有技术出资计入注册资本的金额,较长盈通本次新增注册资本的金额多365万元。而凑巧的是,2010年5月10日,长盈通成立时,皮亚斌尚未实缴的365万元,恰好于2010年7月16日补齐。

这意味着,2010年7月16日,长盈通已经收到皮亚斌以专有技术缴纳的1,465万元,其中1,100万元为皮亚斌第二次增资计入注册资本的资金,剩余365万元或系皮亚斌设立长盈通时二期出资的金额。

此外,截至2011年6月30日,长盈通的注册资本为3,100万元,皮亚斌出资额为3,075万元。其中,在设立时,皮亚斌与李隽首期出资金额合计635万元货币资金,二期出资时,皮亚斌或以专有技术出资置换而支付365万元。基于李隽认缴出资额为25万元的情形,即长盈通设立时,皮亚斌或实际上支付610万元货币资金。

并且,长盈通第三次增资时,皮亚斌以货币出资365万元。由此看出,截至2011年7月,皮亚斌共支付975万元货币资金,并以专有技术向长盈通出资,从而对长盈通持有3,075万元的注册资本。

重要的是,长盈通并未在实际经营中使用上述专有技术。

2.6 因用于出资的专有技术并未被直接运用估值过高,皮亚斌2016年以现金及债权置换该出资

据问询函回复,关于皮亚斌用于出资的专有技术的研发过程、申请与取得授权的时间点。皮亚斌通过模拟仿真研究光纤并带绕环的技术方案,并对并带光纤带绕环可行性进行模拟验证,设计出相应技术方案后,于2010年7月13日正式提交了专利申请,并于2011年10月26日获得了专利授权。

因皮亚斌用于出资的专有技术主要为并带绕环技术,运用该等方式进行规模化生产面临较大的工艺难题,绕制出来的线圈无法满足军品对技术可靠性的根本要求,有待进一步研发、改进,故长盈通在实际经营中未直接运用该专有技术,仅在生产过程中借鉴利用了其部分技术方案思路。

据招股书,发明专利“一种用于光纤陀螺的光纤环圈”系2010年7月长盈通增资时,皮亚斌以出资方式投入长盈通,且当时为专有技术,尚未取得专利,估值为2,104.79万元。由于长盈通后续未实际采取该专利的具体方法进行光纤环绕制,系在生产过程中借鉴利用了其部分技术方案思路,价值存在高估。

为夯实出资,2016年6月30日及2019年6月6日,皮亚斌以货币资金共计1,004.79万元及其对长盈通的债权1,000万元,全额置换了该项专有技术作价2,104.79万元的出资。该项专利在出资置换后由皮亚斌赠予长盈通使用。

即长盈通在实际生产经营中并未实际使用到皮亚斌用于增资的专有技术,评估价值为2,104.79万元的专有技术的价值存在高估情况,且在置换出资后,长盈通实际控制人皮亚斌将该专有技术申请的授权专利赠予长盈通使用。

2015年12月,长盈通实际控制人皮亚斌变更出资形式。

2.7 置换专有技术的出资额,来自皮亚斌转让长盈通股权所得

据问询函回复,2015年12月21日,长盈通召开股东会,全体股东一致同意股东出资方式全部为货币。

其中,皮亚斌分别于2016年6月30日和2019年6月6日向长盈通支付现金1,100万元及4.79万元,并于2016年6月30日与长盈通签署《债务抵消协议》,将皮亚斌对长盈通的1,000万元债权与其应付1,000万元出资置换款予以抵消。

截至2019年6月6日,皮亚斌以现金和债权的方式缴纳用于置换无形资产出资的出资款共计2,104.79万元。深圳市鹏信资产评估土地房地产评估有限公司出具《皮亚斌持有的长盈通债权资产追溯性评估项目资产评估报告》(鹏信咨询字[2020]第F1355号),追溯确认皮亚斌对长盈通享有的1,000万元债券在评估基准日2016年6月30日的评估值为1,000万元。

即是说,2015年12月,长盈通股东会决议股东出资方式全部为货币,皮亚斌以1,104.79万元现金及其对长盈通的1,000万元债权,置换其2010年7月的专有技术出资。

需要指出的是,皮亚斌用于出资的现金及借予长盈通的集资款,均来自于皮亚斌转让长盈通股权所得。

据问询函回复,皮亚斌分别于2016年6月30日以现金1,100万元及债权1,000万元、于2019年6月6日以现金4.79万元置换了原非专利技术出资2,104.79万元,用于补足出资的现金以及支付集资款的资金来源为转让股权所得。且2012年2月至2016年4月,皮亚斌转让股权所得共计8,892.94万元。

根据《金证研》北方资本中心研究,截至2011年6月30日,皮亚斌共支付975万元货币资金并以专有技术出资,获得长盈通3,075万元的注册资本。2012年2月至2016年4月,皮亚斌转让股权所得共计8,892.94万元,其中皮亚斌用于补足出资的现金以及支付集资款的资金来源为转让股权所得。

然而,皮亚斌的增资行为中存在出资瑕疵。

据问询函回复,根据长盈通的工商登记资料、相关评估报告、验资报告、股东会决议,长盈通股东皮亚斌用于出资的无形资产估值过高、置换无形资产出资时未置换计入资本公积金部分且用债权置换的部分未履行债转股程序,存在出资瑕疵。

据《公司法》第二十七条,对于作为出资的非货币财产应当评估作价,核实财产,不得高估或者低估作价。

可见,长盈通实际控制人皮亚斌在对长盈通进行增资的过程中,曾用以出资的专有技术存在价值高估的情形,是否有违上述规定?

上述情形说明,2010年5月10日,长盈通第一次增资,新增注册资本1,000万元,其中,皮亚斌认缴出资额975万元,李隽认缴出资额25万元。2010年5月12日,长盈通收到皮亚斌与李隽二人共计635万元货币资金的首期出资。2010年7月16日,长盈通收到皮亚斌的第二期出资365万元。

凑巧的是,在长盈通收到皮亚斌二期出资的同日,长盈通已经收到皮亚斌以专有技术缴纳的1,465万元,其中1,100万元为皮亚斌第二次增资计入注册资本的资金,剩余365万元或系皮亚斌设立长盈通时二期出资的金额。2011年6月,长盈通进行第三次增资,新增注册资本1,000万元,其中,皮亚斌以货币出资365万元,以资本公积转增635万元。

而关于皮亚斌用于出资的专有技术,由于该专有技术并未被长盈通直接运用到实际经营中,价值存在高估的情形。而后皮亚斌以现金及债权置换了原非专利技术出资2,104.79万元,用于补足出资的现金以及支付集资款的资金来源为转让股权所得。

从皮亚斌向长盈通出资的过程可知,由于当时出资的专有技术估值过高、而后又通过股权价款补足置换技术出资的现金及集资款,实际上,皮亚斌或仅在2010年5月10日及2011年6月15日支付现金共计975万元,换得长盈通3,075万元注册资本。并且,在上述持有的注册资本基础上,皮亚斌于2012年2月至2016年4月期间转让股权所得共计8,892.94万元,相较于其当时用于出资的975万元货币资金,皮亚斌通过股转或浮盈超七千万元。

巧伪不如拙诚。此番上市,长盈通能否讲好其“故事”?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。