《金证研》南方资本中心 知予/作者 易溪 南江/风控

回顾历史,2001年9月,中石化石油机械股份有限公司(以下简称“石化机械”)等20名股东共同申请设立武汉恒立工程钻具股份有限公司(以下简称“恒立钻具”)的前身武汉江钻工程钻具有限责任公司。2004年,石化机械对恒立钻具进行了改制分流,恒立钻具因此由国有改为私有,独立发展。有趣的是,恒立钻具至今或仍享受前股东石化机械的“照拂”。

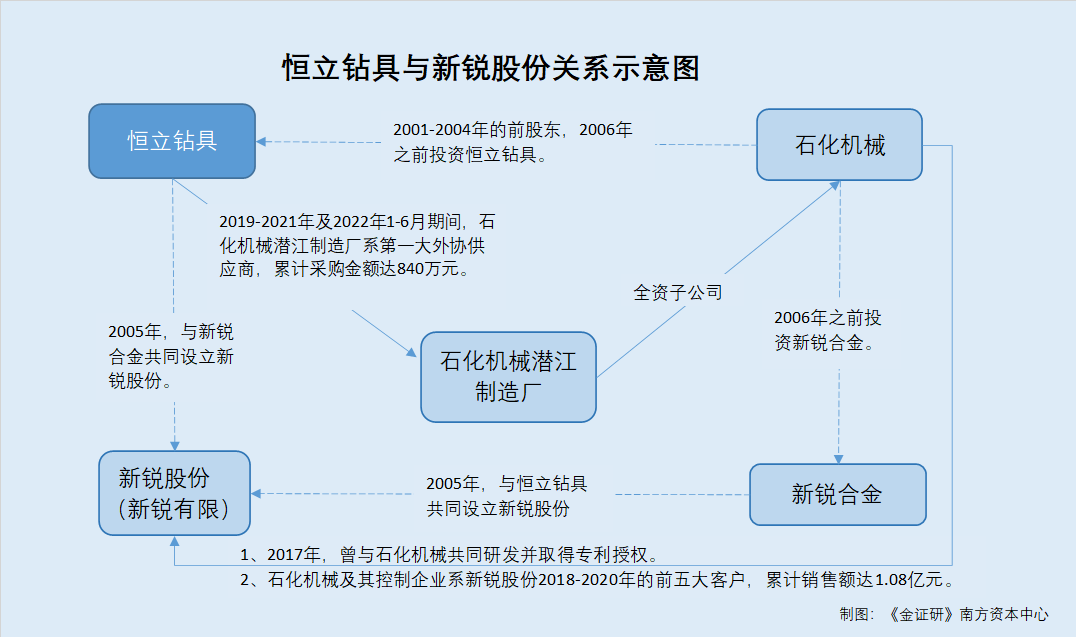

其中,报告期内,恒立钻具向石化机械子公司及向第三方租赁的厂房均位于石化机械厂区。承租同一地址的厂房,而恒立钻具向石化机械子公司承租厂房的价格,却仅为向第三方承租厂房价格的一半,恒立钻具并因此遭到问询。而恒立钻具选取同厂区的苏州新锐合金工具股份有限公司(以下简称“新锐股份”)承租同地段的价格,用于说明其价格公允。而抽丝剥茧之后,不仅新锐股份曾由石化机械及恒立钻具投资设立,而且石化机械仍系新锐股份的大客户,两者或存千丝万缕的关系。由此,恒立钻具的问询回复是否合理?

另一方面,恒立钻具此次选取的北交所上市标准中,最低要求系其最近两年净利润均不低于1,500万元。2021年9月,恒立钻具签订上市辅导协议启动上市之路,而两年前,即2019年,恒立钻具的净利润仅达1,300万元,2020-2021年净利润每年均超4,000万元,恰好过线标准。而净利润暴增背后,恒立钻具不仅收现比持续低于1且2021年处于失血状态。除此之外,恒立钻具的专利数量向后看齐、涉嫌“突击”申请专利的情形,同样值得关注。

一、净利润骤增精准过线冲击上市,收现比持续小于1或“纸上富贵”

业绩系企业经营情况的一面镜子。

此番上市,恒立钻具拟在北交所上市,选取的上市标准为“市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%。而2019年,恒立钻具的净利润仅1,393.99万元,到了2020年净利润却骤增突破4,000万元。反观其后,恒立钻具报告期内现净利润与经营性净现金流背离“异象”。

1.1 此次选取的北交所上市标准,要求其最近两年净利润均不低于1,500万元

据恒立钻具签署日期为2022年9月30日的招股说明书(以下简称“招股书”),恒立钻具此番拟在北京证券交易所(以下简称“北交所”)上市,其选取上市标准为《北京证券交易所股票上市规则(试行)》第2.1.3条第一套标准,即市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%。

在招股书中,恒立钻具表示,根据可比公司的估值水平推算,预计发行时恒立钻具市值不低于2亿元;2020-2021年和2022年1-6月,恒立钻具扣除非经常性损益前后归属于母公司所有者的净利润孰低分别为4,055.57万元、4,600.59万元、和1,263.01万元,加权平均净资产收益率(扣除非经常性损益前后归属于母公司股东的净利润孰低计算)分别为38.23%、29.81%、5.5%,符合上述要求。

即是说,恒立钻具所选取的北交所上市标准中,最低要求系其最近两年净利润均不低于1,500万元。

值得一提的是,恒立钻具2019年净利润尚不足1,500万元。

1.2 2019年净利润尚不足1,500万元,2020年净利润骤增至4,105.09万元

据招股书,恒立钻具主营业务是工程破岩工具的研发、设计、生产和销售,同时为客户提供刀具选型、定制化生产及售后维修等一体化服务,满足客户因地质环境和装备机型的不同而对工程破岩工具提出的差异化要求。

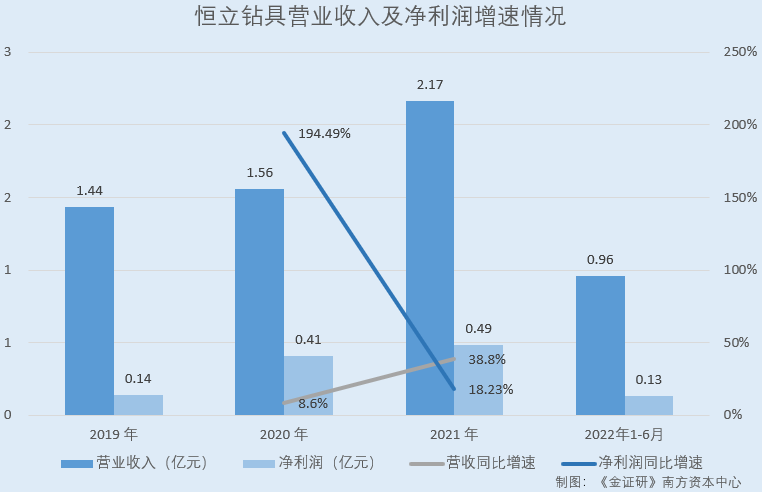

2019-2021年及2022年1-6月,恒立钻具的营业收入分别为1.44亿元、1.56亿元、2.17亿元、0.96亿元,2020-2021年,恒立钻具的营业收入分别同比增长8.6%、38.8%.

同期,恒立钻具的净利润分别为1,393.99万元、4,105.09万元、4,853.33万元、1,337.34万元,2020-2021年分别同比增长194.49%、18.23%。

据恒立钻具新三板公告,2021年9月7日,恒立钻具与长江证券承销保荐有限公司签订上市辅导协议。

此次恒立钻具所选取的北交所上市标准中,要求其最近两年净利润均不低于1,500万元。而2019年,恒立钻具净利润尚不足1,500万元,2020年净利润暴增,净利润突破4,000万元。对于上述情形,恒立钻具或“踩线”上市。

营收净利润增长背后,恒立钻具收现比持续低于1。

1.3 2019-2021年收现比持续低于1,净利润与经营性净现金流背离

据招股书,2019-2021年及2022年1-6月,恒立钻具的经营活动现金流入小计分别为1.07亿元、1.09亿元、1.24亿元、0.55亿元。同期,恒立钻具的经营活动产生的现金流量净额分别为2,176.88万元、432.43万元、-273.64万元、-988.19万元。

经《金证研》南方资本中心测算,2019-2021年,恒立钻具收现比分别为0.74、0.7、0.57,持续小于1。且2021年及2022年1-6月,恒立钻具的经营活动产生的现金流量净额为负值,处于“失血”状态。

可见,2019-2021年,恒立钻具的收现比持续低于1。另一面,2020-2021年,恒立钻具的净利润均超4,000万元,然后两年期末经营性净现金流合计不过一百余万元,加之同期恒立钻具收现比持续小于1。至此,净利润与经营性净现金流背离,恒立钻具业绩是否“纸上富贵”?

同时需要一提的是,报告期内恒立钻具毛利率高于同行均值。

1.4 2019-2021年,综合毛利率高于同行均值

据招股书,恒立钻具的同行可比公司包括冀凯装备制造股份有限公司(以下简称“翼凯股份”)、上海神开石油化工装备股份有限公司(以下简称“神开股份”)、德州联合石油科技股份有限公司(以下简称“德石股份”)、洛阳九久科技股份有限公司(以下简称“九久科技”)。

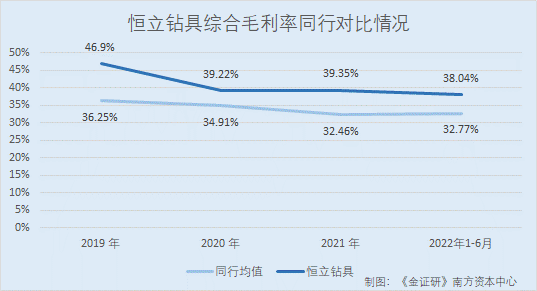

2019-2021年及2022年1-6月,恒立钻具的综合毛利率分别为46.9%、39.22%、39.35%、38.04%。

同期,冀凯股份的综合毛利率分别为39.06%、38.64%、33.13%、37.12%,神开股份的综合毛利率分别为35.47%、35.67%、32.15%、33.78%,德石股份的综合毛利率分别为40.87%、37.05%、35.28%、35.55%,九久科技的综合毛利率分别为29.6%、28.29%、29.28%、24.65%。

2019-2021年及2022年1-6月,上述同行可比公司的综合毛利率均值分别为36.25%、34.91%、32.46%、32.77%。

据此,恒立钻具称其产品的综合毛利率的趋势与同行业可比公司基本一致,但绝对值高于同行业可比上市公司的平均水平,主要是由于恒立钻具产品定制化程度较高,产品定价中包含了材料选配、设计选型等软服务。

可见,2019-2021年,恒立钻具的综合毛利率水平均高于可比上市公司的毛利率均值。

另一面,2019-2021年恒立钻具的管理及销售费用低于同行均值。

1.5 2019-2021年,管理费用率及销售费用率均低于同行平均水平

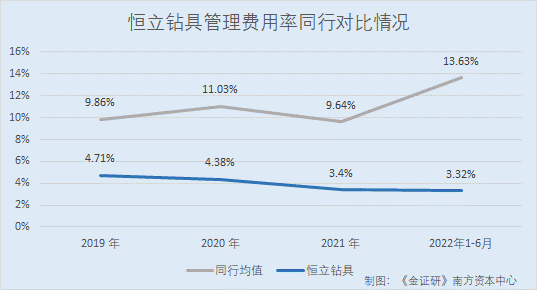

据招股书,2019-2021年及2022年1-6月,恒立钻具的管理费用总额分别为677.04万元、683.77万元、738万元、319万元,占当期营业收入比例分别为4.71%、4.38%、3.4%、3.32%。

同期,冀凯股份的管理费用率分别为14.72%、20.9%、13.05%、19.26%,神开股份的管理费用率分别为10.49%、10.21%、11.43%、17.74%,德石股份的管理费用率分别为6.38%、6.42%、6.77%、8.02%,九久科技的管理费用率分别为7.86%、6.6%、7.31%、9.5%。

2019-2021年及2022年1-6月,上述同行可比公司的管理费用率均值分别为9.86%、11.03%、9.64%、13.63%。

不难发现,2019-2021年及2022年1-6月,恒立钻具的管理费用率低于同行业可比公司均值。

对此,恒立钻具表示,其管理费用率明显低于同行业可比公司,主要是由于其实行扁平化管理,管理人员较为精干造成。恒立钻具的管理人员稳定且数量远小于可比公司,总体薪酬占营业收入比重相对较低。且恒立钻具对费用建立了严格的报销制度,各项管理费用控制较好。因此,其管理费用率低于可比公司具有合理性。

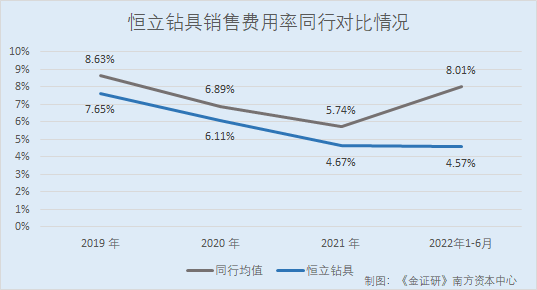

据招股书,2019-2021年及2022年1-6月,恒立钻具的销售费用总额分别为1,099.88万元、953.66万元、1,011.74万元、438.37万元,占当期营业收入比例分别为7.65%、6.11%、4.67%、4.57%。其销售费用占营业收入的比例较低,主要系恒立钻具的销售渠道与销售客户均保持相对稳定导致。

同期,冀凯股份的销售费用率分别为8.78%、10.1%、5.46%、9.57%,神开股份的销售费用率分别为10.59%、7.15%、6.57%、8.14%,德石股份的销售费用率分别为10.63%、7.17%、8.03%、10.73%,九久科技的销售费用率分别为4.5%、3.12%、2.9%、3.6%。

2019-2021年及2022年1-6月,上述同行可比公司的销售费用率均值分别为8.63%、6.89%、5.74%、8.01%。

据恒立钻具分析,2019-2021年及2022年1-6月,恒立钻具的销售费用略低于可比公司平均水平,主要是其规模及人员配置差异导致。恒立钻具的销售费用中职工薪酬占比较高,可比公司中,除新三板挂牌公司九久科技销售人员较少外,其他上市公司销售人员数量远高于恒立钻具。恒立钻具的主要客户为国内大型施工企业,客户稳定且粘性较高,客户维护成本及开拓成本相对较低,其通过优化精简销售岗位人员、建立严格的费用报销制度,将销售费用控制在相对较低的水平。

上述情形看出,在恒立钻具此次选取的北交所上市标准中,最低要求系其最近两年净利润均不低于1,500万元。2021年9月,恒立钻具签订上市辅导协议启动上市之路,而两年前,即2019年,恒立钻具的净利润仅达1,300万元,2020-2021年净利润每年均超4,000万元,恰好过线标准。而净利润暴增背后,恒立钻具收现比持续低于1,净利润与经营性净现金流背离。不仅如此,2019-2021年,恒立钻具毛利率高于同行平均水平,而管理费用及销售费用率反而低于同行均值。

问题不止于此。恒立钻具于2021年突击申请近五成专利。

二、研发投入占比走低,上市前夕涉嫌突击申请专利

创新能力可为企业发展提供源源不断的动力,其中研发投入、专利数量及质量对于企业创新能力的提高和发展或至关重要。而此番上市,恒立钻具面临研发投入占比走低、涉嫌“突击”申请专利的窘境。

2.1 2018年及2021年,恒立钻具被连续认定为高新技术企业

据招股书,恒立钻具高度重视研发创新工作,坚持以技术创新推动其发展。每年投入大量人、才、物用于产品研发创新。经过多年的研发持续投入,自主研发经验积累,对材料研发、滑动轴承设计、金属密封技术、合金冷镶技术、装配技术等核心技术的深度研发、创新和应用。

其中,恒立钻具分别于2018年和2021年连续被评为高新技术企业。

2.2 2019-2021年,研发投入占比逐年下滑且低于同行均值

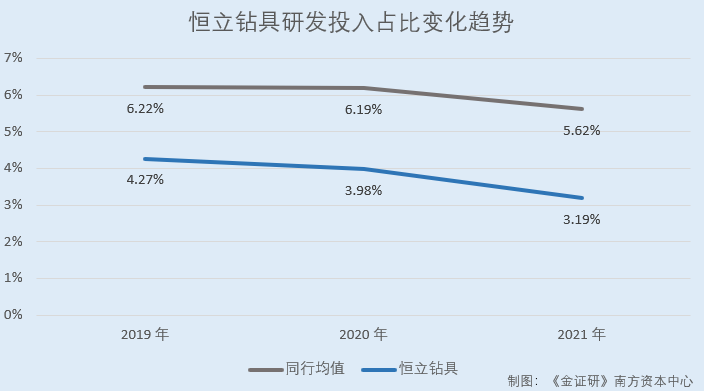

据招股书,2019-2021年及2022年1-6月,恒立钻具研发投入占营业收入的比例分别为4.27%、3.98%、3.19%、4.11%。

2019-2021年及2022年1-6月,冀凯股份研发投入占营业收入比例分别为6.54%、6.97%、6.1%、6.03%,神开股份研发投入占营业收入比例分别为8.36%、8.64%、7.79%、11.82%,德石股份研发投入占营业收入比例分别为3.33%、3.06%、3.07%、3.12%,九久科技研发投入占营业收入比例分别为6.64%、6.08%、5.5%、8.75%。同行研发投入占营业收入均值分别为6.22%、6.19%、5.62%、7.43%。

可见,2019-2021年,恒立钻具的研发投入占比逐年下降且低于同行均值。

2.3 截至2022年11月6日,恒立钻具的专利数量在行业中“向后看齐”

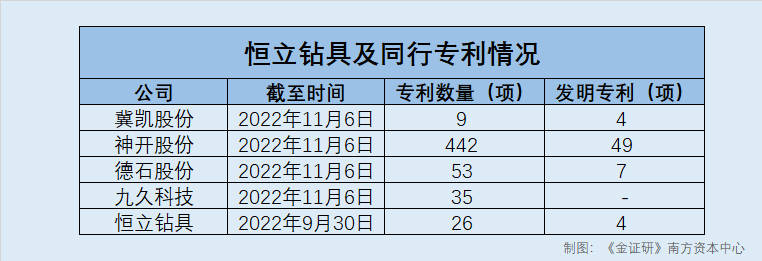

截至招股书签署日2022年9月30日,恒立钻具共拥有26项专利权,其中发明专利4项、实用新型专利22项。

需要说明的是,由于恒立钻具选取的同行业可比公司的年报中未披露其拥有的专利信息。因此,此处仅选取同行业可比公司的母公司专利数量进行对比。

据国家知识产权局,截至2022年11月6日,冀凯股份母公司共拥有9项专利权,其中发明专利4项;神开股份母公司共拥有442项专利权,其中发明专利49项;德石股份母公司共拥有53项专利权,其中发明专利7项;九久科技母公司共拥有37项专利权,均为实用新型专利。

可以看出,除了冀凯股份母公司,恒立钻具持有的专利数量低于其他同行业可比公司。

不仅如此,恒立钻具2021年及以后申请的专利数量,占申请专利总数的比例超五成。

2.4 已授权专利中超五成系2021年后申请,或“突击”申请专利

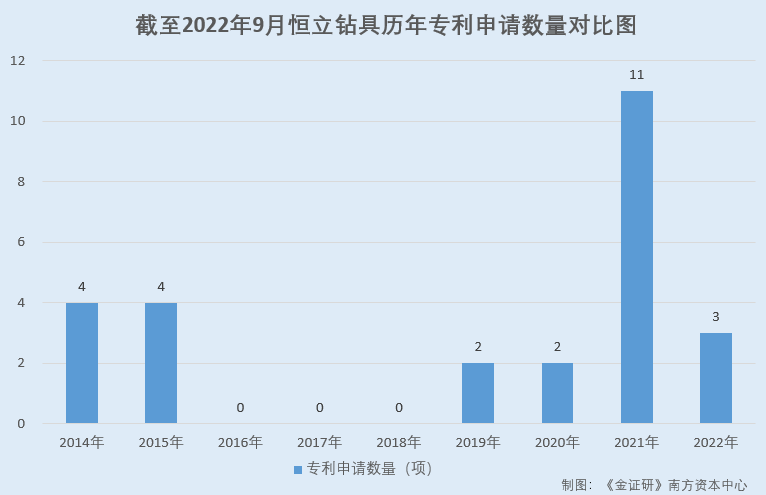

据招股书,在恒立钻具已获授权的26项专利中,申请于2014-2022年的专利数量分别为4项、4项、0项、0项、0项、2项、2项、11项、3项。

根据《金证研》南方资本中心测算,恒立钻具已获授权的专利中,申请时间在2021年以及2022年1-9月的专利数量为14项,占恒立钻具已获授权专利总数的53.85%。对于2021年开启上市计划的恒立钻具而言,其或“突击”申请专利。

可见,恒立钻具自称高度重视研发创新工作,自2018年起被认定为高新技术企业背后,2019-2021年期间,恒立钻具的研发投入占比还逐年下降且低于同行均值,且截至2022年11月6日专利数量行业垫底。对于2021年开启上市计划的恒立钻具而言,其超五成授权专利涉嫌“突击”申请取得。

问题并未结束。

三、向前股东低价承租厂房遭问询,称与前股东昔日投资企业兼客户价格一致合理性存疑

事在是非,公无远近。作为承租方,恒立钻具长期租用昔日股东的厂房作为生产基地,同时还向另一企业承租同样位于该厂区的厂房。而对比之下,恒立钻具对原股东的租金低于另一企业的租金。

3.1 国有企业石化机械是恒立钻具创始股东之一,2004年前曾是其控股股东

据恒立钻具签署日期为2016年2月4日的公开转让说明书(以下简称“公开转让说明书”),2001年9月,20名股东共同申请设立武汉江钻工程钻具有限责任公司(恒立钻具前身,以下简称“江钻有限”),其中江汉石油钻头股份有限公司(中石化石油机械股份有限公司的曾用名,以下简称“石化机械”)的认缴出资额为350万元,出资比例达87.5%。至此,江钻有限成为石化机械的控股子公司之一。

2004年底,江钻有限进行改制,江钻有限的股东石化机械将其持有的19%股权转让给其下属子公司股权转让给上海隆泰资产管理有限公司(以下简称“上海隆泰”),另外68.5%股权按经评估的净资产值作价转让给余立新、杜衡、唐莉梅、孙小鸥等26名参与江钻有限改制的职工。

2004年12月30日,江钻有限完成该次股权转让的工商登记,其中石化机械的子公司上海隆泰认缴出资额为76万元,出资比例为19%。

2006年11月21日,江钻有限召开第三次股东会,决议上海隆泰将其所持有的江钻有限19%股权转让给余立新、杜蘅。

2006年11月30日,江钻有限完成此次股权转让的工商登记,至此石化机械不再持有恒立钻具前身江钻有限的股权。

需要一提的是,石化机械是国有企业。

即国有企业石化机械系江钻有限的创始股东之一,在2001年9月至2004年12月期间为江钻有限的控股股东。2004年12月江钻有限进行改制,石化机械降低对江钻有限的持股比例。直至2006年11月30日,石化机械不再持有江钻有限的股权。而且,江钻有限也通过改制,从国有控股企业变为民营企业。

3.2 2019-2021年,石化机械子公司均为恒立钻具第一大外协供应商

据招股书,2019-2021年及2022年1-6月,石化机械的全资子公司中石化江钻石油机械有限公司潜江制造厂(以下简称“石化机械潜江制造厂”)系恒立钻具的第一大外协供应商。该外协项目为热处理,同期,恒立钻具对石化机械的采购金额分别为201.62万元、260.22万元、258.61万元、121.36万元。

经测算,2019-2021年及2022年1-6月,恒立钻具对石化机械的累计采购额达841.81万元。

对此,恒立钻具称,其于2019-2021年及2022年1-6月委托石化机械进行热处理加工的交易金额占同类外协采购比例较高,分别为69.9%、60.37%、53.2%、70.12%。主要系石化机械热处理加工工艺成熟,且距离恒立钻具生产基地较近,双方形成了值得信赖的长期合作关系。

据恒立钻具签署日期为2022年9月30日的关于恒立钻具向不特定合格投资者公开发行股票并在北交所上市申请文件审核问询函的回复(以下简称“审核问询回复”),2019-2021年2022年1-6月,恒立钻具存在向石化机械及旗下子公司采购油用牙轮钻头产品的情形,系基于恒立钻具客户配套采购需求产生的零星采购,各期交易金额分别为42.96万元、29.58万元、36.11万元、374.75万元。

简言之,石化机械系恒立钻具的前股东。而在2019-2021年期间,石化机械子公司一直系恒立钻具的第一大外协供应商,累计采购金额达840万元。

同时自设立以来,恒立钻具还长期租用石化机械厂区的厂房。

3.3 生产基地租赁自石化机械潜江制造厂、昊江机械,租用厂房位于石化机械厂区

据招股书,恒立钻具潜江制造基地所使用的厂房为租赁取得,分别租赁自石化机械潜江制造厂和湖北昊江机械有限公司(以下简称“昊江机械”),租赁厂房均位于石化机械厂区。恒立钻具所有产品和服务均在该租赁场所完成生产,其主营业务收入、利润均来自于该租赁场所。

此外,恒立钻具自设立以来除短暂搬迁至武汉生产外,一直租赁位于石化机械厂区的厂房进行生产,恒立钻具与出租方长期保持良好的合作关系,未发生过解除合同的情形,恒立钻具无法持续租赁的可能性较小。

换言之,自设立以来,恒立钻具长期租用石化机械厂区的厂房。且报告期内,恒立钻具向石化机械潜江制造厂和昊江机械租赁的厂房均位于石化机械厂区。

然而蹊跷的是,同样是位于石化机械的厂房,恒立钻具向石化机械子公司租赁厂房的租金单价仅为昊江机械的一半。

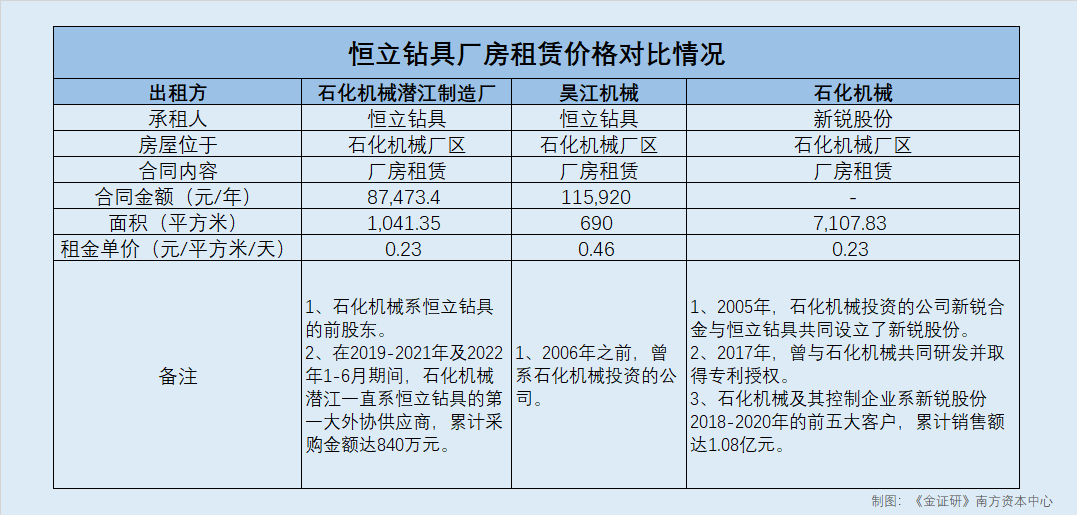

3.4 向石化机械子公司租赁厂房价格,仅为向昊江机械租赁厂房价格的一半

据招股书,石化机械潜江制造厂作为出租方,与恒立钻具的合同金额87,473.4元/年,面积为1,041.35平方米,房屋坐落于潜江市广华设备库,用途为厂房。

经《金证研》南方资本中心测算,恒立钻具向石化机械潜江制造厂租赁的厂房的租金单价为0.23元/平方米/天。

而昊江机械作为出租方,与恒立钻具的合同金额115,920元/年,面积为690平方米,房屋坐落于潜江市广华昊江工模锻车间旁的偏厂房及电焊间,用途为生产车间和库房。

经《金证研》南方资本中心测算,恒立钻具向昊江机械租赁的厂房的租金单价为0.46元/平方米/天。

需要说明的是,昊江机械、石油机械潜江向恒立钻具出租房屋属于转租,未取得房屋产权人石化机械的书面转租许可。根据《民法典》,承租人未经出租人书面同意转租的,出租人可以解除合同。昊江机械向恒立钻具转租房屋已超过3年、石油机械潜江向恒立钻具转租房屋已超过2年,期间房屋产权人石化机械未主张过解除合同。

由上可知,报告期内,出租的厂房地址同样位于石化机械的厂房,出租方石化机械潜江制造厂的租金单价仅为昊江机械的一半。

对此,证监会要求其说明与石化机械及其子公司交易价格的公允性。

3.5 问询回复称其与新锐股份承租同地段房屋的租金单价一致,厂房租赁价格公允

据审核问询回复,证监会要求恒立钻具说明与石化机械及子公司交易价格的公允性。

而恒立钻具称报告期内,其承租石化机械潜江制造厂房屋的租金单价为0.23元/㎡/天,根据《关于苏州新锐合金工具股份有限公司首次公开发行股票并在科创板上市申请文件审核问询函回复》,新锐股份承租的同地段房屋单价为0.23元/㎡/天,与恒立钻具租赁价格一致,租金定价公允。

此外,恒立钻具生产过程中不涉及重大污水排放,产生的少量生活污水依托石化机械潜江制造厂现有化粪池和污水处理站处理后排放,相关费用已包含在上述房屋年租赁费中。

值得一提的是,据新锐股份签署日期为2021年10月21日的首次公开发行股票并在科创板上市招股说明书(以下简称“新锐股份招股书”),新锐股份向石化机械租赁的房屋地址为潜江广华前进路,面积为7,107.83平方米,租赁用途为生产、办公。

即是说,恒立钻具称其与同厂区的新锐股份皆向石化机械及其子公司租赁厂房,且租金单价一致,皆为0.23元/㎡/天,因此其与石化机械及其子公司的厂房租赁交易价格公允。

然而,实际上,恒立钻具及石化机械投资的企业,系新锐股份的创始股东。

3.6 2005年,石化机械投资的公司新锐合金与恒立钻具共同设立新锐股份

据新锐股份签署日期为2015年10月30日的公开转让说明书(以下简称“新锐股份公开转让说明书”),2005年8月25日,苏州新锐工程工具有限公司(新锐股份前身,以下统称“新锐股份”)系由苏州江钻新锐硬质合金有限公司(以下简称“新锐合金”)及武汉江钻工程钻具有限责任公司(恒立钻具前身)共同出资组建,注册资本为2,000万元。其中,新锐合金的出资额为1,800万元,出资比例为90%,恒立钻具的出资额为200万元,出资比例为10%。

2006年1月20日,新锐有限召开股东会并作出决议,同意恒立钻具将其持有的10%股权转让给新锐合金。2006年1月26日,恒立钻具与新锐合金签订《股权转让协议》。

即是说,新锐股份于2005年由新锐合金和恒立钻具共同设立。

然而2006年之前,新锐合金系石化机械投资的公司。

据石化机械2006年年报,2006年石化机械的控股子公司上海隆泰完成了8家公司投资清理工作,其中包括昊江机械、新锐合金、江钻有限(恒立钻具前身)。且新锐合金的出售时间为2006年12月30日。

即是说,2006年12月之前,新锐股份的创始人之一新锐合金,是石化机械投资的公司。

由此不难看出,新锐股份实际上系石化机械投资的公司与恒立钻具共同创立的企业。

除此之外,新锐股份的控股股东、大部分董监高及核心技术人员亦来自于石化机械。

据新锐股份招股书及其公开转让说明书,截至该招股书签署日2021年10月21日,除去独立董事,新锐股份的董事、监事、高级管理人员、核心技术人员共14人,分别为吴何洪、周玉平、袁艾、张俊杰、刘勇、季维远、帅柏春、余立新、刘国柱、谭文生、杨汉民、陆庆忠、李宁、周伟。

除了张俊杰、周伟以外,剩余12人均曾在石化机械及其控制的企业处任职。

由上可知,2005年,石化机械投资的公司新锐合金曾与恒立钻具共同设立新锐股份。且新锐股份大部分董监高和核心技术人员,皆来自于石化机械,二者关系或“不一般”。

不仅如此,石化机械作为新锐股份大客户,还曾与新锐股份共同研发专利,建立技术研发平台。

3.7 2018-2020年石化机械系新锐股份前五大客户,累计贡献超亿元营收

据新锐股份招股书,石化机械及其控制企业系新锐股份2018-2020年的前五大客户,新锐股份对其的销售额分别为3,579.17万元、4,492.83万元、2,735.8万元。

经计算,2018-2020年,新锐股份对石化机械及其控制的企业的销售额累计达1.08亿元。

据新锐股份公开转让说明书,新锐股份通过与石化机械进行技术合作,建立技术研发平台。

值得注意的是,新锐股份存在一项发明专利为“一种三相结构硬质合金及其制备方法”,授权专利号为201710886456.6,申请日为2017年9月27日,专利权人系新锐股份子公司和石化机械。

即是说,石化机械除了系新锐股份的前五大客户外,2017年新锐股份曾与其共同研发并取得专利授权,二者或关系匪浅。

上述情形不难看出,报告期内,恒立钻具向石化机械潜江制造厂和昊江机械租赁的厂房均位于石化机械厂区。然而出租方石化机械潜江制造厂的租金单价仅为昊江机械的一半。证监会要求其说明与石化机械及其子公司交易价格的公允性。对此,恒立钻具称其与新锐股份承租同地段房屋的租金单价一致,价格公允。

而恒立钻具对比租金选择的对象新锐股份,或与恒立钻具颇有渊源。2005年,石化机械投资的公司新锐合金与恒立钻具共同设立新锐股份。且石化机械除了系新锐股份的前五大客户外,2017年曾与新锐股份共同研发并取得专利授权,二者或关系匪浅。选取新锐合金为其厂房租赁价格对比对象是否合理?以此说明向前股东石化机械租赁厂房的价格具备公允性能否令人信服?前股东石化机械是否为其承担厂房租赁成本?犹未可知。

风之积也不厚,则其负大翼也无力。此番上市,在资本市场的“磨砺”下,恒立钻具或将迎来投资者的“用脚投票”。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。