《金证研》沪深资本组 图南/作者 映蔚 唐里 洪力/编审

2019年,全球半导体行业终端市场需求有所放缓,致使半导体设备及材料行业市场规模缩减。所处的半导体材料行业市场如“惊弓之鸟”,而锦州神工半导体股份有限公司(以下简称“神工股份”)的经营状况或难免不受其影响。

事实上,神工股份2018年营收、净利增速均下滑,其子公司业绩也难“给力”,而其毛利率情况异于同行。此外,神工股份应收账款坏账准备计提政策宽松、审计机构频遭处罚、募投项目数据与“官宣”存出入、子公司或缺乏独立性,这些问题同样或系其冲击资本市场的“拦路虎”。

一、全部子公司业绩亏损,毛利率“畸高”于同行

自成立以来,神工股份专注于集成电路刻蚀用单晶硅材料的生产、研发及销售。经过多年的积累和布局,神工股份号称,公司在刻蚀用单晶硅材料领域保持领先地位。2018年,神工股份营收、净利增速双双下滑。

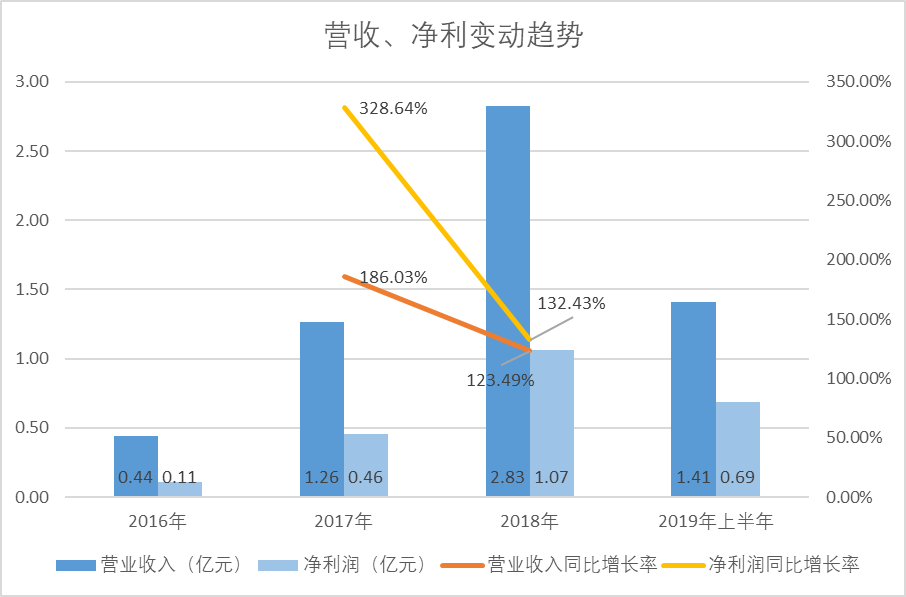

2016-2018年,神工股份营业收入分别为0.44亿元、1.26亿元、2.83亿元,2017-2018年分别同比增长了186.03%、123.49%。到了2019年上半年,神工股份营业收入为1.41亿元。

2016-2018年,神工股份净利润分别为0.11亿元、0.46亿元、1.07亿元,2017-2018年分别同比增长了328.64%、132.43%。到了2019年上半年,神工股份净利润为0.69亿元。

制图:《金证研》沪深资本组 来源:神工股份招股书

反观神工股份身后子公司的业绩,并不“给力”。

截至招股书签署日,即2019年11月14日,神工股份共有4家全资子公司,分别为北京中晶芯科技有限公司(以下简称“中晶芯”)、福建精工半导体有限公司(以下简称“福建精工”)、日本神工半导体株式会社(以下简称“日本神工”)、上海泓芯企业管理有限责任公司(以下简称“上海泓芯”)。

2018年,中晶芯净利润为-2.25万元,福建精工净利润为-142.94万元,日本神工净利润为-170.52万元,上海泓芯净利润为-0.01万元。

2019年上半年,中晶芯净利润为-0.12万元,福建精工净利润为-7.55万元,日本神工净利润为-90.95万元,上海泓芯净利润为-69.85万元。

同期,神工股份唯一一家参股公司,辽宁天工半导体有限公司(以下简称“辽宁天工”)的业绩也处于亏损状态。

2018年及2019年上半年,辽宁天工净利润分别为为-87.35万元、-183.94万元。

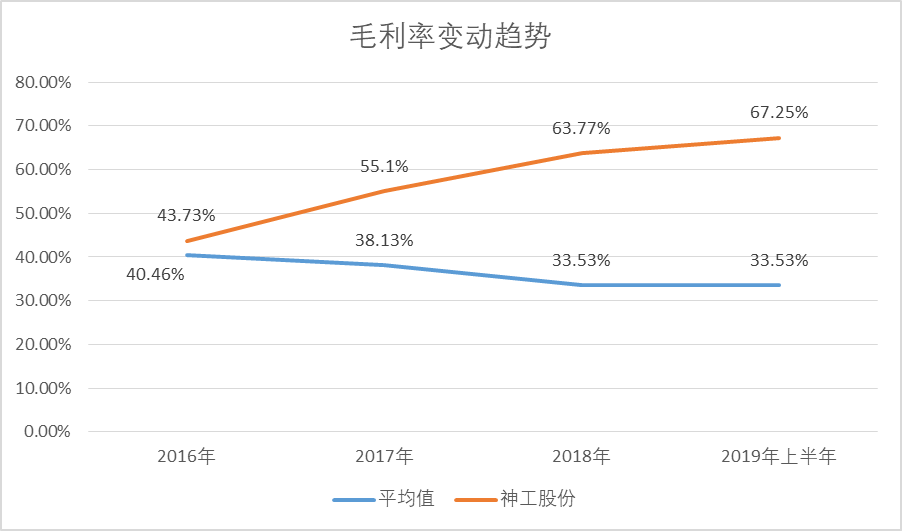

而近年来,神工股份销售毛利率“畸高”于同行业平均水平,且变动趋势异于同行。

2016-2018年以及2019年上半年,神工股份销售毛利率分别为43.73%、55.1%、63.77%、67.25%。

同期,神工股份的可比上市公司宁波江丰电子材料股份有限公司(以下简称“江丰电子”)销售毛利率分别为31.84%、31.65%、29.6%、30.18%;福建阿石创新材料股份有限公司(以下简称“阿石创”)销售毛利率分别为37.79%、34.71%、22.01%、19.44%;江阴江化微电子材料股份有限公司(以下简称“江化微”)销售毛利率分别为41.41%、35.13%、30.59%、30%;常州强力电子新材料股份有限公司(以下简称“强力新材”)销售毛利率分别为43.19%、41.21%、40.04%、39.24%;湖北菲利华石英玻璃股份有限公司(以下简称“菲利华”)销售毛利率分别为48.09%、47.92%、45.42%、48.79%。上述5家可比上市公司的销售毛利率平均值分别为40.46%、38.13%、33.53%、33.53%。

制图:《金证研》沪深资本组 来源:神工股份招股书

对此,神工股份称,公司由于生产工艺水平较高,单位成本较低,产品毛利率在半导体材料制造行业内处于相对较高水平。而神工股份的问题还未结束。

二、客户集中度高企,涉嫌“美化”报表

在业绩不甚“理想”的情形下,神工股份还存在产品类型单一、客户集中度高企的问题。

据招股书,神工股份产品为集成电路刻蚀用单晶硅材料,主要应用于加工制成集成电路刻蚀用硅电极,产品类型及应用较为单一。

2016-2018年以及2019年上半年,神工股份前五大客户的销售收入占营业收入的比例分别为95.51%、96.14%、88.78%和97.85%。神工股份对前五大客户的依赖程度“可见一斑”。

值得注意的是,神工股份应收账款坏账计提政策宽松,或存“美化”报表之嫌。

据招股书,2016-2018年,神工股份应收账款余额分别为853.44万元、1,946.11万元、3,363.48万元。

其中,2016-2018年,账龄0-6个月的应收账款分别为810.04万元、1,905.22万元、3,285万元。账龄0-6个月的应收账款占应收账款余额的比重均超过90%。

对此,神工股份称,对于账龄0-6个月的应收账款,相关应收款项发生坏账损失的风险较小,因此不计提坏账准备。

而关于账龄0-6个月的应收账款,同行业可比公司江丰电子的坏账准备计提比例为5%;阿石创的坏账准备计提比例为5%;江化微的坏账准备计提比例为5%;强力新材的坏账准备计提比例为5%;菲利华的坏账准备计提比例为5%。上述5家同行对于账龄0-6个月的应收账款,坏账准备计提比例均值为5%。

若按上述同行应收账款的坏账准备计提比例均值5%推算,2016-2018年,神工股份账龄0-6个月的应收账款,其坏账准备应计提的金额分别为40.5万元、95.26万元、164.25万元,占同期净利润的比重分别为3.79%、2.08%、1.54%。

问题还不止于此。此番为神工股份“护航”的审计机构频遭处罚,或“扯后腿”。

三、审计机构“黑历史”缠身,或难勤勉尽责

2019年11月15日,证监会表示,将在加大对会计师事务所监督检查力度、依法查处违法违规行为的同时,积极探索建立证券资格会计师事务所信息披露制度,进一步增强会计师事务所透明度,推动构建优胜劣汰的审计市场生态。

作为承担着资本市场财务信息质量“守门人”职责的会计师事务所,其重要性不言而喻。

而《金证研》沪深资本组注意到,此番“护”神工股份上市的审计机构却屡遭处罚,或难勤勉尽责。

据招股书,神工股份的审计机构是大信会计师事务所(特殊普通合伙)(以下简称“大信”)。

据证监会〔2019〕6号文件,2019年1月22日,大信因在审计时未获取充分、适当的审计证据,为五洋建设集团股份有限公司出具了标准无保留意见的审计报告,出具的审计报告存在虚假记载,被证监会责令改正,没收业务收入60万元,并处以180万元罚款。

据证监会监管措施〔2018〕19号文件,2018年9月11日,大信因在审计金洲慈航集团股份有限公司2017年财务报表过程中,存在函证程序执行不到位、应收账款审计程序执行不到位、收入审计程序执行不到位等4项问题,被黑龙江证监局要求立即停止违法违规行为,并予以改正。

据证监会行政监管措施决定书〔2016〕15号文件,大信因在安顺虹阳国有资产投资营运有限责任公司发行公司债券年报审计项目中,存在不符合《中国注册会计师审计准则》有关要求的行为,违反了《公司债券发行与交易管理办法》第七条的规定,而被证监会采取出具警示函的监督管理措施。

据陕证监措施字〔2018〕40号文件,2018年12月29日,大信作为西安华新新能源股份有限公司2017年财务报告的审计机构,因未对工程项目执行现场监盘或现场察看程序,未能对期末存货的存在和状况以及完工进度获取充分、适当的审计证据,被采取出具警示函的监管措施。

据证监会行政监管措施〔2018〕44号文件,2018年8月3日,大信因在执行的苏州市沧浪区昌信农村小额贷款股份有限公司2014年、2015年年报审计项目中,存在风险评估程序执行不到位、函证程序执行不到位、控制测试程序执行不到位等4项问题,而江苏证监局被采取监管谈话的监督管理措施。

据河南证监局行政监管措施决定书〔2016〕20号文件,2016年10月27日,大信因在执行洛阳玻璃股份有限公司2015年年报审计中,其审计执业质量存在缺陷,被河南证监局实施出具警示函的行政监管措施,并记入证券期货诚信档案。

不仅如此,神工股份此番上市的募投项目也存在诸多疑点。

四、募投项目与“官宣”存出入,数据真实性存疑

除了审计机构“黑历史”缠身之外,神工股份募投项目数据与“官宣”存在不一致的问题,同样值得关注。

据招股书,神工股份拟募集资金11.02亿元,分别拟投入“8英寸半导体级硅单晶抛光片生产建设项目”、“研发中心建设项目”。其中,“8英寸半导体级硅单晶抛光片生产建设项目”拟使用募集资金86,923.41万元。

且神工股份表示,截至招股书签署日,即2019年11月14日,“8英寸半导体级硅单晶抛光片生产建设项目”和“研发中心建设项目”正在推进募投项目环境影响评价工作。也就是说,神工股份或尚未取得环评批复。

据招股书,“8英寸半导体级硅单晶抛光片生产建设项目”建设完成并顺利达产后,神工股份将具备年产180万片8英寸半导体级硅单晶抛光片,以及36万片半导体级硅单晶陪片的产能规模。项目建设期计划为2年。

而据锦州市太和区人民政府数据,2019年10月10日发布的《锦州神工半导体股份有限公司8英寸半导体级硅单晶抛光片生产建设项目》环境影响报告书(以下简称“环境影响报告书”)提到,8英寸半导体级硅单晶抛光片生产建设项目总投资为86,923.41万元,项目建设期为2年,项目建设完成后可达到年产180万片8英寸半导体级硅单晶抛光片,以及36万片陪片。

这意味着,上述环境影响报告书披露的项目名称、项目总投资额、建设周期和产能预期数据,皆与招股书所披露的数据一致,环境影响报告书所示的项目与招股书披露的“8英寸半导体级硅单晶抛光片生产建设项目”,或为同一项目。

据招股书,“8英寸半导体级硅单晶抛光片生产建设项目”新增总建筑面积为40,670.5m²,其中,计划新建拉晶车间建筑面积2,510m²、仓库建筑面积2,600m²、药剂库建筑面积168m²、动力站建筑面积9,058.5m²、食宿楼建筑面积2,600m²、新建加工车间建筑面积23,734m²。

而环境影响报告书提到,“8英寸半导体级硅单晶抛光片生产建设项目”总建筑面积为38,070.5m²。其中,拉晶车间建筑面积2,510m²,加工车间建筑面积23,734m²,仓库建筑面积2,600m²,药剂库建筑面积168m²,动力站建筑面积9,058.5m²。

通过对比上述数据不难发现,环境影响报告书披露的拉晶车间、加工车间、仓库、药剂库、动力站的建筑面积,均与招股书披露的数据一致。

然而,环境影响报告书并未提及食宿楼的建筑面积。另外,环境影响报告书还提及,该项目食堂依托现有,不设职工宿舍。

招股书比“官宣”多出了关于食宿楼的建设,神工股份意欲何为?不得而知。而其子公司独立性存疑的问题,同样值得关注。

五、子公司或“受制于”股东,独立性存疑

值得一提的是,神工股份子公司上海泓芯或受制于股东,其独立性存疑。

据招股书,神工股份无控股股东、无实际控制人,而前三名股东的持股比例接近,且均在30%左右。其中,矽康半导体科技(上海)有限公司(以下简称“矽康”)是神工股份的第二大股东。

据市场监督管理局数据,矽康2014-2018年报显示,矽康的电子邮箱为lily.li@thinkon-cn.com,企业联系电话为021-58365078。

有趣的是,成立于2018年11月3日的上海泓芯,其主营业务是为神工股份提供销售支持。但据市场监督管理局数据,上海泓芯2018年报显示,其电子邮箱为lily.li@thinkon-cn.com,企业联系电话为021-58365078。

也就是说,电子邮箱与企业联系电话皆与股东“不谋而合”,子公司上海泓芯与股东矽康是否存在“关联”且受制于矽康?令人费解。

俗话说,泥人经不起雨打。对于神工股份而言,种种问题摆在眼前,能否如预期打响“如意算盘”,仍是未知数。

实际上,随着《金证研》沪深资本组深入研究,神工股份问题远不止于此。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。