《金证研》南方资本中心 舒望/作者 午月 映蔚/风控

回溯历史,2017年12月23日,浙江物产环保能源股份有限公司(以下简称“物产环能”)子公司热电联产业务发生安全事故,即“12·23”蒸汽管道爆裂事故,造成人员伤亡。事故原因涉及事故管段材质不符合设计要求、违规建设热电联产项目、应急管理缺失及应急处置不及时等。受此影响,涉事子公司2018年年初停产整顿了约2月时间,导致2018年售汽量偏低。此外,2017年至2021年6月,物产环能及下属子公司受到税务处罚11项、环保处罚3项、其他处罚13项。面对上述问题,物产环能内部治理是否存在缺失?

而上市背后,近四年来,物产环能营收两度负增长,2020年其净利“开倒车”,且资产负债率越“红线”。此外,在交易期间,物产环能的客户兼供应商被列入经营异常名录仍未被移出、处于“停业、歇业”状态、社保缴纳人数“寥寥无几”,异象迭起,物产环能逾千万元甚至上亿元的交易真实性或该“打上问号”。另一方面,物产环能披露的关于其自身财务数据,与控股股东披露数据“对不上”,其中差异逾亿元,令人唏嘘。信披疑云并未散去,物产环能副董事王晓光对外持股、董事葛庆成在外任职、独董金雪军在外任职均上演“半面妆”式信披,物产环能是否存在选择性披露的嫌疑?

一、营收净利双双“开倒车”,资产负债率越“红线”

近四年来,物产环能营收两度负增长,2020年其净利“开倒车”。

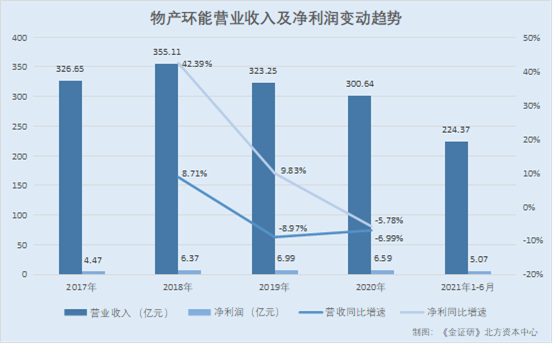

据物产环能签署日为2021年12月3日的招股说明书(以下简称“招股书”)以及签署日为2020年12月2日的招股说明书(以下简称“2020版招股书”),2017-2020年及2020年1-6月,物产环能营业总收入分别为326.65亿元、355.11亿元、323.25亿元、300.64亿元、224.37亿元,净利润分别为4.47亿元、6.37亿元、6.99亿元、6.59亿元、5.07亿元。

根据《金证研》北方资本中心研究,2018-2020年,物产环能的营业收入增速分别为8.71%、-8.97%、-6.99%,净利润增速分别为42.39%、9.83%、-5.78%。

不仅如此,物产环能净现比逐年下降,至2020年已低于1。

据招股书,报告期内,即2018-2020年及2021年1-6月,物产环能经营活动产生的现金流量净额分别为11.54亿元、11.97亿元、4.03亿元、-13.79亿元。

根据《金证研》北方资本中心研究,2018-2020年,物产环能净现比分别为1.81、1.71、0.61。

此外,报告期内,物产环能的主营业务煤炭流通业务的毛利率或不具备优势。

据招股书,物产环能营业收入主要来源于煤炭流通业务。

据招股书,2018-2020年及2021年1-6月,物产环能煤炭流通业务销售收入分别为325.88亿元、291.78亿元、274.59亿元、209.32亿元,占主营业务收入的比例分别为92.77%、91.5%、91.53%、93.42%。

据招股书,物产环能煤炭流通业务的可比上市公司为瑞茂通供应链管理股份有限公司(以下简称“瑞茂通”)、山煤国际能源集团股份有限公司(以下简称“山煤国际”)、福建东方银星投资股份有限公司(以下简称“东方银星”)、五矿发展股份有限公司(以下简称“五矿发展”)、厦门国贸集团股份有限公司(以下简称“厦门国贸”)。

据招股书,2018-2020年及2021年1-6月,物产环能的煤炭流通业务毛利率分别为1.28%、1.23%、1.78%、3.46%;上述5家同行业可比公司的煤炭流通业务毛利率平均值分别为7.29%、7.49%、5.84%、7.42%。

对此,招股书披露,报告期内,物产环能煤炭流通业务毛利率显著低于可比公司均值的原因,主要系可比公司报告期部分期间将煤炭海上及陆地运输成本因素计入存货价值并在实现销售时结转至营业成本。

剔除上述因素影响后,2018-2020年及2021年1-6月,可比上市公司瑞茂通、山煤国际、东方银星、五矿发展、厦门国贸煤炭流通业务的毛利率分别为1.68%、1.42%、1.37%、7.23%。

也就是说,在不考虑营业成本的结转差异,报告期内,物产环能煤炭流通业务毛利率低于可比上市公司平均值;若考虑营业成本的结转差异,报告期内,除了2020年,物产环能煤炭流通业务毛利率低于可比上市公司平均值。

此外,2017-2020年年末,物产环能资产负债率越“红线”。

据招股书及2020版招股书,2017-2020年及2021年1-6月各期末,物产环能的资产负债率分别为74.49%、74.02%、72.99%、70.88%、80.42%。

据招股书,2018-2020年及2021年1-6月各期末,物产环能的短期借款分别为11.84亿元、13.21亿元、11.08亿元、45.27亿元,长期借款分别为5.93亿元、3.64亿元、3.81亿元、1.93亿元。

同期,物产环能的货币资金分别为8.37亿元、12.96亿元、6.24亿元、12.99亿元。

上述情形可见,2020年,物产环能营收净利均“开倒车”,净现比低于1。而2017-2020年及2021年1-6月各期末,物产环能资产负债率均超70%“红线”,且截至2021年6月末,其长短期借款逾14亿元,同期货币资金不足13亿元,其或面临债台高筑的窘境。

二、“零人”客户合作期间现“停业”异象,千万元交易额真实性存疑

2019年,与物产环能交易额逾亿元的客户兼供应商,两度因未披露年报被列入经营异常名录,至今仍未被移出。

招股书显示,物产环能表示,其作为煤炭流通行业的企业,不可避免地存在客户与供应商重叠的情况。

其中,2019年,物产环能向江苏中楚煤业有限公司(以下简称“中楚煤业”)采购动力煤2万吨,交易金额为1,032.76万元;同期,中楚煤业向物产环能销售动力煤36.95万吨,交易金额为17,380.86万元。

据市场监督管理局数据,中楚煤业成立于2015年3月5日,为郭繁凡独资企业,2016-2018年,中楚煤业的社保缴纳均为0人。2020年7月1日、2021年7月5日,中楚煤业均因未依照《企业信息公示暂行条例》第八条规定的期限公示年度报告,被江苏省市场监督管理局江苏江阴-靖江工业园区分局列入经营异常名录,截至2021年12月9日仍未被移出。

此外,据公开信息,截至2021年12月9日,中楚煤业持有江苏中楚供应链管理有限公司(以下简称“中楚供应链”)49%的股份。

据市场监督管理局数据,中楚供应链成立于2018年11月12日,2018年,中楚供应链的社保缴纳为0人。2020年7月1日、2021年7月5日,中楚供应链均因未依照《企业信息公示暂行条例》第八条规定的期限公示年度报告,被江苏省市场监督管理局江苏江阴-靖江工业园区分局列入经营异常名录,截至2021年12月9日仍未被移出。

据公开信息,截至2021年12月9日,中楚煤业全资股东郭繁凡名下除中楚煤业外,还持有江苏恒阳能源有限公司(以下简称“恒阳能源”)40%股权,并担任其监事。

据市场监督管理局数据,恒阳能源成立于2013年9月23日,2016-2018年,恒阳能源的社保缴纳均为0人。2020年7月1日、2021年7月5日,恒阳能源因未依照《企业信息公示暂行条例》第八条规定的期限公示年度报告,被江苏省市场监督管理局江苏江阴-靖江工业园区分局列入经营异常名录,截至2021年12月9日仍未被移出。

因此,中楚煤业不存在控股股东郭繁凡控制企业代缴社保的情况。

由上述情形可见,中楚煤业2016-2018年社保缴纳人数为0人,2019年与物产环能累计交易上亿元,而后2020年两度被列入经营异常名录,同期独资股东在外持股的企业也被列入经营异常名录,异象背后,双方交易真实性几何?

另一方面,2020年,物产环能另一客户兼供应商“停业、歇业”期间,与物产环能交易逾两千万元。

招股书,2018-2020年,物产环能向浙江浦洲能源有限公司(以下简称“浦洲能源”)采购动力煤0.41万吨、0.3万吨、0.02万吨,采购金额分别为227.55万元、158.91万元、15.15万元;物产环能向浦洲能源销售动力煤6.24万吨、7.23万吨、4.92万吨;销售金额分别为3,468.18万元、3,424.6万元、2,250.03万元。

根据《金证研》北方资本中心研究,2018-2020年,物产环能向浦洲能源累计采购401.61万元,物产环能向浦洲能源累计销售9,142.81万元。

据市场监督管理局数据,浦洲能源成立于2018年3月23日,2021年4月19日决议解散,股东为彭琴虎和阳华红。2018-2019年,浦洲能源社保缴纳人数分别为2人、3人。2020年,浦洲能源处于停业、歇业状态。

据公开信息,浦洲能源实控人为彭琴虎,除浦洲能源外无其他控股公司。

2020年浦洲能源处于停业、歇业状态,为何物产环能与浦洲能源交易超2,000万元?令人费解。

问题不止于此,物产环能另一客户兼供应商社保缴纳人数寥寥无几。

据招股书,2018年,物产环能向浙江陆基煤炭有限公司(以下简称“陆基煤炭”)采购动力煤1.2万吨,采购金额606.71万元;同期,物产环能向陆基煤炭销售动力煤8.51万吨,销售金额为4,053.21万元。2021年1-6月,物产环能向陆基煤炭采购动力煤16.08万吨,采购金额为9,688.8万元;同期,物产环能向陆基煤炭销售动力煤1.58万吨,采购金额为976.21万元。

据市场监督管理局数据,陆基煤炭成立于2017年9月26日,股东为高雪萍和苏冬菊。2018-2020年,陆基煤炭社保缴纳人数分别为1人、1人、2人。

据公开信息,陆基煤炭股东高雪萍和苏冬菊,名下无其他持股企业。

简言之,中楚煤业、浦洲能源、陆基煤炭均为物产环能的供应商兼客户。在交易期间,其中,中楚煤业两度被列入经营异常名录仍未被移出,浦洲能源处于“停业、歇业”状态,浦洲能源社保缴纳人数“寥寥无几”。作为物产环能的供应商兼客户,中楚煤业、浦洲能源、陆基煤炭均现异象,与物产环能逾千万元甚至上亿元的交易真实性或该“打上问号”。

三、财务数据与控股股东披露数据“对不上”,“缺口”一度或逾亿元

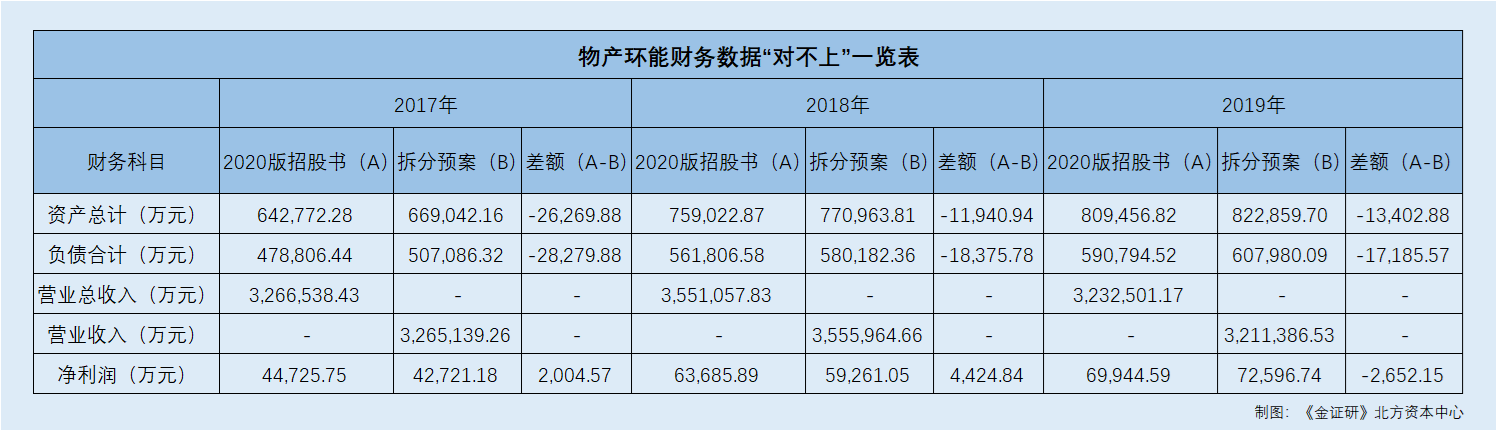

信息披露无小事。而实际上,物产环能2020版招股书披露的关于物产环能财务数据,与其控股股东披露的物产环能财务数据对不上,其财报现“疑云”。

据2020版招股书,2017-2019年,物产环能的资产总计分别为64.28亿元、75.9亿元、80.95亿元,负债合计分别为47.88亿元、56.18亿元、59.08亿元。

据2020版招股书,2017-2019年,物产环能营业总收入分别为326.65亿元、355.11亿元、323.25亿元,净利润分别为4.47亿元、6.37亿元、6.99亿元。

值得一提的是,物产环能2020版招股书披露的财务数据均经过审计,且未进行会计差错更正。

据2020版招股书,大华会计师事务所(特殊普通合伙)(以下简称“大华所”)会计师依据注册会计师审计准则,对物产环能2017-2019年及2020年1-6月的合并及母公司资产负债表、合并及母公司利润表、合并及母公司现金流量表、合并及母公司股东权益变动表以及相关财务报表附注进行了审计,并出具了标准无保留意见的审计报告(大华审字[2020]0013107号)。

据招股书及2020版招股书,报告期内,物产环能不存在重大的前期会计差错更正。

据2020版招股书,物产环能自2020年1月1日起执行财政部2017年修订的《企业会计准则第14号-收入》执行新收入准则,其中影响了的期初资产负债表相关项目包括预收款项、合同负债、其他流动负债。

据招股书,物产环能2020年度已采用新收入准则。若假定自申报财务报表期初(2017年1月1日)开始全面执行新收入准则,对2018年度、2019年度无影响,新收入准则实施对首次执行日前各年合并财务报表主要财务指标未产生重大影响。

据2020版招股书,报告期内,即2017-2019年及2020年1-6月,物产环能合并范围均发生变化,合并范围变动原因涉及非同一控制下企业合并、公开挂牌转让、共同投资设立、注销、吸收合并、协议转让等。

在报告期内不存在前期会计差错更正、新收入准则并未影响2018、2019年度的业绩数据等情形下,物产环能部分财务数据,与控股股东披露的数据“对不上”。

据招股书,截至招股书签署日2021年12月3日,物产中大集团股份有限公司(以下简称“物产中大”)直接持有物产环保66%的股权,并通过物产中大金属集团有限公司(以下简称“物产金属”)和物产中大国际贸易集团有限公司(以下简称“物产国际”)间接持有物产环能4%股权,系物产环能控股股东。

据物产中大2020年8月24日披露的《物产中大关于分拆所属子公司浙江物产环能能源股份有限公司至上海证券交易所上市的预案(修订稿)》(以下简称“分拆上市预案”),分拆上市预案的签署日期为2020年6月30日,2017-2019年,物产环能的资产总计分别为66.9亿元、77.1亿元、82.29亿元,负债总计分别为50.71亿元、58.02亿元、60.8亿元,营业收入分别为326.51亿元、355.6亿元、321.14亿元,净利润分别为4.27亿元、5.93亿元、7.26亿元。上述财务数据已经天健会计师事务所(特殊普通合伙)(以下简称“天健所”)审计。

据物产中大2020年8月25日披露的保荐机构关于《物产中大集团股份有限公司关于分拆所属子公司浙江物产环保能源股份有限公司至上海证券交易所主板上市的预案(修订稿)》之核查意见,该意见指出相关财务数据尚未审计的风险提示。截至本核查意见出具日2020年8月21日,分拆上市预案所披露的主要财务数据等仅供投资者参考之用,物产环能经上市审计的财务数据可能与预案披露情况存在较大差异,特提请投资者关注。

也就是说,在报告期内不存在前期会计差错更正、新收入准则并未影响2018、2019年度的业绩数据、合并范围存在变更的情形下,物产环能2020版招股书披露的财务数据虽已经审计,但与其控股股东物产中大分拆上市预案披露的财务数据“对不上”,其中差异金额一度逾亿元,其信息披露现疑云。

而数据矛盾背后,报告期内,物产环能的审计机构与验资机构均因执业问题“吃”警示函。

据招股书,物产环能的审计机构为大华所。

据证监会2020年12月23日发布的公开信息,2020年12月14日,大华所及相关注册会计师因在恒信东方文化股份有限公司(以下简称“恒信东方”)2018年度财务报表审计项目执业中,关联方审计程序、函证程序、货审计程序、收入成本审计程序、以及商誉减值审计程序均存在问题,相关行为违反了《上市公司信息披露管理办法》第五十二条、第五十三条的规定,而被证监会北京监管局采取出具警示函的监督管理措施,并要求提交书面报告。

据证监会2020年4月27日发布的公开信息,2020年4月27日,大华所及相关注册会计师因在文投控股股份有限公司2018年年报审计项目执业中,存在审计工作底稿不完整,以及应收账款审计程序、其他应收款审计程序、应付职工薪酬审计程序、营业收入审计程序、内控报告审计程序等执行不到位的问题,而被辽宁证监局采取出具警示函的监督管理措施。

不仅审计机构,物产环能的验资机构也曾因审计工作遭处罚。

据招股书,物产环能的验资机构为天健所。

据证监会2020年11月19日发布的公开信息,2020年10月29日,天健所及其相关注册会计师因在执行华仪电气股份有限公司2018年财务报表审计项目中,存在未对银行函证实施有效控制,函证程序执行不到位;未对募集资金专户对账单的异常迹象保持合理怀疑,审计程序不到位的问题,被浙江证监局出具警示函。

据证监会2019年12月16日发布的公开信息,2019年12月6日,天健所及相关注册会计师因执行的海越能源集团股份有限公司2017年年报审计项目中存在未充分识别和评估重大错报风险;大修费的实质性审计程序执行不到位;日常修理费审计程序执行不到位的问题,被浙江证监局采取出具警示函的监督管理措施并记入证券期货诚信档案。

据证监会2020年4月10日发布的公开信息,2020年3月19日,天健所及相关注册会计师因执业的浙江杭可科技股份有限公司IPO审计项目中,存在未披露暂停执行合同情况且披露的收款进度与实际不符;未充分披露应收票据到期无法承兑的风险,且未采取进一步的审计程序等问题,被浙江证监局采取出具警示函的行政监管措施,并记入证券期货市场诚信档案。

据证监会2020年4月10日发布的公开信息,2020年3月19日,天健所及相关注册会计师因执业的宁波容百新能源科技股份有限公司(以下简称“容百科技”)申请科创板首次公开发行股票并上市项目中,存在出具的文件中未准确说明比克动力(包括郑州比克电池有限公司和深圳市比克动力电池有限公司)主要回款实质为自身开具的商业承兑汇票的情况、未能关注到容百科技招股说明书中相关内容不准确情况的问题,而被宁波证监局采取出具警示函的监督管理措施。

不仅财务数据与控股股东披露的数据“对不上”,物产环能的审计机构和验资机构也因执业问题“吃”警示函,能否勤勉尽责?

四、董事在外任职及投资“隐而未宣”,或选择性信息披露

拟上市企业应披露董事、监事、高级管理人员及核心技术人员的其他对外投资及兼职情况。然而报告期内,物产环能的副董事长对外持股情况,或并未详尽披露。

据招股书,王晓光,2017年7月至招股书签署日2021年12月3日在物产环能担任副董事长。截至2021年12月3日,王晓光在外持股企业分别为长兴大通投资合伙企业(有限合伙)、杭州联动投资合伙企业(有限合伙),王晓光在外兼职的企业为杭州环投企业管理咨询有限公司(以下简称“杭州环投”),王晓光任杭州环投执行董事长兼总经理。

据公开信息,截至查询日2021年12月7日,除上述招股书披露的企业外,王晓光还对浙江中仑投资管理有限公司(以下简称“中仑投资”)持股20%。

据市场监督管理局数据,2012年1月16日,王晓光对中仑投资实缴200万元,成为中仑投资的股东之一。截至2021年12月7日,中仑投资尚无关于股权变更信息。

换言之,物产环能副董事长王晓光,自中仑投资成立至今或系中仑投资股东之一,招股书并未披露该企业,是否涉嫌选择性披露?

此外,物产环能另一独立董事在外任职及持股或同样上演信披未详尽的异象。

据招股书,金雪军,2020年8月至招股书签署日2021年12月3日在物产环能担任独立董事。截至2021年12月3日,金雪军在外持股企业分别为杭州思米亿风险信用管理咨询有限公司、杭州中盟投资管理有限公司。

且金雪军在外兼职的企业分别有新湖中宝股份有限公司、浙江中控技术股份有限公司、华融金融租赁股份有限公司、杭州联合农村商业银行股份有限公司、大地期货股份有限公司、浙商基金管理有限公司、浙江圆音海收藏艺术品交易中心有限公司、浙商证券股份有限公司等。

据公开信息,截至查询日2021年12月7日,除上述招股书披露的企业外,金雪军在外任职的公司还包括浙江中新力合融资担保有限公司(以下简称“中新力合”)、杭商资产管理(杭州)有限公司(以下简称“杭商资产”)。且金雪军持有杭州佑兴投资合伙企业(有限合伙)(以下简称“佑兴投资”)的股份。

据市场监督管理局数据,中新力合成立于2010年12月21日,截至查询日2021年12月7日,金雪军仍为中新力合董事。

据市场监督管理局数据,杭商资产成立于2010年10月26日,截至查询日2021年12月7日,金雪军仍为其董事。

据市场监督管理局数据,佑兴投资成立于2010年7月16日,截至查询日2021年12月7日,金雪军仍为股东之一。

换言之,报告期内,物产环能独立董事金雪军,或兼任中新力合、杭商资产董事,或持股佑兴投资,而招股书对此却并未进行披露,令人费解。

此外,物产环能另一董事葛庆成在外任职信披或同样“半面妆”。

据招股书,葛庆成,2012年6月至招股书签署日2021年12月3日在物产环能担董事。截至2021年12月3日,葛庆成在外兼职企业分别为河北港口集团投资管理有限公司、池州中安招商股权投资管理有限公司。

据公开信息,截至查询日2021年12月7日,除上述招股书披露的企业外,葛庆成在外任职的公司还包括河北融投担保集团有限公司(以下简称“河北融投”)。

据市场监督管理局数据,河北融投成立于2007年4月11日,截至查询日2021年12月7日,葛庆成担任河北融的副董事长。

也就是说,截至招股书签署日2021年12月3日,物产环能董事葛庆成或任职河北融投副董事长,而招股书对此或“隐而未宣”。

值得一提的是,据证监会公告〔2015〕32号文件,第六十条及第六十二条,发行人应披露董事、监事、高级管理人员及核心技术人员的其他对外投资情况。发行人应披露董事、监事、高级管理人员及核心技术人员的兼职情况及所兼职单位与发行人的关联关系。没有兼职的,应予以声明。

由上述情形可见,截至招股书签署日2021年12月3日,物产环能副董事王晓光对外持股情况、董事葛庆成在外任职、独董金雪军在外任职均上演“半面妆”式信披,物产环能是否存在选择性披露的嫌疑?或该“打上问号”。

问题接踵而至,物产环能未来在资本市场上能否受到投资者的青睐?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。