《金证研》南方资本中心 正则/作者 肖直 西洲 映蔚/风控

2019年,西安鹰之航航空科技股份有限公司(以下简称“鹰之航”)的子公司深圳市鹰之航航空科技有限公司(以下简称“深圳鹰之航”),因在批准的维修地点外组织座椅检测工作,并在未完成全部维修工作的情况下签发CAAC适航批准标签,而在2020年被停产整顿至少三个月。不仅如此,深圳鹰之航彼时相关责任人在接受调查时提供虚假证言证词,涉及人员因此被列入了民航行业严重失信行为信息清单。

观其上市背后,鹰之航对APU设备等高技术附加值设备的维修能力,或落后于同行。不仅如此,鹰之航在主要维修客户经营状况承压的情况下,拟逆势拓展其维修能力,合理性存疑。除此之外,鹰之航核心技术人员张大朴尚未入职鹰之航,其技术成果却被鹰之航列为航空总线通讯技术发展历程之一,关于其核心技术来源疑云重重。

一、高技术附加值设备的维修能力落后于同行,竞争力或现“短板”

2021年,鹰之航为应对外部环境变化,策略性承揽了低附加值的刹车等维修业务,毛利率略有下降。而鹰之航的问题正由此展开。

值得关注的是,鹰之航在高技术附加值设备上的维修能力或不及同行,维修业务的技术含量及竞争力遭拷问。

1.1 机载设备维修系鹰之航主营业务之一,2022年收入下降

据鹰之航签署日为2023年6月9日的招股说明书(以下简称“招股书”),鹰之航系一家专注于航空机载设备领域的高新技术企业,主要从事航空机载设备的制造和维修业务。

2020-2022年,鹰之航的机载设备维修业务收入分别为1.43亿元、1.67亿元、1.57亿元,占主营业务收入的比例分别为77.15%、75.05%、47.67%。

可见,2020-2022年,鹰之航的机载设备维修业务收入占比逐年下降。而在2022年,鹰之航对机载设备维修的业务收入金额也有所下滑。

需要说明的是,在鹰之航机载设备维修业务收缩的背景下,其维修能力值得关注。

1.2 近三年,所获美国联邦航空局批准的维修件号数量出现“停滞”

据签署日为2023年6月13日的《关于西安鹰之航航空科技股份有限公司首次公开发行股票并在创业板上市申请文件审核问询函的回复》(以下简称“首轮问询回复”),鹰之航表示,基于航空维修业强监管的特点,未取得相关维修能力的厂商无法开展对应的件号的维修业务,因此,维修能力的覆盖范围是行业竞争优势最直观的体现。

先来看鹰之航获批维修件号的总体情况。

据鹰之航签署日为2020年9月24日的招股说明书(以下简称“2020年版招股书”),截至签署日2020年9月24日,在航空机载设备维修领域,鹰之航及子公司拥有中国民用航空局批准的涉及35个系统、3,331个项目、28,350个件号的维修能力,以及美国联邦航空局批准涉及18个系统、137个项目、1,161个件号的维修能力。

到了最新版招股书,即据招股书,在航空机载设备维修领域,鹰之航及子公司具备中国民用航空局批准的涉及35个系统、3,586个项目、36,229个件号的维修能力,以及美国联邦航空局批准涉及18个系统、137个项目、1,161个件号的维修能力。

可见,近三年来,鹰之航虽然所获批的维修件号数量总体维持增长,但是其所获美国联邦航空局批准的维修件号数量却陷入了“停滞”状态。

不仅如此,虽然鹰之航所获批维修件号数量提升,但其维修业务技术含量存疑。

1.3 同行已具备高技术附加值设备的维修能力,鹰之航仍处于试修状态

据首轮问询回复,深交所关注到,国内民航维修企业受到国外OEM厂商技术限制,对于有高技术附加值的精密部件往往只能送到国外OEM厂商修理。

基于此,深交所要求鹰之航说明,其维修业务的技术含量、技术门槛等方面的差异,以及被竞争对手替代的风险,并且鹰之航仅以维修件号数量作为行业竞争优势的依据是否客观、合理、全面。

在此背景下,在飞机的部分核心设备所取得的维修件号这一指标上,鹰之航落后于同行。

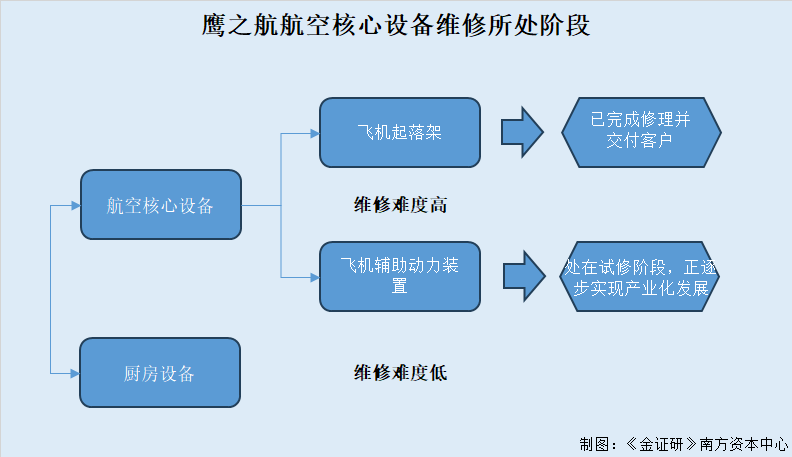

据招股书,机载设备种类众多,维修的难易程度也不同。通常来说,厨房设备等部件的维修难度较低;而飞行控制系统中的辅助动力系统(APU)等设备,涉及飞机核心领域,其集成度高、线路结构复杂,内部多枚芯片包含核心程序,相关维修设备和技术资料受到国外OEM厂商的严密封锁,只能依靠鹰之航独立自主研发,其维修复杂程度远高于航线维修和机体大修,部分核心计算机设备维修复杂程度甚至高于发动机维修。

截至招股书签署日2023年6月9日,鹰之航对辅助动力装置系统(APU)取得了285个件号的维修能力认证。

据首轮问询回复,截至出具日2023年6月13日,鹰之航持续进行航空机载设备维修技术的创新拓展,已完成飞机起落架、飞机辅助动力装置(APU)等航空核心设备维修领域的技术积累,飞机起落架已完成修理并交付客户;飞机辅助动力装置(APU)项目已处在试修阶段,正逐步实现产业化发展。

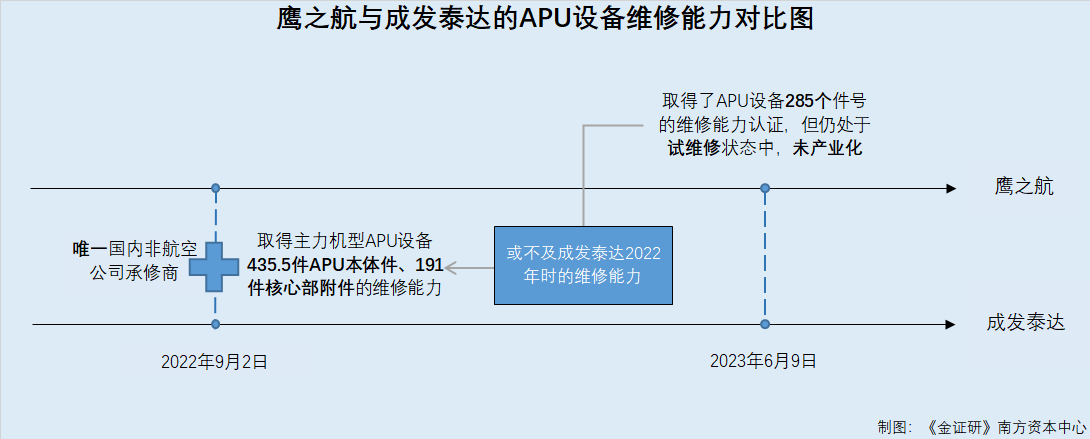

需要指出的是,鹰之航此时的维修能力,或不及一家国内同行在2022年的水平。

据招股书,鹰之航将成都成发泰达航空科技股份有限公司(以下简称“成发泰达”)列为同行业可比公司之一。并且,成发泰达主要从事民航飞机辅助动力装置(APU)整机、部附件以及民航飞机其他系统部附件维修业务。

据签署日为2022年9月2日的《立信会计师事务所(特殊普通合伙)关于成都成发泰达航空科技股份有限公司首次公开发行股票并在科创板上市申请文件的审核问询函的回复》(以下简称“成发泰达问询回复”),APU作为客机第三大高价值部件,其维修成本对航空公司的维修支出影响较大,海航航空技术有限公司(以下简称“海航技术”)及关联公司客户在选择维修商时会重点考虑承修商的报价和服务能力。

同时,成发泰达为海航技术及关联公司客户在APU整机维修领域的唯一国内非航空公司承修商。并且,成发泰达表示,其APU部附件维修能力与国际厂商相当。

更进一步来看,截至成发泰达问询回复签署日2022年9月2日,国内用量最大的客机为空客A320、A330、波音B737机型飞机,其所使用的APU型号为GTCP131-9A、GTCP131-9B、GTCP331-350C、APS3200。

就该等主力机型配备的APU设备,成发泰达具备435.5件的APU本体件维修能力,及191件的APU核心部附件的维修能力;就其他型号的APU设备,成发泰达具备155.5件的APU本体件维修能力,及37件的APU核心部附件的维修能力。

也就说,鹰之航称,维修能力的覆盖范围是行业竞争优势最直观的体现。对比之下,鹰之航对APU设备的维修能力不及同行成发泰达。2023年,虽然鹰之航获得了285个件号的APU设备维修能力认证,但仍处于试修状态并未产业化,而且未达到成发泰达在2022年时获批的件号数量。

换言之,鹰之航在飞机高附加值设备的维修中,所取得的APU设备维修件号数量落后于可比公司成发泰达。近年来,其所获批的美国联邦航空件维修件号数量也陷入了“停滞”。在此情况下,鹰之航的机载设备维修业务的技术含量,或该打上“问号”。

二、主要客户自身具备修理厂陷入亏损需求或收窄,鹰之航反募资拓展维修能力

随着C919的商业运营,航空业再次受到广泛关注。而航空维修业均伴随着航空业同步发展。

值得关注的是,作为鹰之航主要维修客户的四大航空公司,均面临着业绩下滑、经营压力高企的情形。而在业务规模缩减的情况下,航空公司客户或可以通过下属维修厂商自行解决需求。在此情况下,鹰之航募资拓展其维修能力背后,或面临其下游“遇冷”的考验。

2.1 2022年机载设备维修业务收入下滑背后,维修件数及维修标准工时数“双降”

据首轮问询回复,2020-2022年,鹰之航的民航机载设备维修业务的销量分别为6.32万件、6.78万件、4.63万件,民航维修业务的员工完成维修工时数分别为18.12万标准工时、25.34 万标准工时、21.75 万标准工时,所贡献的民航维修业务收入分别为1.54亿元、1.64亿元、1.36亿元。

经《金证研》南方资本中心测算,2022年,鹰之航的民航机载设备维修业务销量减少了2.15万件,同比增长-31.7%,维修业务的员工的维修工时数减少了3.59万标准工时,同比增长-14.15%,所贡献的民航维修业务收入减少了2,725.95 万元,同比增长-16.65%。

而这背后,下游行业或“遇冷”。

2.2 四大航空公司系主要维修客户,处于亏损状态且经营压力高企

据首轮问询回复,深交所关注到,鹰之航营业收入增长幅度较小,扣非后归母净利润呈现下滑趋势,然而在两次申报材料中,鹰之航披露称“国内维修市场有较大成长空间”、“公司未来具有较好的成长性”。

实际情况却是,鹰之航下游行业遇冷,市场需求或面临缩减。

据首轮问询回复,2020-2022年,鹰之航的维修业务共有四名主要客户,海南航空控股股份有限公司(以下简称“海南航空”)、中国国际航空股份有限公司(以下简称“中国国航”)、中国东方航空股份有限公司(以下简称“东方航空”)、中国南方航空股份有限公司(以下简称“南方航空”)。以下合称为“四大航空公司”。

2022年,海南航空的营业收入为228.64亿元,同比增长-32.76%;中国国航的营业收入为528.98亿元,同比增长-29.03%;东方航空的营业收入为461.11亿元,同比增长-31.31%;南方航空的营业收入为870.59亿元,同比增长-14.35%。

可见,2022年,鹰之航的维修业务的四名主要客户的营收均出现了不同程度的下降。

需要指出的是,到了2023年6月末,四大航空公司的经营状况仍不乐观。

据公开信息,截至查询日2023年8月28日,海南航空、中国国航、东方航空、南方航空尚未披露2023年半年度报告。

据《海南航空2023年半年度业绩预告》,经财务部门初步测算,海南航空预计2023年半年度将出现亏损,归属于上市公司股东的净利润预计亏损15-21亿元,归属于上市公司股东扣除非经常性损益后的净利润预计亏损20.4-28.5亿元。

据《中国国航2023年半年度业绩预亏公告》,2023年上半年,受国际航线恢复情况低于预期等因素影响,中国国航整体仍处于亏损状态。中国国航预计2023年半年度归属于上市公司股东的净亏损约为32-39亿元。扣除非经常性损益事项后,中国国航归属于上市公司股东扣除非经常性损益后的净亏损约为44-54亿元。

据《东方航空2023年半年度业绩预告》,虽然东方航空全力以赴增收节支,大幅改善经营业绩,但受国际航班恢复不及预期等因素影响,预计东方航空2023年半年度经营业绩仍将亏损。东方航空预计2023年半年度归属于上市公司股东的净利润约为-55亿元至-69亿元,扣除非经常性损益事项后的净利润约为-60亿元至-74亿元。

据《南方航空2023年半年度业绩预亏公告》,由于国际航班恢复较慢,国内市场供过于求,油价保持高位波动,南方航空经营压力依然巨大,2023年上半年继续出现经营亏损。南方航空2023年半年度归属于上市公司股东的净利润预计为负值,归属于上市公司股东的净利润预计为-25亿元到-33亿元。

由此可见,四大航空公司均预计2023年上半年亏损。

在此背景下,四大航空公司或将选择其下属的维修企业来完成维修,鹰之航所获维修订单或将面临进一步缩减。

2.3 当四大航空公司业务规模减少时,或可通过下属厂商满足维修需求

据首轮问询回复,深交所要求鹰之航说明,其主要客户自身是否也设立了修理厂,而客户在有修理能力的情形下依然向鹰之航采购维修服务的合理性。

对此,鹰之航表示,由于航空公司自身所具备的维修能力以及维修产能无法满足其维修需求,同时选择专业的维修服务商可以减少维修成本,缩短修理周期,因此在其自身具备修理厂的情况下,航空公司依然向鹰之航采购维修服务,具有合理性,符合行业惯例。

结合前述信息来看,在各自业务规模萎缩的情况下,四大航空公司下属维修企业的产能或可覆盖其大部分的维修需求。一旦维修需求可以得到自我满足,或将导致四大航空公司对鹰之航等维修服务商的需求收窄。

在此背景下,鹰之航却仍打算募资拓展维修能力。

2.4 此番上市,鹰之航拟募集4.1亿元投入三个项目扩展维修能力

据招股书,鹰之航拟募资额为7亿元,分别投入“航空机载机械设备维修能力扩展项目”、“航空机载电子设备维修能力扩展项目”、“航空机载电机制造能力扩展项目”、“昆明易安飞科技服务产业园项目”、“研发中心建设项目”、补充流动资金。

其中,鹰之航拟对“航空机载机械设备维修能力扩展项目”总投资2.12亿元,拟投入募集资金2.1亿元;拟对“航空机载电子设备维修能力扩展项目”总投资1.02亿元,拟投入募集资金1亿元;拟对“昆明易安飞科技服务产业园项目”总投资1.04亿元,拟投入募集资金1亿元。

经计算,鹰之航对“航空机载机械设备维修能力扩展项目”、“航空机载电子设备维修能力扩展项目”、“昆明易安飞科技服务产业园项目”3个项目的总投资共计4.18亿元,拟投入募集资金4.1亿元。

而经《金证研》南方资本中心研究发现,鹰之航拟通过上述3个项目对维修能力进行拓展。

总的来看,在技术上,鹰之航对高技术附加值的设备的维修能力或不及同行,而且近三年所获美国联邦航空局批准的维修件号数量“停滞不前”;在业务量上,鹰之航的维修件数和维修量均出现了下降;在下游客户的需求端上,鹰之航的主要民航客户均存在不同程度上的亏损,且存在一定的经营压力,或可通过其下属厂商满足维修需求,未来鹰之航的下游需求或面临萎缩的风险。

种种因素叠加下,鹰之航此番上市仍拟募资扩充维修能力,是否具备合理性?存疑待解。

三、核心技术人员尚未入职或贡献多项技术成果,自主研发能力遭拷问

企业家要做创新发展的探索者、组织者、引领者,勇于推动生产组织创新、技术创新、市场创新,重视技术研发和人力资本投入,有效调动员工创造力和积极性。

此番上市,鹰之航在机载设备维修业务收入下滑时,由另一业务“撑起”了业绩增长。而蹊跷的是,其核心技术人员尚未入职鹰之航,其技术成果却被鹰之航列为航空总线通讯技术发展历程之一。

3.1 机载设备制造系另一主营业务,为客户提供航空通讯设备等产品

前文提到,机载设备制造为鹰之航两大主营业务之一。

据招股书,2020-2022年,鹰之航的机载设备制造业务收入分别为4,650.54万元、5,546.79万元、15,708.89万元,占主营业务收入的比例分别为22.85%、24.95%、52.33%。

经过多年的机载设备维修经验积累,鹰之航为客户提供航空机载电机、航空通讯设备、航空机载数据采集设备、航空机载空气滤芯、航空测试设备等产品。

具体来看鹰之航的航空通讯设备产品,其航空通讯设备包括航空总线通讯设备、航空交通管制通讯系统及航天通讯产品等。

3.2 航空通讯核心技术始于核心技术人员张大朴的专著,自诩已实现自主研制

据签署日为2023年4月3日的《关于西安鹰之航航空科技股份有限公司首次公开发行股票并在创业板上市申请文件第三轮审核问询函的回复》(以下简称“三轮问询回复”),关于鹰之航的航空总线通讯技术,其关键在于掌握符合“1394特定协议”的IP核,该IP核为能够让搭载设备使用“1394协议标准”进行通讯的源代码。

而鹰之航是国内极少数实现自主研制“1394IP核”的民营企业。由于“1394协议标准”用于军机数据通讯,其通信机制、系统架构等属于涉密非公开信息,除非参与研发,否则无法获知。

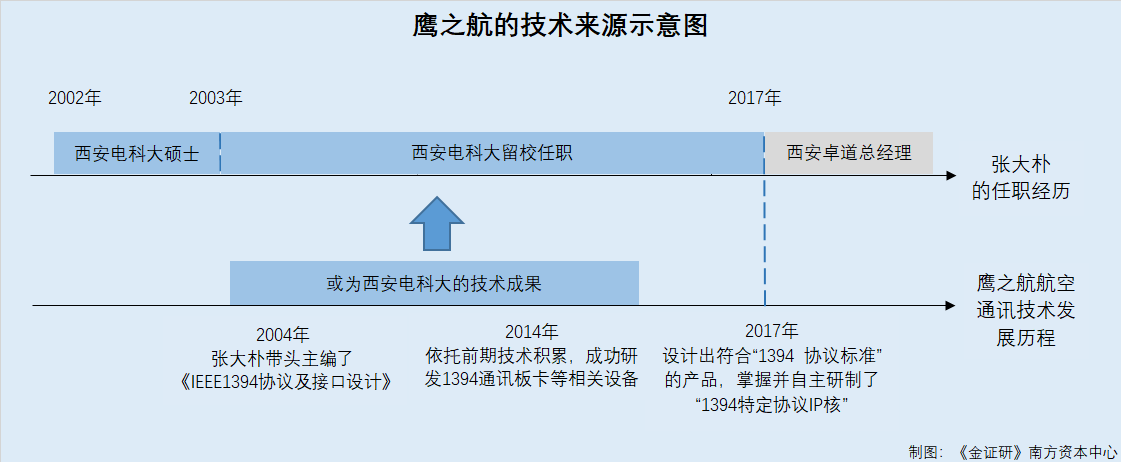

在协议标准初始制定过程中,鹰之航的核心技术人员张大朴等人作为标准制定团队中的核心成员,参与了“1394技术”初始预研的全程设计验证工作,掌握了其通信机制、软硬件架构等技术。

而且,鹰之航披露称,2004年,鹰之航的核心技术人员张大朴带头主编了“1394数据总线通讯”的专著——《IEEE1394协议及接口设计》。

基于鹰之航前期对总线通讯板卡的维修解构经验,以及1394总线对应的AS5643军用标准的持续研究,2014年,鹰之航成功研发了“1394通讯板卡”以及“1394总线”相关的各类设备;2017年,鹰之航设计出符合“1394协议标准”的产品,掌握并自主研制了“1394特定协议IP核”。

并且,招股书显示,张大朴、陈强、林裕伦作为主要研发人员,所研发的“1394B航空总线通讯产品研发及仿真系统设计”为鹰之航的核心技术之一。

然而,回顾张大朴的任职经历,《金证研》南方资本中心发现,张大朴带头主编《IEEE1394协议及接口设计》时,并未在鹰之航任职。

3.3 张大朴简历自1999年开始现12年空白期,其中2004年主编了上述专著

据招股书,张大朴的学历为硕士研究生。1998-1999年,张大朴任深圳市比亚迪科技有限公司工程师;2011-2016年,张大朴任西安伦普电子科技有限公司总工程师;2017年至签署日2023年6月9日,张大朴任鹰之航子公司西安卓道航空科技有限公司(以下简称“西安卓道”)总经理。

可见,张大朴开始任职鹰之航的时间为2017年。而1999-2011年为张大朴的简历“空白期”。

并且,在2004年张大朴带头主编《IEEE1394协议及接口设计》,以及2014年鹰之航成功研发“1394通讯板卡”以及“1394总线”相关的各类设备时,张大朴均未在鹰之航任职。

需要进一步说明的是,虽然张大朴参与研发“1394协议标准”的时间为2017年,同年张大朴加入鹰之航的公司。而入职鹰之航前,张大朴就已经取得《IEEE1394协议及接口设计》等技术成果,而鹰之航将该等成果直接认定为鹰之航的技术成果,是否合理?

问题尚未结束。

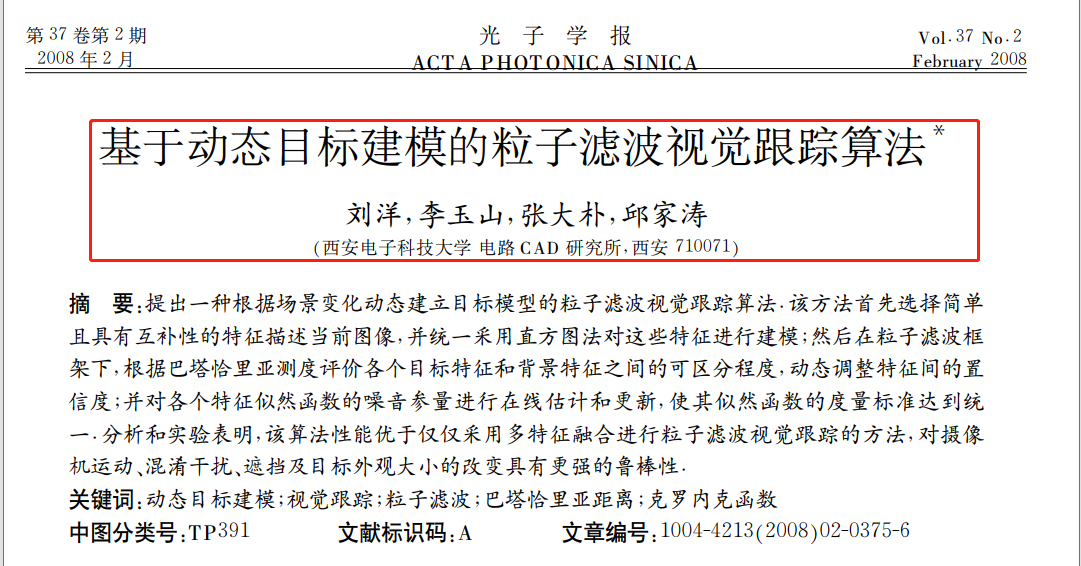

3.4 专著编撰前后,西安电科大毕业的张大朴或仍留校从事技术研究

据西安电子科技大学(以下简称“西安电科大”)的学位论文提交与检索系统,2003年3月10日,西安电科大通信工程学院电路与系统专业的张大朴,完成了题为《基于IEEE1394总线的图像采集及处理系统硬件技术研究》的硕士论文,第一导师为西安电科大的李玉山。

据公开平台,2003年,西安电科大CAD所的张大朴、李玉山、陈亮、林裕伦,在第2003年的《计算机应用》上发表了题为《一种基于IEEE-1394接口的数据采集系统的设计》的论文。

公开信息显示,西安电子科技大学电路计算机辅助设计研究所组建于1989年6月,通称电路机辅设计所,简称西电CAD所。

从以上论文所涉内容均为“IEEE-1394”相关技术来看,上述“张大朴”或为同一人。即是说,2003年,张大朴在西安电科大硕士毕业后,或留在了西安电科大的下属电路CAD研究所。

值得一提的是,此后张大朴或继续在西安电科大任职。

据2005年第34卷第9期的《光子学报》,2005年,西安电子科技大学电路CAD研究所的张大朴、李玉山、刘洋在《光子学报》上发表了一篇题为《一种利用图像序列进行摄像机标定的方法》的论文。

据2008年第37卷第2期的《光子学报》,2008年,西安电子科技大学电路CAD研究所的张大朴、李玉山、刘洋、邱家涛在《光子学报》上发表了一篇题为《基于动态目标建模的粒子滤波视觉跟踪算法》的论文。

不难看出,张大朴自西安电科大毕业后,或选择了留校继续并从事研究工作。

需要注意的是,张大朴在西安电科大的任职或持续到了2017年。

3.5 直至2017年鹰之航才引入张大朴,彼时张大朴或居住在西安电科大校内

据签署日为2017年10月24日的《西安鹰之航航空科技股份有限公司关于收购控股子公司少数股东股权的公告》,鹰之航拟收购子公司西安卓道的少数股东股权。

彼时,西安卓道共有2名少数股东,分别为张大朴、林裕伦,二人分别持有西安卓道26.5%、21.5%的股权。本次交易完成后,西安卓道成为鹰之航的全资子公司。

值得一提的是,张大朴作为本次交易的对手方,2017年5月至签署日2017年10月24日,担任西安卓道的监事,住所为西安市雁塔区太白南路二号2002级学生公寓。

据地图软件,“西安市雁塔区太白南路二号”位于西安电科大社区内。

不难看出,2017年,张大朴加入鹰之航时,或住在西安电科大的学生公寓中。

由此进一步证明,在入职鹰之航之前,张大朴或任职于西安电科大的下属单位。

“巧合”的是,张大朴加入的当年,鹰之航即设计出符合“1394协议标准”的产品。

前文提到,鹰之航的航空总线通讯技术的关键,在于掌握了符合“1394特定协议”的IP核。鹰之航是国内极少数实现自主研制“1394IP核”的民营企业。

同时,基于鹰之航前期对总线通讯板卡的维修解构经验,以及“1394总线”对应的AS5643军用标准的持续研究,2014年,鹰之航成功研发了“1394通讯板卡”以及“1394总线”相关的各类设备;2017年,鹰之航设计出符合“1394协议标准”的产品,掌握并自主研制了“1394特定协议IP核”。

此外,张大朴入职鹰之航当年,鹰之航即设计出符合“1394协议标准”的产品,掌握并自主研制了“1394特定协议IP核”。这是否意味着,张大朴入职当年即为鹰之航贡献“1394协议标准”的产品?还是张大朴在入职前已经着手这方面的研究?

而这从张大朴发表论文的时间线可“窥见一二”。张大朴或在西安电科大任职期间,参与了“1394技术”初始预研的全程设计验证工作。到了2017年,鹰之航或看重张大朴在西安电科大任职期间所掌握的“1394技术”,而引进张大朴。

在此情况下,鹰之航介绍航空总线通讯技术发展历程时,将2004年张大朴在西安电科大任职期间带头主编的《IEEE1394协议及接口设计》,视为鹰之航的技术成果,是否为其研发能力“贴金”?

也就是说,基于上述种种异象,鹰之航主要产品之一的航空通讯设备制造,其核心技术是自主研制,还是源于核心技术人员张大朴的老东家?鹰之航的技术实力是否存在“注水”的嫌疑?尚待核查。

声无小而不闻,行无隐而不形。拟上市的鹰之航而言,或面临一场“大考”。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。