《金证研》南方资本中心-财报解读 轶洺/作者 书眠/风控

目前,在国内,猪肉是消费量最大的肉类,2022年人均消费量约为28.5公斤,占人均主要肉类消费总量的55.7%。其次,禽肉是第二大最常食用的肉类,人均消费量约15.2公斤,占同年人均主要肉类消费总量的29.7%。

其中,深耕于现代农牧业和高端食品产业的四川德康农牧食品集团股份有限公司(以下简称“德康农牧”)谋求在港交所上市,其公开发售于2023年11月27日开始。上市背后,报告期内,德康农牧毛利率走低,且其净利润曾两度告负。对此,在商品肉猪的平均售价下降的背景下,德康农牧预测其2023年发生重大净亏损。此外,德康农牧的资产负债率走高,且其关联方报告期内撑起德康农牧超10亿元采购额。

一、毛利率呈下滑趋势,德康农牧预测2023年产生重大净亏损

作为养殖行业的一员,德康农牧是一家从事生猪及黄羽肉鸡畜牧的企业,其总办事处及国内主要营业地点位于四川省成都市。德康农牧的业务遍及国内13个省、市、自治区,员工8千多人。

据最后实际可行日期2023年7月26日招股书(以下简称“招股书”),德康农牧作为境内运营主体,是一间根据中国法律注册成立的股份有限公司。

其中,德康农牧的业务主要分为三个板块,即生猪,家禽以及辅助产品。辅助产品主要包括饲料原料,生猪产品主要包括商品生猪、种猪、商品仔猪及公猪精液,家禽板块产品主要包括黄羽肉鸡及鸡苗。

除了德康农牧自有的设施育种及养殖生猪及黄羽肉鸡、德康农牧亦与农场主合作进行生猪及家禽生产。

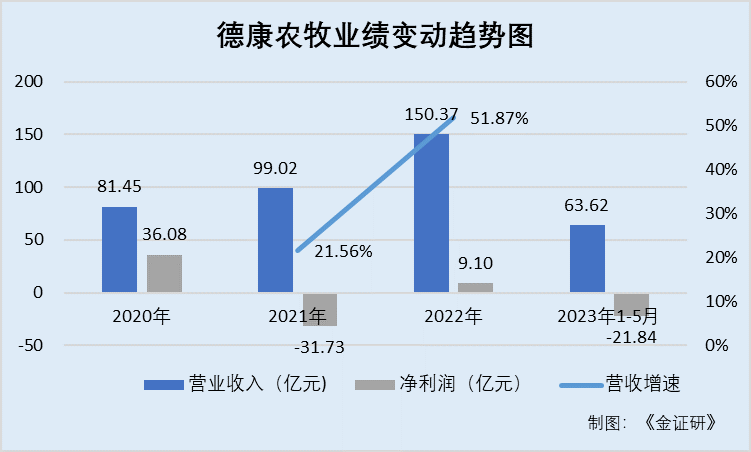

关于德康农牧的营业收入,招股书,2020-2022年及2023年1-5月,德康农牧的营业收入分别为81.45亿元、99.02亿元、150.37亿元、63.62亿元,2021-2022年分别同比增长21.56%、51.87%。

可见,2021-2022年,德康农牧的营业收入稳步增长。

而净利润方面,报告期内,德康农牧两度陷入亏损的境地。

据招股书,2020-2022年及2023年1-5月,德康农牧的净利润分别为36.08亿元、-31.73亿元、9.1亿元、-21.84亿元。

对此,德康农牧在招股书中表示,其预测将于2023年产生重大的净亏损,主要由于商品肉猪的平均售价下降。

问题尚未结束,报告期内,德康农牧的毛利率呈下滑趋势。

据招股书,2020-2022年及2023年1-5月,德康农牧的毛利率分别为38.8%、7.7%、13.8%、-6%。

可见,德康农牧近几年的盈利状况不稳定,截至2023年5月31日,仍录得净亏损21.84亿元。且毛利率走低的德康农牧预测,其2023年或产生重大亏损。

二、“猪周期”影响市场价格,生猪价格近两年来呈下跌趋势

上市背后,德康农牧自称,其整体盈利能力受到其业务板块收入组合的影响。

其中,德康农牧的生猪板块及家禽板块为主要的业务板块。

据招股书,2020-2022年及2023年1-5月,德康农牧生猪产品销售贡献的收入分别占总收入的70.6%、72.4%、78.1%、78.8%。

其中,商品肉猪是德康农牧最重要的产品,2020-2022年及2023年1-5月,商品肉猪分别占德康农牧生猪板块收入的96%、87.3%、98.1%、97.2%。

此外,2020-2022年及2023年1-5月,德康农牧家禽产品销售贡献的收入分别占德康农牧总收入的28.1%、26.4%、21.4%、19.9%。

可以看见,两大板块的占比相对稳定,其中,生猪板块占总收入的占比呈上升趋势,家禽板块占总收入比重则有所下滑。

而德康农牧表示,其财务表现一直且可能继续显著受到生猪市价的价格波动所影响。生猪板块业绩过去一直且预期将继续对德康农牧的净利润或净亏损造成最大影响,而该板块的经营业绩很大程度上受中国生猪价格变动的影响。

需要指出的是,德康农牧生猪产品的销售价格多年来一直呈周期性,反映市场供求变化,而生猪供应受政策及疾病爆发所影响。

其中,猪周期指受生猪供需不匹配影响的猪肉价格周期性变化。猪周期遵循以下规律:猪肉价格上涨——能繁母猪数量增加——商品肉猪供应增加——猪肉价格下降——能繁母猪数量减少——商品肉猪供应减少——猪肉价格上涨。

2019年,生猪月平均价格快速上涨,生猪平均价格达每公斤21.9元。

2020年起,生猪平均价格于较高位置波动,平均价格为每公斤34.1元。

2021年1月至2021年12月,生猪月平均价格由每公斤35.8元下跌至16.8元。

自2022年起,生猪月平均价格恢复,于10月达到每公斤峰值26.4元,12月,稳定于每公斤20.2元。

2023年,1月至5月,生猪月平均价格由每公斤15.4元,下跌至每公斤14.5元。

而德康农牧表示,未来,生猪的平均市场价格预期将较过往年度更加稳定,并于2023年至2027年整体温和上涨。生猪平均市价的波动与猪周期相互相关。随着规模化生猪养殖及育种日后进一步发展,预期猪周期将逐步平缓,且生猪的出栏及存栏量将更加稳定,令生猪价格的波动更加温和。

三、资产负债率逐年攀升至超70%,负债总额超百亿元

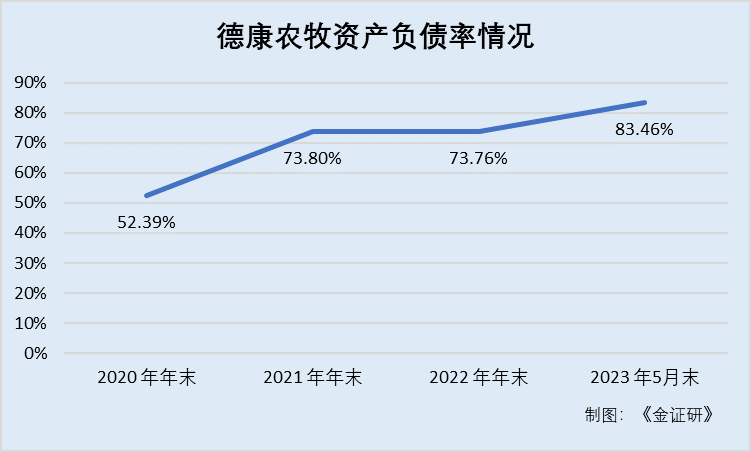

此外,报告期内,德康农牧的资产负债率呈上升趋势。

根据招股书披露的数据测算可得,2020-2022年及2023年1-5月各期末,德康农牧的资产总计分别为150.38亿元、157.71亿元、193亿元、176.27亿元。

同期,德康农牧的负债总额分别为78.79亿元、116.39亿元、142.37亿元、147.11亿元。

即2020-2022年及2023年1-5月各期末,德康农牧的资产负债率分别为52.39%、73.8%、73.76%、83.46%。

在此背景下,德康农牧将如何提高其偿债能力?

四、关联方特驱农牧既是供应商也是客户,累计与德康农牧交易超10亿元

上市背后,德康农牧与关联方的交易同样值得关注。

据招股书,四川特驱农牧科技集团有限公司(曾用名四川特驱农牧科技有限公司,以下简称“特驱农牧”),一家于2016年4月28日在国内成立的有限责任公司,并为四川特驱投资集团有限公司(德康农牧关联人士,以下简称“四川特驱”)的附属公司。

需要关注的是,特驱农牧是德康农牧前五大供应商之一,而德康农牧前五大供应商汇总除特驱农牧外,均为独立第三方。

据招股书,2020-2022年及2023年1-5月,按采购金额排名,特驱农牧分别系德康农牧的第5大、第2大、第1大及第4大供应商。

同期期末,德康农牧就向特驱农牧采购饲料已付或应付的总价格分别为2.04亿元、3.6亿元、6.26亿元及2亿元。

而经统计,2020-2022年及2023年1-5月,德康农牧合计向特驱农牧采购饲料已付或应付的交易额为13.9亿元。

除此之外,特驱农牧还是德康农牧的客户。

据招股书,德康农牧的五大供应商(即供应商A、B、D及F、客户H及特驱农牧)的若干成员实体亦是德康农牧的客户;德康农牧向特驱农牧出售商品肉猪,供其内部消耗。

面对上述问题,德康农牧未来能否迎来投资者的“青睐”?或有待市场考验。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。